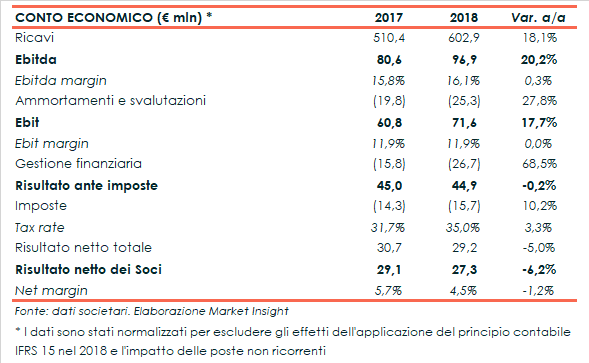

Nel 2018 Fila ha dato una nuova spinta al proprio business acquisendo l’americana Pacon, che ha contribuito alla crescita del 18% del fatturato normalizzato a 602,9 milioni. Contributo che ha interessato anche la gestione operativa, dove l’Ebitda è aumentato del 20% e l’Ebit del 18 per cento, con una marginalità stabile. Il periodo si è però chiuso con un calo dell’utile netto a 27,3 milioni per effetto del peggioramento della gestione finanziaria connesso all’operazione di M&A. Operazione che ha impattato anche sull’indebitamento finanziario netto, salito a 452,8 milioni. Infine, proposto un dividendo di 0,08 euro per azione.

Nel 2018 il fatturato consolidato normalizzato, al fine di escludere gli effetti negativi dell’introduzione dell’IFRS 15 (pari a 14,2 milioni) e le componenti non ricorrenti, è cresciuto del 18,1% a 602,9 milioni rispetto all’anno precedente.

La crescita organica si attesta allo 0,5% con il contributo positivo di Centro-Sud America (+10%) e Asia (+23,4%) che ha compensato la contrazione del mercato Europeo, nonostante in recupero del 4Q, del Nord America per problemi organizzativi interni (-8%) e del Resto del Mondo (-19,5%).

I cambi hanno invece impattato negativamente per 22,4 milioni mentre la neoacquisita Pacon ha contribuito al giro d’affari con 112,4 milioni.

Nella gestione operativa, l’Ebitda normalizzato è cresciuto del 20,2% a 96,9 milioni, con un’incidenza sul fatturato del 16,1% (+30 basis point), escludendo oneri straordinari per 23,4 milioni relativi a operazioni di M&A, costi di riorganizzazione e residualmente all’applicazione dell’IFRS 15.

La crescita organica si attesta all’1,4% grazie principalmente al recupero registrato nel corso dell’ultimo trimestre dell’anno (+43%).

L’Ebit normalizzato è progredito del 17,7% a 71,6 milioni, con un margine stabile all’11,9%, scontando un incremento di ammortamenti e svalutazioni.

In questo caso, la normalizzazione ammonta a 22,6 milioni che includono, oltre alle componenti sopra citati, ulteriori oneri legati alla prima applicazione dell’IFRS 9.

L’esercizio si è chiuso con un utile netto di competenza dei soci pari a 27,3 milioni, in calo del 6,2% rispetto all’anno precedente.

Sul risultato hanno pesato il maggiore tax rate e il peggioramento della gestione finanziaria netta, principalmente per effetto dei maggiori oneri legati al nuovo finanziamento acceso per l’acquisizione di Pacon.

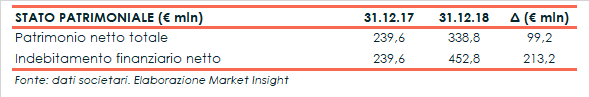

Dal lato patrimoniale, l’indebitamento finanziario netto al 31 dicembre è salito a 452,8 milioni rispetto ai 239,6 milioni rilevati a fine 2017, ma diminuito se confrontato con i 591,3 milioni riportati lo scorso 30 settembre.

La dinamica riflette in particolare l’esborso per 215 milioni per l’acquisizione di Pacon e i maggiori oneri dovuti al connesso finanziamento, oltre che il flusso di cassa negativo relativo all’assorbimento del capitale circolante.

Fattori parzialmente controbilanciati dai flussi di cassa positivi derivanti dall’aumento di capitale per 100 milioni completato nel corso dell’anno.

Per il 2019 il management prevede una crescita sostenuta del mercato indiano, moderata in Centro-Sud America e una ripresa del fatturato in Nord America. Dovrebbero rimanere stabili i ricavi in Europa.

Infine, il board ha proposto una distribuzione di un dividendo di 0,08 euro per azione, inferiore agli 0,09 euro dell’anno precedente e corrispondente a un dividend yield di circa lo 0,6% rispetto alla quotazione attuale.