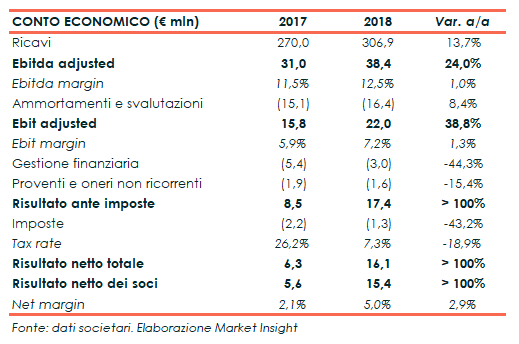

LU-VE nel 2018 ha accelerato il proprio processo di crescita acquisendo l’americana Zyklus, che ha contribuito a un aumento del 14% dei ricavi a 306,9 milioni. Una dinamica che si è amplificata nella gestione operativa, che ha riportato una crescita a doppia cifra sia dell’Ebitda che dell’Ebit con una marginalità in crescita di oltre 100 punti base. L’esercizio si è chiuso con un utile netto dei soci quasi triplicato a 15,4 milioni, mentre l’indebitamento finanziario netto è salito a 63,6 milioni. Proposto un dividendo di 0,25 euro per azione.

Nel 2018 il fatturato consolidato di LU-VE è cresciuto del 13,7% a 306,9 milioni, con un incremento dell’11,7% a parità di perimetro escludendo il contributo della neoacquisita Zyklus Heat Transfer.

A livello di prodotto, in crescita nella SBU Components il giro d’affari sia degli Scambiatori di Calore (+16% a 184,5 milioni), principale fonte di ricavi del gruppo, sia delle Vetrocamere (+8% a 10 milioni).

Il business ha beneficiato dell’impennata delle vendite delle “home appliances”, dell’ottimo andamento delle applicazioni mobili e del rafforzamento del segmento dei banchi per supermercato.

Nella SBU Cooling Systems sono aumentati i ricavi degli Apparecchi Ventilati (+14% a 97,2 milioni), sostenuti dai segmenti “refrigerazione” e “power generation”, mentre sono diminuite le vendite nel Close Control (-7% a 10 milioni).

A livello di applicazioni, in progresso tutti i business del gruppo, in particolare le Applicazioni Speciali (+47% a 54,8 milioni), grazie soprattutto alle applicazioni domestiche e mobili.

Bene anche Refrigerazione (+9% a 186 milioni), Condizionamento (+6% a 50,2 milioni) e Power Generation e Processi Industriali (+23% a 11 milioni).

Nella gestione operativa, l’Ebitda adjusted è cresciuto del 24% a 38,4 milioni, con un’incidenza sul fatturato salita al 12,5% (+100 basis point), grazie a diversi fattori tra cui il primo contributo di Zyklus e il miglioramento della redditività di Spirotech.

Il dato è al netto di componenti straordinarie per complessivi 1,8 milioni, di cui 1 milione legato all’acquisizione di Zyklus e 0,8 milioni per piani di ristrutturazione e l’applicazione dell’IFRS 9.

L’Ebit adjusted ha invece registrato un progresso del 38,8% a 22 milioni, con un margine in miglioramento al 7,2% (+130 basis point) nonostante ammortamenti e svalutazioni aumentati dell’8,4 per cento.

L’esercizio si è chiuso con un utile netto di competenza dei soci quasi triplicato a 15,4 milioni, rispetto ai 5,6 milioni dell’anno precedente, beneficiando anche di un miglioramento della gestione finanziaria netta per il venir meno delle differenze di cambio negative.

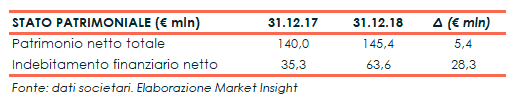

Dal lato patrimoniale, l’indebitamento finanziario netto è salito a 63,6 milioni, rispetto ai 35,3 milioni rilevati a fine 2017, includendo diversi fattori come il pagamento di dividendi per 5,3 milioni e l’esborso di 12,6 milioni per l’acquisizione di Zyklus.

Nel periodo sono stati inoltre sostenuti investimenti per 29 milioni, tra cui si segnala il raddoppio dello stabilimento in Polonia e l’espansione del sito produttivo in Cina.

Per il 2019 il management è cautamente ottimista verso un’ulteriore crescita dei volumi, grazie all’acquisizione di nuovi clienti e all’apertura di nuove opportunità di mercato in specifici campi di applicazione e aree geografiche.

Nei primi due mesi dell’anno, infatti, il fatturato consolidato è cresciuto del 16% a 50,9 milioni (+10,4% a parità di perimetro), mentre la raccolta ordini è aumentata del 17% per un portafoglio ordini di 45,5 milioni.

Infine, il board ha proposto la distribuzione di un dividendo in aumento a 0,25 euro per azione (0,22 euro l’anno precedente), corrispondente a un dividendi yield di circa il 2,1% rispetto alla quotazione attuale.