Nei primi sei mesi del 2018 Fintel Energia Group ha registrato ricavi consolidati per 12,5 milioni, allineati con quelli realizzati nel corrispondente periodo del 2017. A livello di risultati operativi, tuttavia, il margine operativo lordo ha mostrato un calo dell’8,9% a 2,5 milioni, a causa dei maggiori costi operativi sostenuti, sia per materie prime (+2,5% a 7,6 milioni) sia per servizi (+9,9% a 1,5 milioni). Nonostante ciò, il gruppo dimostra di avere notevoli margini di sviluppo, in virtù dei processi autorizzativi in corso su numerosi progetti per impianti eolici e fotovoltaici, in Italia e Serbia. Inoltre ha già avviato la prima fase di costruzione dell’impianto eolico serbo Kosava, la cui ultimazione è attesa per fine 2019. In Borsa, nei primi sei mesi del 2018, il titolo ha attraversato una fase ribassista, con un prezzo compreso tra 2,64 e 3,84 euro.

Il gruppo Fintel Energia Group si presenta come un operatore verticalizzato nella filiera integrata dell’energia, attivo nel mercato della vendita di energia elettrica e gas naturale e nello sviluppo e sfruttamento di impianti di produzione di energia da fonti rinnovabili (fotovoltaico, eolico, mini eolico, termodinamico).

E’ operativo prevalentemente in Italia (Lombardia, Liguria, Emilia Romagna, Toscana, Marche, Abruzzo e Umbria) e in Serbia.

Il gruppo offre soluzioni integrate nel mercato dell’energia elettrica, dalla vendita di energia elettrica e gas sul territorio nazionale, alla progettazione e costruzione di impianti di produzione di energia da fonti rinnovabili, alla gestione di impianti produttivi in Italia e all’estero, combinando efficienza e ottimizzazione di costi e risorse con benefici ambientali.

Propone anche servizi di consulenza sui sistemi tecnologici relativi ad impianti di produzione di energia rinnovabile sia per le società del gruppo sia per clienti terzi.

Fintel Energia Group in Italia ha realizzato impianti di produzione elettrica da fonte fotovoltaica per 7.609 kW e minieolica per 200 kW e ha avviato il processo autorizzativo per un impianto fotovoltaico da 1.430 kW e per un parco eolico da 995 kW.

In Serbia ha avviato, e in parte già ottenuto, autorizzazioni per la costruzione di parchi eolici per circa 213 MW di cui due, “La Piccolina” (6,6 MW) e “Kula” (9,9 MW), entrati in esercizio nel corso del 2016, mentre un terzo, “Kosava – fase I” ( 69 MW) è attualmente in costruzione.

La controllata serba FintelEnergija AD è stata ammessa a quotazione in Serbia (ottobre 2018) sul Mercato Regolamentato Prime Listing organizzato e gestito da Belgrade Stock Exchange.

Sul fronte dei fondamentali, nei primi sei mesi del 2018, Fintel ha riportato un Ebitda pari a 2,5 milioni, in calo dell’8,9% su base annua, mentre l’Ebit ha registrato un calo del 6,3% a 1,1 milioni, dinamica che pertanto si attenua dopo la contabilizzazione di ammortamenti accantonamenti e svalutazioni in calo del 10,9% a 1,4 milioni.

Dal lato patrimoniale, al 30 giugno 2018 l’indebitamento finanziario netto si è attestato a 50,1 milioni in aumento di quasi 13 milioni rispetto al dato di fine 2017. Un incremento da imputarsi essenzialmente agli investimenti effettuati per la costruzione dell’impianto serbo “Kosava”.

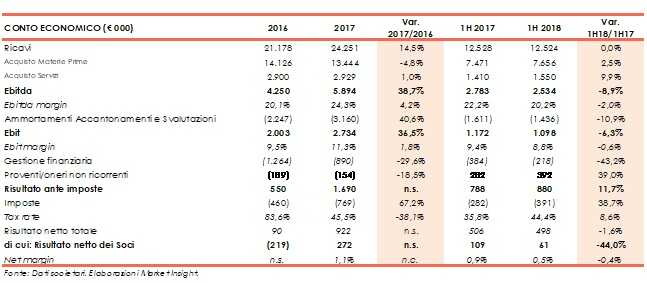

Conto Economico

Nel corso del primo semestre del 2018 Fintel Energia Group ha riportato ricavi delle vendite consolidate pari a 12,5 milioni, in linea con quanto fatturato nel corrispondente periodo dell’anno scorso.

Un andamento determinato, da un lato, dalla crescita della componente di energia elettrica e gas (+4% a 8,9 milioni) per l’incremento dei volumi venduti, parzialmente assorbita però da una riduzione del prezzo di vendita. Dall’altro, il settore delle rinnovabili ha riportato una riduzione dell’8,7% a 3,6 milioni, generata dalla minore produzione di energia elettrica degli impianti fotovoltaici del gruppo a seguito delle condizioni climatiche più sfavorevoli, rispetto al semestre di confronto, che hanno determinato una minore produzione di energia elettrica.

A livello di risultati operativi, l’Ebitda del periodo in esame riporta un calo dell’8,9% a 2,5 milioni, a causa dei maggiori costi operativi sostenuti dal gruppo, con particolare riferimento ai costi per materie prime (+2,5% a 7,6 milioni) e da quelli per servizi (+9,9% a 1,5 milioni).

Per i primi, l’aumento è conseguente ai maggiori ricavi di vendita relativi al business dell’energia elettrica e del gas. Quanto ai secondi, la variazione è imputabile alla maggiore onerosità della gestione degli impianti, a seguito dell’uscita dall’area di consolidamento di EnergogreenDoo, specializzata nelle attività di ingegnerizzazione e consulenza tecnica, e alle maggiori consulenze ricevute.

Più contenuto il calo dell’Ebit a 1,1 milioni (-6,3%), dopo i minori ammortamenti accantonamenti e svalutazioni per complessivi 1,4 milioni (-10,9%).

Il risultato netto di pertinenza dei soci si attesta a 61mila euro, mostrando un calo del 44% rispetto al corrispondente periodo di confronto.

Nel corso del 2017 i ricavi consolidati si sono attestati a 24,3 milioni, in aumento del 14,5% rispetto all’esercizio precedente. Una dinamica dovuta da un lato al balzo a 8,5 milioni (+74,8%) della componente energie rinnovabili, dall’altro, al calo del 3,4% a 15,8 milioni della componente energia elettrica e gas.

Nel dettaglio, il business delle rinnovabili ha beneficiato dell’entrata a pieno regime degli impianti eolici serbi di Kula e la Piccolina (che nel 2017 hanno prodotto 43,9 GWh di energia contro i 25,4 GWh dell’esercizio precedente) e della maggiore produzione degli impianti fotovoltaici italiani (che hanno prodotto nel 2017 10,9 GWh di energia contro i 9,7 GWh dell’esercizio precedente).

Il settore dell’energia elettrica e gas hanno risentito dei minori ricavi derivanti dalle agevolazioni concesse ai clienti delle zone terremotate (Abruzzo, Marche, Lazio e parte dell’Umbria), che hanno determinato minori ricavi di trasporto e vettoriamento.

A livello di margini operativi, l’Ebitda registra una crescita a doppia cifra portandosi a 5,9 milioni (+38,7%), principalmente per effetto della performance fatturato.

Consistente il progresso dell’Ebit (+36,5% a 2,7 milioni) pur in presenza dei maggiori ammortamenti accantonamenti e svalutazioni contabilizzati nel corso dell’esercizio (+40,6% a 3,2 milioni). Nel dettaglio, la voce comprende ammortamenti per immobilizzi immateriali e materiali, per complessivi 2,6 milioni, riconducibili essenzialmente ad attività materiali connesse all’entrata in esercizio degli impianti serbi di Kula e La Piccolina, oltre ad accantonamenti al fondo svalutazione crediti per 348mila euro e ai fondi rischi e oneri per 169mila euro, connessi tra gli altri a eventuali sanzioni e interessi sui debiti IVA scaduti.

La gestione chiude con un utile netto di 292mila euro a fronte di un deficit di 219mila euro registrato al 31 dicembre 2016, grazie al positivo andamento della gestione operativa, oltre che ai minori oneri finanziari netti (-29,6% a 890mila euro), il cui beneficio è stato parzialmente assorbito dal maggior carico fiscale (+67,2% a 769mila euro).

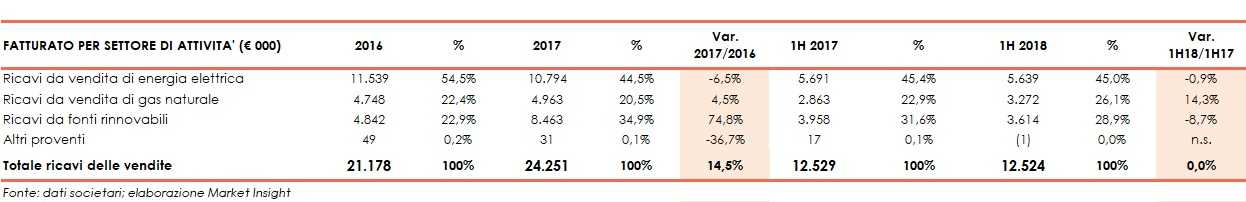

Breakdown Ricavi

Di seguito la ripartizione delle vendite per settore di attività.

Dalla ripartizione settoriale delle attività, si rileva che il fatturato derivante dalla vendita di energia elettrica rappresenta circa il 45% del totale del giro di affari, sostanzialmente stabile negli ultimi diciotto mesi. In aumento la componente derivante dalla vendita di gas naturale, passata al 26,1% al giugno 2018 dal 20,5% della fine del 2017, con una crescita dei ricavi del 14,3% a circa 3,3 milioni. Per contro si rileva un lieve ma progressivo calo del settore delle rinnovabili, sceso al 28,9% del 30 giugno 2018 dal 34,9% in chiusura di esercizio 2017, in presenza del calo delle vendite a 3,6 milioni (-8,7%).

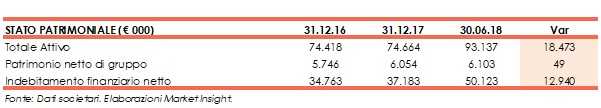

Stato Patrimoniale

A fine giugno 2018 l’indebitamento finanziario netto di gruppo si esprime in 50,1 milioni, in aumento di quasi 13 milioni rispetto a fine 2017, a fronte della sostanziale stabilità del patrimonio netto a 6,1 milioni. Un peggioramento imputabile essenzialmente agli investimenti effettuati per la costruzione dell’impianto serbo “Kosava” da 69 MW, parzialmente compensato dal pagamento delle rate per i finanziamenti collegati agli impianti eolici di “Kula” e “La Piccolina”.

In sostenuto aumento l’attivo patrimoniale, essenzialmente grazie alle maggiori attività materiali in corso, connesse alle commesse in atto in Serbia per la realizzazione dell’impianto eolico “Kosava – I fase” da 69 MW, la cui ultimazione è attesa per fine 2019.

Ratio

Il gruppo presenta una situazione di tensione finanziaria, testimoniata da un rapporto PFN/PN elevato e in peggioramento, così come è elevato l’indice PFN/Ebitda.

Si mantengono su un buon livello gli indicatori di redditività, seppure in calo, con il ROE, più che dimezzato nel periodo per la sensibile riduzione del risultato netto. Il calo del ROA, discende invece dall’effetto combinato della contrazione dell’Ebit e dell’incremento a doppia cifra (circa 25%) dell’attivo patrimoniale.

Da segnalare la non significatività del ROE nel 2016 per effetto della perdita netta registrata a conto economico.

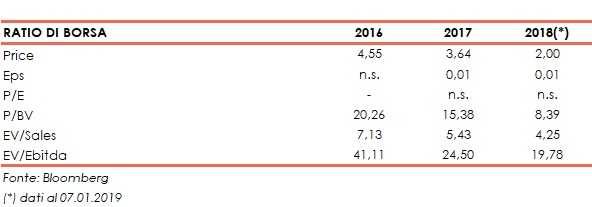

Principali indicatori di Borsa

L’indicatore di borsa Price/Earnings al 2016 non risulta rilevato in scia alla perdita riportata dal gruppo nell’esercizio in oggetto.

Il multiplo equity side P/BV evidenzia un andamento decrescente dal 2017 al 2018, in calo di circa il 45%, dovuto essenzialmente alla contrazione di pari entità della capitalizzazione di mercato a fronte di una sostanziale stabilità del patrimonio netto.

Anche i multipli asset side manifestano un trend in calo. Da segnalare in particolare la riduzione drastica del rapporto EV/Ebitda nel passaggio dal 2016 a 2017, dovuto all’effetto combinato tra la contrazione dell’entreprise value, da un lato, e l’incremento dell’Ebitda, dall’altro.

Outlook

Per quanto attiene alla prevedibile evoluzione della gestione, in Italia il management intende ampliare il portafoglio clienti energia e gas con utenze domestiche e aziendali medio/piccole anche attraverso il potenziamento della rete, con particolare attenzione a Marche, Lazio, Umbria, Abruzzo, Puglia, Veneto, Piemonte e Lombardia.

In Serbia invece proseguiranno i lavori di costruzione del parco eolico di “Kosava – I fase” da 69 MW, la cui ultimazione è attesa per fine 2019.

Per quest’ultimo a fine luglio 2018 la controllata serba MK Fintel Wind AD ha effettuato il primo tiraggio per 4,4 milioni del finanziamento di complessivi 81,5 milioni necessario per l’avanzamento della prima fase di costruzione del parco eolico.

Dopo la chiusura del semestre, inoltre, la controllata serba Fintel Energija AD è stata ammessa alla quotazione sul Belgrade Stock Exchange.

Punti di forza

Operatore verticalizzato sull’intera filiera dell’energia. Dalle iniziative intraprese si attendono importanti risultati del business delle rinnovabili. Sono infatti in corso i processi autorizzativi su progetti per impianti eolici in Italia e Serbia (rispettivamente per 995 kW e 128 MW) e fotovoltaici in Italia (per 1.430 kW). A questi si aggiunge l’avviata costruzione del parco eolico serbo “Kosava – I fase”.

Punti di debolezza

Limiti all’installazione degli impianti. Per l’installazione degli impianti il gruppo deve considerare diversi fattori rilevanti, tra cui l’identificazione di zone che godono di condizioni climatiche e naturali, topografiche e morfologiche favorevoli, oltre alla possibilità di connettere gli impianti alle reti di distribuzione di energia elettrica e, non da ultimo, l’esistenza di vincoli ambientali e paesaggistici connessi alla vicinanza a zone abitate o protette. Ciò comporta che il numero dei siti disponibili sia esiguo, in considerazione anche della concorrenza di altri operatori nella ricerca di tali aree di installazione.

Dipendenza da terzi per reti di trasporto e stoccaggio di energia. Nell’esercizio delle proprie attività Fintel dipende dall’operatività di infrastrutture di distribuzione e stoccaggio gestite da terzi. Eventuali limitazioni dell’operatività di tali reti potrebbero determinare interruzioni parziali o totali e/o un incremento dei costi per lo svolgimento delle attività del gruppo.

Opportunità

Incentivi normativi. I ricavi del settore dell’energia rinnovabile dipendono dai prezzi di vendita dell’energia elettrica, che possono essere definiti in base a tariffe di vendita incentivate, stabilite dalle Autorità competenti. In Italia sono previste tariffe di vendita incentivate, generalmente disponibili per lunghi periodi.

Minacce

Mancato rilascio e/o revoca delle autorizzazioni amministrative. Il gruppo Fintel necessita di autorizzazioni previste dalla normativa vigente, che prevede la revoca di tali autorizzazioni in caso di accertamento di dati difformi rispetto a quelli comunicati agli organi competenti e di violazioni degli obblighi imposti dalla normativa applicabile.

Analisi Tecnica

L’andamento di Fintel Energia Group nell’ultimo anno mostra una fase discendente accentuata che ha portato le quotazioni a perdere circa la metà del valore.

Un andamento discontinuo e caratterizzato da una carenza di volumi che si sta concretizzando in una sequenza di massimi e minimi decrescenti non ancora conclusa.

Tecnicamente un recupero consolidato dell’area di 2,80 euro, precedente area di distribuzione potrebbe essere considerato un segnale di forza del titolo in grado di facilitare l’inversione del trend fin qui osservabile.