Il cda di Solutions Capital Management (Scm) Sim ha approvato i conti relativi al 2018, che hanno registrato un margine di intermediazione di 3 milioni e un risultato netto negativo per 1,05 milioni.

Antonello Sanna, Ad di Scm Sim, ha così commentato i risultati: “Il 2018 è stato un anno complesso per l’intero settore. Abbiamo subito una contrazione significativa del fatturato, che si è riflessa sui risultati della società, non in linea con la crescita degli anni passati. Abbiamo virato rapidamente, con un massiccio taglio dei costi, proseguendo a rafforzare la rete di consulenti, driver principale del nostro business, per recuperare l’andamento dell’anno passato. Abbiamo una view molto positiva perché la MiFID 2 sta costringendo il mercato a una contrazione delle commissioni, con conseguente riduzione dei margini”.

“In Scm – aggiunge Sanna – al contrario, le commissioni sono sempre state in linea con le Best Practices internazionali e il dialogo con la clientela è sempre stato improntato alla trasparenza, come richiesto dalle Authorities, e riteniamo che tale scelta oggi diventi un fattore competitivo. Riteniamo che in un contesto di maggiore trasparenza, il mercato premierà un modello contraddistinto dalla massima attenzione al pricing e ai grandi temi sociali che caratterizzano il nostro Paese quali la previdenza, il passaggio generazionale, la conservazione della ricchezza”.

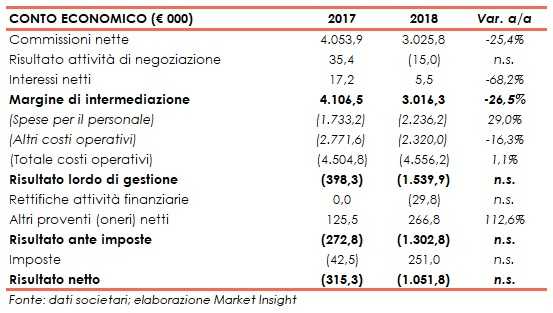

Nel 2018 le commissioni nette si sono attestate a 3,02 milioni (in calo del 25,4% rispetto ai 4,05 milioni nell’anno precedente).

Nel dettaglio, le commissioni attive si sono fissate a 6,4 milioni (7,9 milioni nel 2017), al cui interno i ricavi da consulenza sono stati pari a 2,2 milioni (3,1 milioni nell’anno precedente), quelli da consulenza generica a 1,8 milioni (+25% rispetto agli 1,5 milioni del 2017), mentre le commissioni attive relative alle gestioni patrimoniali sono cresciute del 4% su base annua, a conferma della tenuta dei ricavi a masse gestite invariate.

Le commissioni passive sono ammontate a 3,3 milioni (3,9 milioni nel 2017) con una diminuzione del 14%, in linea con l’andamento delle commissioni attive. Il pay-out, inteso come percentuale media di retrocessione sul fatturato (esclusa la componente relativa alle commissioni di performance per effetto del diverso trattamento provvigionale), è risultato in linea con quanto registrato nel precedente esercizio.

Il margine di intermediazione si è fissato a 3 milioni (4,1 milioni nell’anno precedente), per effetto principalmente dell’andamento del giro d’affari e, in misura residuale, della valutazione dei crediti in conformità al principio contabile Ifrs9 e del risultato negativo generato dalla vendita dei titoli in portafoglio (-15 milioni).

I costi operativi sono rimasti sostanzialmente stabili a 4,5 milioni. Nel dettaglio, i costi per il personale sono saliti a 2,2 milioni (+29% a/a) in seguito all’assunzione di alcune figure manageriali sulla rete commerciale e al consolidamento del progetto Young Talent, che ha previsto nella prima fase l’ingresso di risorse da avviare alla carriera di consulente finanziario.

Le altre spese amministrative sono calate a 2,3 milioni (-16,3% su base annua), per effetto di una riduzione dell’Iva indetraibile dovuta all’imponibilità a partire dal 2018 dei servizi di consulenza “Mifid”. Escludendo l’Iva indetraibile, sono in linea con l’anno precedente.

Il periodo si è chiuso con una perdita netta di 1,05 milioni, a fronte del rosso di 315,3 mila euro del 2017, dopo avere contabilizzato altri proventi più che raddoppiati per 266,8 mila euro.

I patrimoni in gestione al 31 dicembre 2018 sono rimasti stabili a 168 milioni (169 milioni a fine 2017). I patrimoni derivanti dalla consulenza in materia di investimenti si attestano a 273 milioni e quelli della consulenza generica a 305 milioni. Il valore della distribuzione dei prodotti assicurativi è salito a 83 milioni (62 milioni al 31 dicembre 2017). Il totale degli Asset under control ammonta a 846 milioni (1.083 milioni a fine 2017).

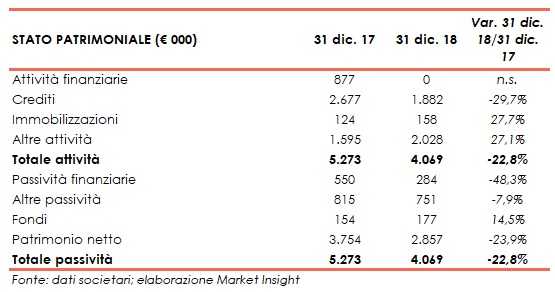

Il patrimonio netto si fissa 2,8 milioni (3,7 milioni al 31 dicembre 2017). Si segnala in particolare il versamento in conto futuro aumento di capitale di euro 143 mila euro; il cda con delibera notarile dell’11 dicembre 2018 ha deciso di aumentare il capitale sociale per massimi nominali euro 167,8 mila euro mediante emissione di azioni ordinarie aventi lo stesso godimento e caratteristiche di quelle in circolazione.

Il piano industriale prevede il ritorno al break-even nel prossimo anno, con un recupero di redditività e la definizione di obiettivi realistici in termini di raccolta e di evoluzione della strategia commerciale, attraverso una serie di azioni poste in essere dal management.

Lo sviluppo nel prossimo triennio sarà basato principalmente sul reclutamento tradizionale di nuovi consulenti finanziari provenienti da altre reti/istituti bancari. con la prosecuzione del progetto Young Talent e il reclutamento di private banker dipendenti di altre reti, su operazioni di consulenza strategica alle imprese e su nuovi servizi fee-only di pianificazione finanziaria.

Infine, nell’ambito dell’aumento di capitale avviato a fine 2018, sono pervenute ulteriori richieste di sottoscrizione per un controvalore pari a oltre 300 mila euro, che si aggiungono al versamento in conto futuro aumento di capitale di euro 143 mila euro arrivato il 24 dicembre 2018. L’operazione rimane aperta fino al 30 aprile 2019.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Scm Sim