GPI ha chiuso il 2018 con ricavi per 201,9 milioni (+12,9% su base annua) e un valore della produzione pari a 203,7 milioni, con un impulso significativo fornito dalle recenti acquisizioni.

L’area di business Software rappresenta il driver tecnologico del Gruppo e ha riportato ricavi in crescita del 18% a 90,7 milioni (45% del valore della produzione, rispetto al 43% del 2017). La fidelizzazione della clientela pubblica viene ampiamente confermata, mentre si segnala una buona dinamica nella sanità privata.

L’area strategica Care (servizi amministrativi per la sanità, socioassistenziali, telemedicina, protesica 3D, chronic care), nella quale GPI è leader su base nazionale, ha registrato ricavi in aumento del 6% a 88,2 milioni (43% del totale, contro il 46% del 2017).

Le altre aree di business (Automation, ICT, Pay) registrano complessivamente ricavi pari a 24,8 milioni (+24%).

Una quota significativa del giro d’affari (68% del totale) è generata da canoni ricorrenti, in particolare nelle aree di business Care (95%), ICT (circa il 95%) e Pay (circa il 65%), mentre nell’area di business Software rappresentano circa il 50% del totale.

Il 91,5% del fatturato è stato realizzato in Italia, con un incremento del 12% a 184,8 milioni, mentre i ricavi all’estero (8,5% del totale) hanno riportato una crescita del 30% a 17,1 milioni.

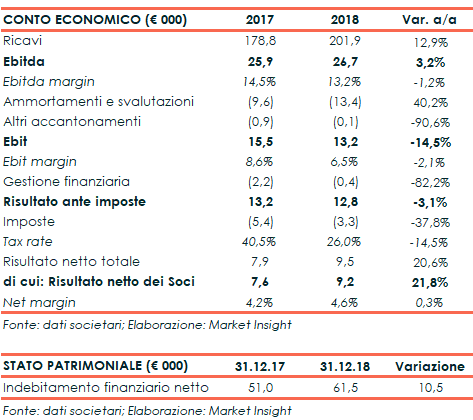

A livello di gestione operativa, l’Ebitda adjusted, al netto di costi non ricorrenti per 1,9 milioni relativi alla quotazione sul MTA, si è attestato a 28,6 milioni (+9,6%). L’Ebitda margin adjusted è pari al 14,8% (15,3% nel 2017) ed è calcolato rapportando l’Ebitda adjusted ai ricavi adjusted, i quali considerano gli effetti legati alle commesse in RTI (Raggruppamento Temporaneo d’Impresa) e sterilizzano la componente fatturata per conto dei partner.

L’Ebit del gruppo, pari a 13,2 milioni, evidenzia un calo del 14,5%, scontando l’incremento degli ammortamenti (+40,2% rispetto al 2017) che riflette l’energica politica di investimenti del 2018 e i calcoli di Purchase Price Allocation applicati alle acquisizioni del 2017 e 2018.

Il risultato netto di competenza dei soci si è attestato a 9,2 milioni, in aumento del 21,8% grazie al minor peso degli oneri finanziari netti (0,4 milioni contro 2,2 milioni del 2017) e delle imposte (3,3 milioni a fronte di 5,4 milioni).

Dal lato patrimoniale, l’indebitamento finanziario netto al 31 dicembre 2018 risulta pari a 61,5 milioni, in aumento rispetto ai 51 milioni di fine 2017 a causa di investimenti M&A e tecnici (materiali ed immateriali) superiori ai 21 milioni.

Il Cda ha proposto un dividendo lordo di 0,33 euro (pay out ratio 68%), rispetto a 0,30 euro del 2017.

Si prospetta un esercizio 2019 caratterizzato da un ulteriore incremento di ricavi e del valore dell’Ebitda, alla luce delle significative potenzialità di sviluppo apportate dal recente percorso di crescita interna ed M&A. In particolare, i ricavi dovrebbero superare i 230 milioni, con un Ebitda margin oltre il 14 per cento.