La nuova banca guidata da Corrado Passera si appresta a diventare uno dei leader italiani nel settore della gestione degli Npl e proprio per questo ha creato una divisione specializzata guidata da Andrea Clamer. Realtà focalizzata nell’acquisto di crediti deteriorati, nel finanziamento a fondi che comprano sofferenze e, attraverso la propria società di servicing Neprix, nella gestione di Npl anche per conto di terzi. Un business che assegna ai big data e all’intelligenza artificiale un ruolo centrale per aumentare l’efficienza e ridurre i costi. Il tutto con“target economici sfidanti, ma alla nostra portata” come sottolinea Clamer dopo i “positivi riscontri di questi primi mesi di attività”.

La maggior parte delle banche italiane è impegnata nella vendita dei propri Npl, ma ce n’è una, appena nata e molto innovativa, che fa il contrario. Anzi,dell’acquisto e della gestione degli Npl ha fatto uno degli assi portanti della propria strategia.

Il nuovo istituto di credito è illimity, la start up creata da Corrado Passera in meno di 12 mesi dopo aver raccolto, attraverso la Spac da lui promossa, SPAXS, 600 milioni da una platea di investitori prevalentemente internazionali. Dalla fusione tra SPAXS e Banca Interprovinciale, acquisita in pochi mesi, è nata illimity che dal 5 marzo è quotata sul MTA di Borsa Italiana.

Una banca nata per competere con una strategia basata su un approccio totalmente differente rispetto agli istituti tradizionali. E la novità della sua proposta è testimoniata anche dal suo modello di business e dalla modalità con la quale lo sta implementando, ma anche dalla logica con la quale è stata scelta la sede e messo a terra il suo lay-out.

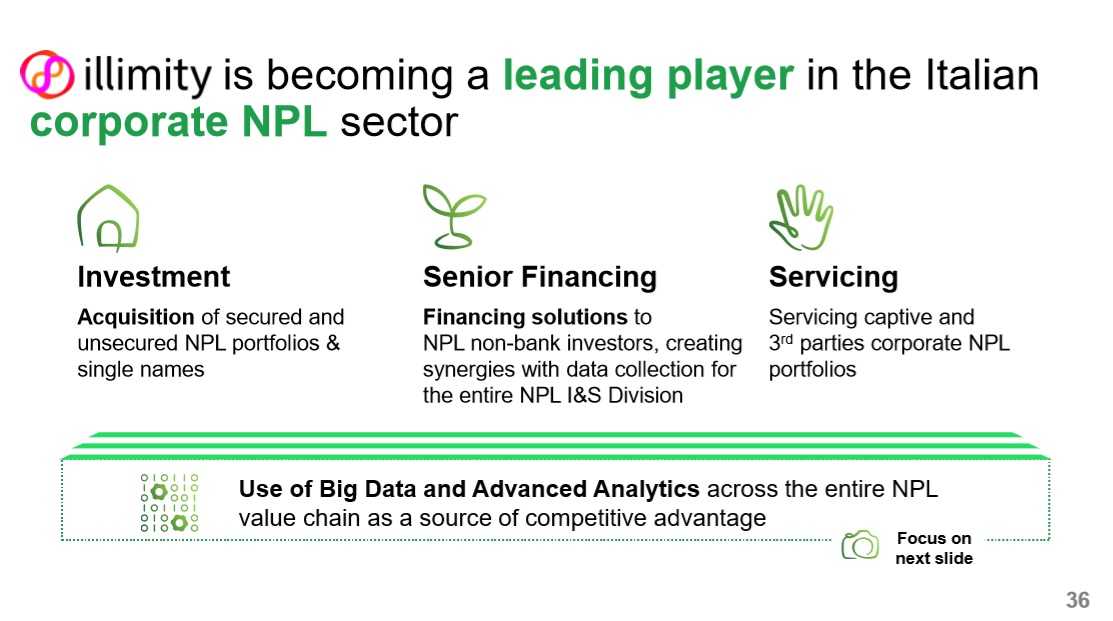

È doveroso ricordare che illimity opera in tre comparti: il credito “difficile” alle imprese, attraverso la divisione Sme, la banca diretta per aziende e famiglie, che sarà lanciata a breve, e il settore dei Corporate Npl, dove si appresta a diventare uno dei player di riferimento sul mercato italiano.

Un business decisamente interessante in quanto, come spiega Andrea Clamer, Head of Npl investment and servicing di illimity, “Quello degli Npl è un mercato di enormi dimensioni, ulteriormente spinto dalla normativa bancaria che impone continui accantonamenti sui crediti deteriorati fino ad azzerarne il valore in bilancio. Questo porterà le banche a vendere sempre di più in maniera strutturale e continua i propri Npl”.

In buona sostanza, prosegue Clamer, “stiamo assistendo alla forte evoluzione di questo settore di attività, che si sta man mano strutturando e avrà impatti significativi anche sul mondo del lavoro. Questo anche perché agli operatori è sempre più richiesta una maggiore specializzazione e competenze tecniche più definite”.

E le trasformazioni in atto porteranno a una maggiore efficienza e efficacia. “I servicer avranno un’elevata focalizzazione, perché sono necessarie competenze specifiche relative al mercato degli asset sottostanti gli Npl acquisiti, nel nostro caso, in primo luogo ma non solo, quello immobiliare. Solo così si può arrivare a un’ottima redditività, combinata alla ricerca delle soluzioni più opportune anche per i creditori, mantenendo quell’attenzione alle aziende che è una delle nostre caratteristiche”, osserva il manager che ha alle spalle una storia di successo nell’area Npl di Banca Ifis.

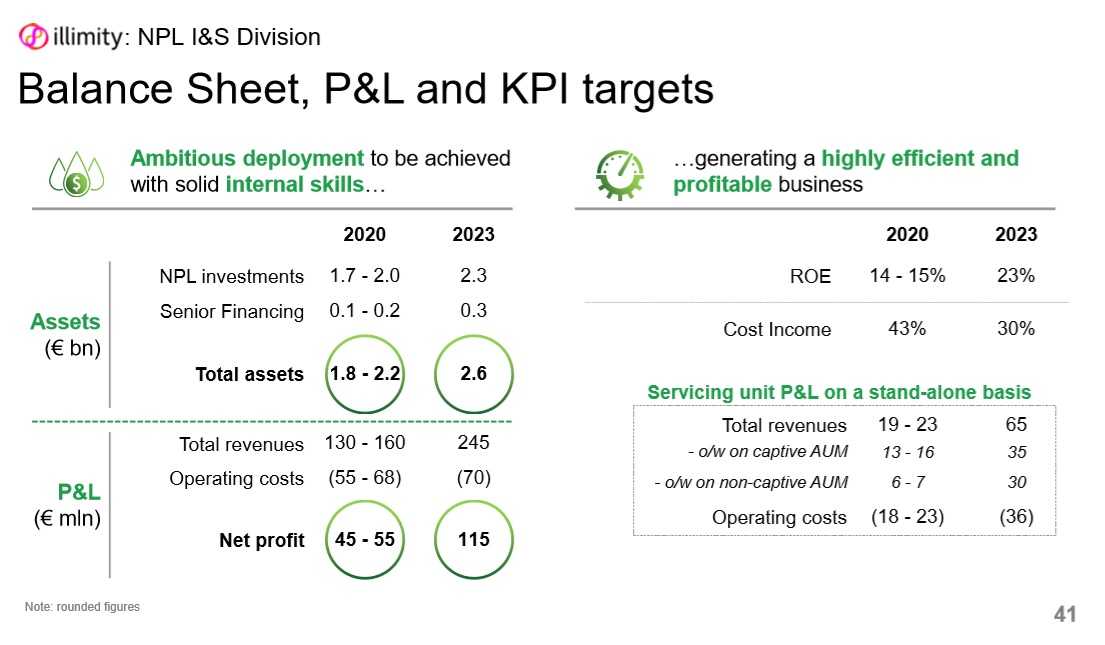

Una storia che ora dovrà confrontarsi con i target fissati nei piani industriali. Gli obiettivi per l’area Npl di illimity sono infatti ambiziosi e a fine periodo, cioè nel 2023, gli asset dovrebbero aver varcato la soglia dei 2,5 miliardi, mentre l’utile dovrebbe superare i 100 milioni con un Roe prossimo al 25 per cento.

Un percorso già avviato poiché la divisione ha già iniziato a operare e ad effettuare i primi investimenti, acquisendo Npl per circa 1,2 miliardi di Gross book value, mentre sono stati già concessi finanziamenti per l’acquisto di crediti deteriorati per 136 milioni.

Un avvio frizzante che lascia intravedere una futura possibile revisione al rialzo dei target, visto che l’obiettivo per l’area senior financing è compreso tra i 100 e i 200 milioni al 2020. Al momento, però, “è prematuro trarre tali conclusioni e noi confermiamo gli obiettivi del piano” commenta il manager.

Clamer delinea a Market Insight quali sono le strategie e come la banca intende raggiungere i propri obiettivi di crescita nel settore degli Npl.

I settori di specializzazione dell’area Npl

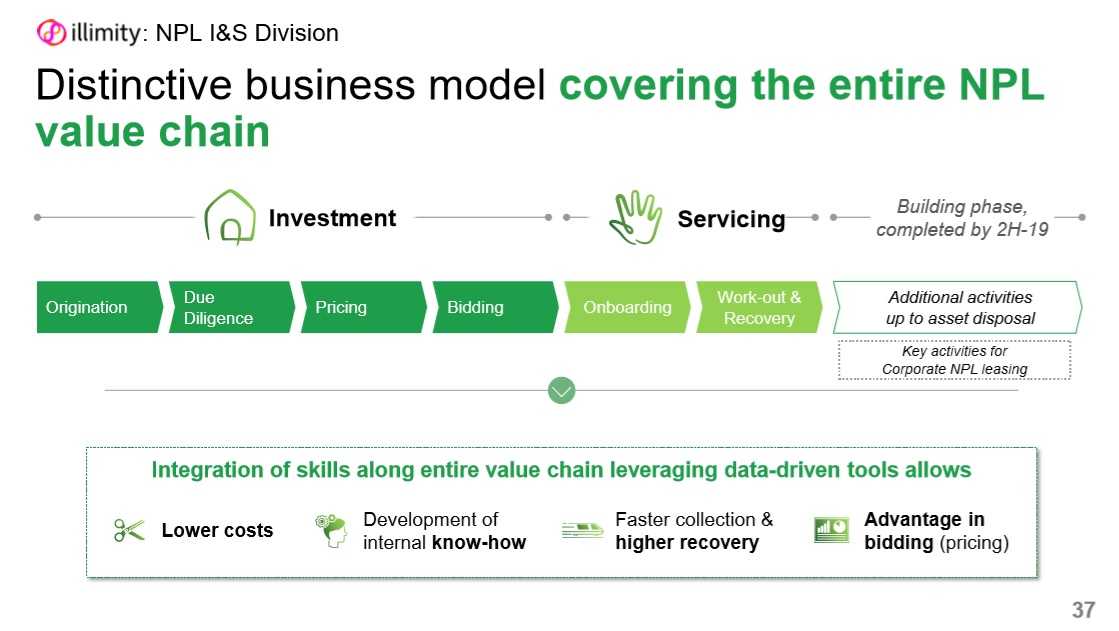

“La nostra caratteristica distintiva nel settore degli Npl è la capacità di gestire tutta la catena del valore: dalla due diligence, al pricing, fino alla gestione del credito. Abbiamo l’obiettivo di creare dei verticali di competenze specialistiche, due esempi sono il real estate ed il leasing”, precisa Clamer.

“Operiamo in quattro principali aree” prosegue il manager,“la prima è l’area single name, che valuta ed acquista singoli crediti di ammontare rilevante; la seconda è l’area portafogli, che valuta ed acquista portafogli di crediti; la terza è l’area di senior financing, che ha l’obiettivo di valutare ed erogare finanziamenti a terzi investitori che, a loro volta, comprano crediti deteriorati; la quarta area è quella di servicing, attività realizzata attraverso Neprix, la piattaforma innovativa e specializzata su cui saranno accentrate tutte le attività di due diligence e gestione dei crediti Npl, anche per conto di terze parti”.

Ma a dare un connotato innovativo all’approccio di illimity nella gestione degli Npl vi sono anche l’utilizzo dell’intelligenza artificiale secondo modelli sviluppati internamente, che permettono una gestione più efficiente delle posizioni e la volontà di assimilare dall’industria il rigore di alcuni processi di gestione.

L’area single name

Questa area è focalizzata nell’acquisto di singoli crediti di elevato importo, classificati dalle banche come Npl o Utp, con un sottostante prevalentemente real estate.

Più nello specifico, spiega Clamer, “il taglio medio dell’investimento è intorno ai 20/25 milioni di euro. Si tratta per lo più di centri commerciali, hotel di medie dimensioni, centri logistici e complessi industriali”.

L’area è stata affidata alla responsabilità di Daniele Bianchi e vi lavorano già 5 persone.

La redditività di questo segmento è sicuramente legata alla capacità di trovare la soluzione più opportuna per valorizzare l’immobile, con l’obiettivo di mettere il debitore nelle condizioni di pagare il debito.

L’area portafogli

Questa divisione si occupa dell’acquisto di portafogli di crediti deteriorati, sia assistiti da garanzia che non. Inoltre, “con l’obiettivo di creare dei verticali di competenze specialistiche, stiamo cercando di indirizzarci verso segmenti un po’ nuovi come per esempio il leasing”.

Si tratta di un segmento che finora “è rimasto ai margini delle dismissioni delle banche, perché il soggetto che compra deve avere la licenza bancaria o strutturare l’operazione in modo più complesso. Per queste ragioni – osserva Clamer – la competizione è limitata, mentre l’offerta è di elevate dimensioni”.

Si può infatti stimare in circa 20 miliardi il valore complessivo del leasing Npl in carico alle banche. Il leasing prosegue il top manager, “presenta inoltre il vantaggio di permettere al gestore di entrare immediatamente in possesso del bene, mentre per i finanziamenti più tradizionali la procedura giudiziaria può essere molto lunga”.

Attualmente, in Neprix è stato dedicato un team alla valutazione ed alla gestione del leasing e uno di esperti nel settore immobiliare.

La Banca ha inoltre annunciato una partnership commerciale con IT Auction, piattaforma specializzata nella gestione e commercializzazione di beni immobili e strumentali provenienti da procedure concorsuali ed esecuzioni immobiliari attraverso aste online.L’obiettivo infatti, è trovare le soluzioni ad hoc per valorizzare il sottostante.

“Il nostro approccio ai dati insieme alle conoscenze dettagliate delle aziende in una certa area geografica, ci consentirà di incrociare le esigenze delle aziende con i beni in nostro possesso” rileva il manager che poi aggiunge: “Siamo e saremo molto selettivi ma abbiamo parecchi dossier in pipeline ed abbiamo già investito oltre 100 milioni per un Gross book value (Gbv) di circa 1,2 miliardi”.

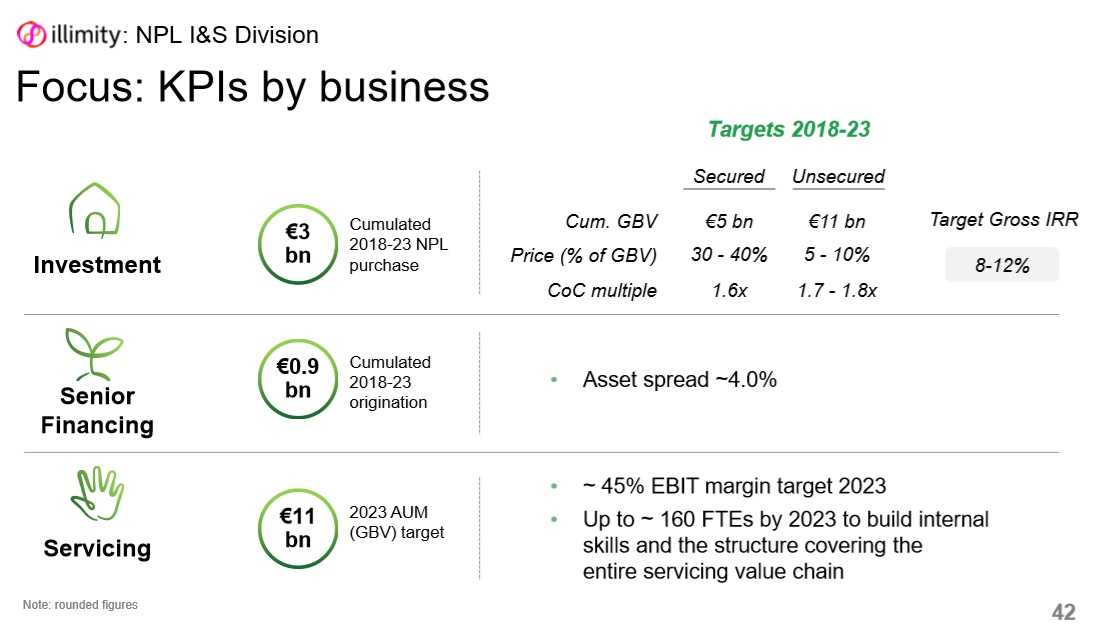

Investimenti rappresentati per il 66% da prestiti garantiti e per il 34% dai chirografari. Questi ultimi contano invece per circa l’80% del valore degli asset in termini di Gbv dato che di solito il loro prezzo si aggira attorno al 5-10% del Gbv. Mentre per quelli garantiti è pari a circa il 30-40% del Gbv.

Stiamo inoltre finalizzando una nuova operazione da 650 milioni di Gross Book Value.

L’attività di senior financing per i fondi che comprano Npl

“Si tratta di un’attività piuttosto nuova che consiste nel finanziare terzi investitori, prevalentemente fondi d’investimento, che acquistano Npl. Un business che per ora svolgono in pochi e che si sta rivelando più dinamico di quanto ipotizzato” nota Clamer.

“Supportiamo gli investitori fin dalla fase di analisi del portafoglio, svolgendo una due diligence autonoma sul portafoglio da finanziare o rifinanziare; ma non solo, oltre ad offrire i mezzi finanziari, possiamo supportare gli investitori anche nella fase di servicing”, spiega Clamer.

L’erogato in questo segmento ha già raggiunto i 136 milioni e numerose altre opportunità sono in corso di valutazione.

Neprix, un servicer aperto anche a terze parti

Neprix sarà la piattaforma su cui saranno accentrate tutte le attività di servicing di illimity, supportando la banca e gli altri investitori sia durante la fase di analisi che in fase di gestione e valorizzazione dei portafogli.

Neprix, infatti, lavorerà sia per conto di illimity, sia per conto di terzi investitori. “Proprio in questi giorni stiamo avendo i primi contatti con investitori interessati a utilizzare la nostra piattaforma” rileva Clamer.

Attualmente Neprix ha preso in carico il portafoglio complessivo dei crediti deteriorati di illimity, pari a 1,2 miliardi, alcuni dei quali di piccola dimensione sono stati poi affidati a subservicer, essendo la società specializzata in ticket di dimensione medio grande.

L’intelligenza artificiale come strumento di efficienza

Uno degli aspetti più distintivi, che potrà portare a un notevole vantaggio competitivo per illimity, è l’utilizzo dell’Intelligenza Artificiale nei processi di gestione della banca. Ed anche nel settore degli Npl le nuove tecnologie saranno applicate in diverse fasi del processo.

“Un primo e importante ambito di utilizzo è quello del recupero delle informazioni e della loro trasformazione in “dati” informatici in grado di poter essere processati. L’obiettivo è incrementare l’efficienza e diminuire i costi utilizzando tutte le informazioni a disposizione per aumentare la consapevolezza delle decisioni di business” spiega Clamer.

“Si tratta di un processo non facile” anticipa Clamer, “anche perché bisogna reperire e trasformare in dato Ocr informazioni presenti su documenti di tipo differente, alcuni scritti a mano, altri in formati molto diversi tra loro, testi legali, contratti, perizie. Il risultato però ci mette in una posizione di grande vantaggio competitivo”.

“Il secondo ambito di applicazione dell’Intelligenza artificiale è quello della costruzione di modelli predittivi che sappiano evolvere in modo dinamico e intelligente. Un processo che avviene tramite la costruzione di un Data Lake che permetta l’elaborazione e l’analisi dei dati in nostro possesso” prosegue Clamer.

Infine il tutto sarà verificato sulla base della realtà creando un circolo continuo che permetterà di avere stime sempre più accurate.

Un rigoroso processo di controllo

Le quattro aree di business sono completate da alcune funzioni di supporto e controllo. La prima è quella del “Pricing” che affianca le diverse divisioni nella definizione dei prezzi relativi alle diverse transazioni, verificando, secondo modelli sviluppati nel tempo, la congruità delle offerte rispetto agli esiti delle due diligence.

Vi è poi una funzione di project management che segue la programmazione e il coordinamento delle attività, monitorando i progetti in modo che siano realizzati nelle modalità e nei tempi previsti. “Una figura mutuata dalle aziende industriali, dove i minori margini rispetto a quelli della finanza spesso spingono alla ricerca di una maggiore efficienza” dice Clamer.

Infine, vi è la funzione di strategy e performance management che svolge il ruolo di controllo di gestione industriale, verificando la coerenza tra i risultati effettivi e le curve attese.

Gli obiettivi e i target

Gli obiettivi della divisione Npl di illimity sono piuttosto ambiziosi, ma le prime operazioni confermano che le ipotesi di lavoro sono corrette in termini di ritorni attesi.

A fine piano, cioè nel 2023, il business plan prevede per la divisione Npl ricavi più di 200 milioni e un utile di 100 milioni. Dati che implicano un cost income del 30% e un Ebit del 23%.

Per il 2020, invece, i ricavi sono attesi tra i 130-160 milioni, mentre l’utile dovrebbe attestarsi a 45-55 milioni.

Quanto alle singole divisioni, gli investimenti in Npl dovrebbero attestarsi nel 2020 tra gli 1,7 e i 2 miliardi per arrivare a 2,3 miliardi nel 2023. A oggi gli investimenti hanno superato i 110 milioni.

L’IRR lordo è atteso a regime attorno all’8-12%. Per il senior financing l’obiettivo al 2023 è pari a 300 milioni, mentre abbiamo visto che l’erogato già approvato pari a 136 milioni si avvicina già al target del 2019. Nell’arco di piano è previsto un esborso cumulato di 900 milioni.

Infine, per l’attività di servicing il target è arrivare a gestire asset per 11 miliardi e un Ebit di circa il 45%.