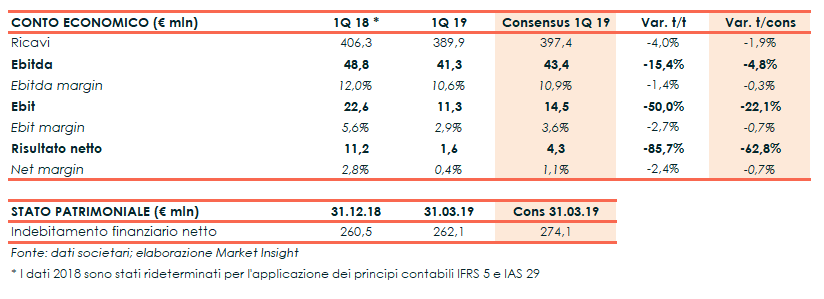

Nel primo trimestre del 2019, anno dell’entrata in vigore del nuovo principio contabile IFRS 16, Sogefi ha sofferto la contrazione del mercato automobilistico a livello globale, riuscendo comunque a sovraperformare il mercato di riferimento. I ricavi si sono infatti ridotti del 4% a 389,9 milioni (-2,4% a cambi costanti), comportando una riduzione della gestione operativa e della marginalità, appesantite anche dall’incremento del prezzo delle materie prime. Il periodo si è chiuso con un utile netto in calo a 1,6 milioni. Dal lato patrimoniale, l’indebitamento finanziario netto pre IFRS 16 è leggermente aumentato a 262,1 milioni (328,9 milioni post IFRS 16).

Nei primi tre mesi dell’anno, il fatturato consolidato è sceso più delle attese a 389,9 milioni (-4%), rilevando comunque un andamento migliore rispetto al mercato di riferimento. Al netto dell’effetto negativo dei cambi, la riduzione si attesta al 2,4 per cento.

Il mercato automobilistico mondiale ha infatti evidenziato un calo del 6,7% della produzione a livello globale, in particolare in Europa e Asia, in scia alla contrazione del mercato cinese.

A livello di aree geografiche, le vendite in Europa sono diminuite del 3,5% a 244,3 milioni, dell’8,6% a 36,1 milioni in Asia (-9,1% a cambi costanti) e del 16% a 37,6 milioni in Sud America (+6,4%).

In aumento del 3,2% a 74,1 milioni il giro d’affari in Nord America, che ha beneficiato positivamente dell’effetto dei cambi (-2,6% a cambi costanti).

Per quanto riguarda i singoli business, stabile il fatturato della divisione Aria e Raffreddamento a 109,6 milioni, mentre sono diminuiti i ricavi per Filtrazione a 133,9 milioni (-4,1%) e per le Sospensioni a 147 milioni (-6,9%).

Inferiore alle stime anche la gestione operativa, dove l’Ebitda è diminuito del 15,4% a 41,3 milioni (43,4 milioni il consensus), con un margine sceso al 10,6% (-140 punti base) e un impatto positivo dell’IFRS 16 per 3 milioni.

L’Ebit si è invece ridotto del 50% a 11,3 milioni (14,5 milioni in consensus), con un’incidenza sul fatturato del 2,9% (-170 basis point) e un contributo del nuovo principio contabile per 0,3 milioni.

L’andamento della gestione operativa ha scontato i minori volumi e la diminuzione dei margini rilevata nello scorso anno, in particolare nelle divisioni Filtrazione e Sospensioni, per effetto dell’aumento del prezzo delle materie prime.

Il periodo si è chiuso con un utile netto di 1,6 milioni, in calo dell’85,7% rispetto all’anno precedente e inferiore ai 4,3 milioni stimati dagli analisti.

A livello il bottom line, sul risultato ha pesato negativamente per 0,5 milioni l’IFRS 16 e l’incremento del tax rate, mentre gli oneri finanziari si sono ridotti da 6,8 a 6,2 milioni.

Le attività operative cessate (al netto degli effetti fiscali) hanno inoltre contribuito positivamente per 1,3 milioni, rispetto agli 1,6 milioni del 1Q 18.

Da lato patrimoniale, infine, l’indebitamento finanziario netto precedente all’applicazione del nuovo principio contabile è leggermente salito a 262,1 milioni, rispetto ai 260,5 milioni di fine 2018 e i 274,1 milioni del consensus.

Al lordo dell’effetto dell’IFRS 16, che apporta debiti per leasing e diritti d’uso, l’indebitamento finanziario netto si attesa a 328,9 milioni.