Fca ha chiuso i primi tre mesi del 2019 con un calo delle consegne complessive del 14% a 1.037.000 veicoli, principalmente per effetto della sovrapposizione nel primo trimestre 2018 della produzione della Jeep Wrangler di nuova e precedente generazione e del pianificato riallineamento della strategia commerciale in Europa.

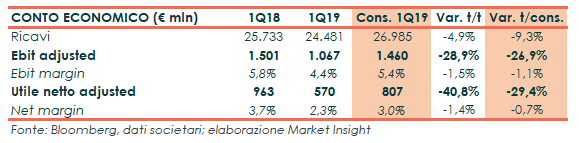

I ricavi sono diminuiti del 4,9% a 24,5 miliardi, con il calo dei volumi in parte compensato dall’effetto cambi positivo e dal price/mix. A livello di aree geografiche, il Nord America ha segnato un -2% a 16 miliardi, l’area Emea un -10% a 5,1 miliardi, l’Apac un -4% a 592 milioni, mentre il Latam è rimasto sostanzialmente stabile a 1,9 miliardi. Maserati infine ha registrato un -38% a 471 milioni.

Per quanto riguarda la gestione operativa, l’Ebit adjusted è diminuito del 29% a 1,07 miliardi portando la marginalità al 4,4% (-150 punti base). In particolare, il margine in area Nafta si è attestato al 6,5%, in calo di circa 90 punti base.

L’utile netto adjusted è sceso a 570 milioni da 963 milioni. L’utile netto dalle continuing operation è diminuito a 508 milioni dai 951 milioni del pari periodo 2018.

Il free cash flow industriale (continuing operation) è negativo per 0,3 miliardi, con un assorbimento di cassa limitato nonostante i minori risultati e la stagionalità del capitale di funzionamento.

Infine, nonostante i risultati deboli dei primi tre mesi, il management ha confermato la guidance per l’intero anno, riportando che il primo trimestre resterà il più debole del 2019.