La banca guidata da Jean Pierre Mustier registra nel primo trimestre un utile di 1,4 miliardi in crescita del 24% rispetto all’anno precedente, grazie ad elementi non ricorrenti e a un buon andamento. Il gruppo conferma tutti i target per il 2019 e si appresta a varare il nuovo piano industriale che sarà presentato il prossimo mese di dicembre.

UniCredit archivia una buona trimestrale e guarda avanti, in direzione del nuovo piano industriale 2020-23, che sarà presentato il prossimo mese di dicembre.

I primi tre mesi del 2019 si sono chiusi con un utile netto di 1,4 miliardi, in aumento del 24,7% rispetto al primo trimestre dell’anno precedente, anche grazie all’aiuto di alcune poste straordinarie relative alla cessione degli immobili e alla minore sanzione Usa rispetto a quanto accantonato.

“Giunti all’ultimo tratto di Transform 2019, sono molto soddisfatto della performance di UniCredit in questo inizio d’anno. Per la seconda volta di seguito, si è trattato del migliore primo trimestre dell’ultimo decennio, a riprova del successo del nostro attuale piano strategico e del fatto che siamo sulla strada giusta per raggiungere gli obiettivi di Transform 2019, che sono tutti confermati, entro la fine di quest’anno” commenta Jean Pierre Mustier, amministratore delegato di UniCredit.

Nel dettaglio per il 2019 è confermato l’obiettivo di 19,8 miliardi di ricavi, con costi a 10,4 miliardi e un cost of risk a 55 punti base. Il tutto per arrivare a un utile netto di 4,7 miliardi e un Rote superiore al 9% con un patrimonio netto tangibile in crescita per tutto il 2019.

Il Cet1 è confermato tra il 12,0% e il 12,5%, dopo un minimo nel secondo trimestre comunque sopra il 12%, e con un buffer nella parte superiore del range tea i 200 e i 250 punti base.

E proprio la solidità patrimoniale è uno dei driver delle misure che la banca ha iniziato a prendere in vista della predisposizione del nuovo Business Plan. In questa direzione si inserisce il placement di una quota del 17% di FinecoBank, realizzato a inizio settimana, che ha portato 500 milioni di plusvalenza.

“Ancora una volta abbiamo agito in modo risoluto e il 7 maggio 2019 abbiamo annunciato quattro articolate misure finanziarie che costituiranno le basi della nostra strategia di business 2020-2023 che verrà presentata il prossimo dicembre” ha spiegato Mustier, “la cessione del 17% di Fineco completata con successo ha rappresentato il primo passo e sarà seguita da altre azioni, quali l’accelerazione della vendita di NPE nel 2019 a sostegno del runoff della divisione Non Core entro il 2021, il riallineamento del nostro portafoglio di titoli sovrani domestici rispetto a quelli dei nostri concorrenti europei e un’evoluzione della struttura del gruppo che ci consentirà di aumentare la flessibilità e ottimizzare i costi del nostro funding”.

Mustier ha ribadito che il suo scetticismo sulle operazioni transfrontaliere che considera troppo difficili da realizzare e non ha rilasciato commenti sul possibile interesse per Commerzbank.

Su come verranno impiegati i nuovi fondi ricavati dalle cessioni non ha fornito dettagli se non che la volontà di rafforzare il Mda buffer e, spiega, “consentirci in questo modo di rafforzare la capacità di fare credito, supportare le economie locali e sviluppare ulteriormente le attività commerciali con i clienti nei paesi dove siamo presenti”.

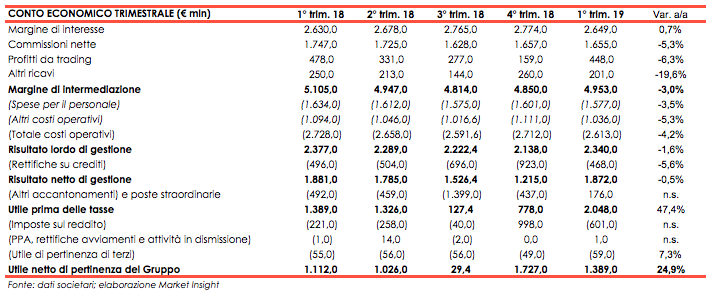

Nella tabella seguente riportiamo il conto economico di UniCredit.

Il margine di intermediazione si è attestato a 4.953,0 milioni (-3,0% a/a) principalmente a causa del difficile scenario di mercato.

Il margine di interesse, pari a 2.649,0 milioni, ha tenuto nei confronti del primo trimestre 2018 (+0,7 per cento a/a).

Le commissioni hanno invece registrato una contrazione a 1.655,0 milioni (-5,3%), soprattutto per il calo delle commissioni su investimenti (-12,8% a/a) a causa di minori upfront fee della rete commerciale italiana, in calo anche le commissioni da finanziamento (-3%), in crescita invece le commissioni da servizi transazionali (+1,9%) soprattutto grazie alle commissioni sulle assicurazioni danni e incidenti in Italia.

I profitti da trading sono ammontati a 448,0 milioni in calo del 6,3% a/a, ma, rettificato per gli elementi non ricorrenti, il dato mostra un incremento del 2,1% per l’incremento dell’attività da clientela. La stima per i prossimi trimestri è stata aumentata a 350 milioni in media per quarter.

Gli altri ricavi sono scesi a 201,0 milioni (-19,6% a/a), in buona parte a causa dei minori dividendi della partecipata turca Yapi a causa della svalutazione della lira turca (-23,5% a cambi correnti e -2,0% a cambi costanti). Gli altri dividendi sono in aumento del 4,7% soprattutto grazie ai risultati della j-v assicurativa in Italia.

Nel trimestre è proseguita l’azione di controllo dei costi che nel complesso hanno toccato i 2.613,0 milioni (-4,2% a/a). Il costo del personale è sceso del 3,5% a 1.577,0 milioni grazie al continuo calo dei dipendenti (-4.133 Fte a/a). Il numero totale si è attestato a 86.232 unità alla fine del 1 trimestre 2019, con una riduzione di 14.720 persone da dicembre 2015, più dei 14.000 previsti entro la fine del 2019.

Il totale dei costi operativi è diminuito del 5,3% a 1.036,0 milioni per effetto del calo delle spese immobiliari e delle sponsorizzazioni. Il numero delle filiali è ancora diminuito di 200 unità a/a a 4.559 al termine del 1 trimestre 2019 (di cui 2.908 nell’Europa occidentale e 1.651 nella CEE). E’ stato raggiunto il 95% delle 944 chiusure pianificate entro la fine del 2019.

Il rapporto costi/ricavi si è ridotto al 52,8% nel trimestre.

Il risultato lordo di gestione ha così raggiunto i 2.340,0 milioni (-1,8% a/a).

Prosegue la diminuzione delle rettifiche su crediti si sono attestate a 468 milioni (-5,8% a/a), portando il costo del rischio a 40 punti base. Valore che beneficia anche della stagionalità, mentre il target per tutto l’anno è confermato a 55 punti base.

Il risultato netto di gestione a 2.048,0 milioni è in linea (-0,5%) con quello del primo trimestre 2018.

Gli accantonamenti e poste straordinarie sono positivi per 176,0 milioni, contro un dato negativo di 492,0 milioni nel periodo di confronti. La posta include il beneficio di 484 milioni lordi derivante dal rilascio di accantonamenti per le sanzioni Usa, oneri per il rischio sistemico per 538 milioni, corrispondenti alla metà di quanto previsto per tutto il 2019 e proventi derivanti dalla cessione di immobili per 365 milioni.

Dopo imposte sul reddito per 601 milioni (221 milioni nel 1 trimestre 2018), l’utile netto si è attestato a 1.389,0 milioni.

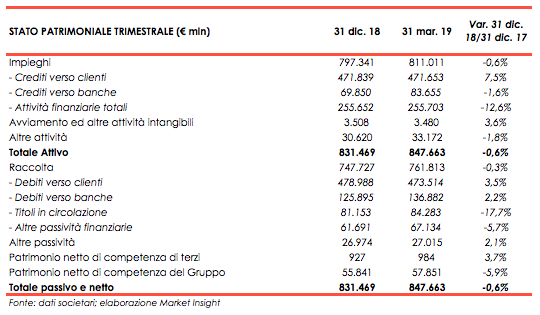

Nella tabella seguente riportiamo lo stato patrimoniale di UniCredit.

I crediti verso la clientela di gruppo si sono attestati a 432,1 miliardi a fine marzo 2019 (+4,2 per cento a/a). I principali contributori ai crediti verso la clientela del Group Core sono stati Commercial Banking Italy (143,4 miliardi), Commercial Banking Germany (86,1 miliardi) e CIB (80,1 miliardi).

La raccolta da clientela di gruppo ha raggiunto 429,3 miliardi a fine marzo 2019 (+4,3% a/a).

I tassi sui finanziamenti alla clientela sono saliti di 4 punti base trim/trim al 2,59 per cento nel 1 trimestre 2019 (-9 punti base a/a).

L’attività di de-risking del gruppo è proseguita nel primo trimestre con un ulteriore calo delle esposizioni deteriorate lorde a 37,6 miliardi nel 1 trimestre 2019 dai 38,2 miliardi nel 4 trimestre 2018. Il rapporto tra crediti deteriorati lordi e totale crediti lordi di gruppo è sceso al 7,6%, con un tasso di copertura del 61,8 per cento.

Il Cet1 ratio di Gruppo è cresciuto da dicembre 18 punti base al 12,25 per cento. Il Tier 1 è pari al 13,93%, mentre il Total capital ratio è al 16,36 per cento. Tutti gli indicatori sono al di sopra dei requisiti patrimoniali.