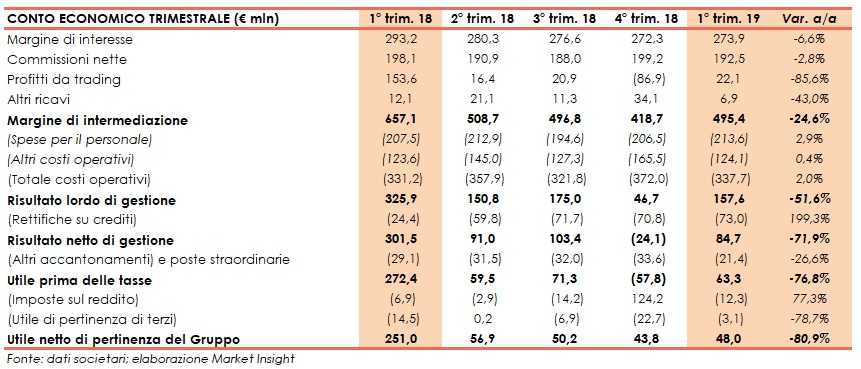

Bper ha archiviato il primo trimestre con un margine di intermediazione pari a 495,4 milioni (-24,6% a/a). Andamento dovuto al forte calo dei ricavi da trading, scesi a 22,1 milioni (-85,6% su base annua). In calo i ricavi core. L’utile netto si è attestato a 48 milioni (-80,9% rispetto al primo trimestre 2018), anche a causa di rettifiche su crediti salite 73 milioni.

“Il primo trimestre dell’anno si chiude con un utile netto pari a 48 milioni. Tale risultato è da considerare soddisfacente in considerazione anche della svalutazione integrale della quota relativa all’intervento del Fitd in Banca Carige e del versamento del contributo ordinario per l’anno 2019 al Fondo di Risoluzione Unico Europeo per un totale di 36,5 milioni”.

È con queste parole che Alessandro Vandelli, Ad di Bper, ha commentato i risultati del primo trimestre 2019.

“Dal punto di vista della redditività registriamo un buon andamento dei ricavi, con particolare riferimento al trend positivo del margine di interesse ordinario e alla sostanziale tenuta delle commissioni supportate dalle favorevoli performance del comparto risparmio gestito e bancassurance”, ha aggiunto il manager.

“Il costo del credito annualizzato si è mantenuto a livelli contenuti in area 60 pb. Il positivo risultato economico è accompagnato da una solida posizione patrimoniale con un Cet1 a regime al 12,24%, in crescita di quasi 30 pb rispetto a fine 2018”, ha spiegato Vandelli.

Il margine di intermediazione, nel primo trimestre 2019, è sceso a 495,4 milioni (-24,6% rispetto al periodo di confronto).

La contrazione è legata soprattutto alla forte riduzione dei profitti da trading a 22,1 milioni (-85,6% a/a), per il venire meno di 156,4 milioni di utili non ricorrenti realizzati su titoli di debito realizzati nel primo trimestre 2018 e dopo avere spesato l’integrale svalutazione non ricorrente della quota di competenza dell’intervento di sostegno effettuato dallo Schema Volontario del Fitd in Carige per 13,3 milioni.

Il margine di interesse è sceso a 273,9 milioni (-6,6% su base annua), principalmente a causa dell’effetto delle riclassificazioni derivanti dall’introduzione dei principi contabili Ifrs9 e Ifrs16, oltre al perdurare dei bassi tassi.

Le commissioni nette sono calate a 192,5 milioni (-2,8% rispetto al primo trimestre 2018), a causa della performance particolarmente positiva del primo trimestre dello scorso anno relativamente alle componenti riferibili a finanziamenti e garanzie e alla raccolta gestita.

I costi operativi sono leggermente aumentati a 337,7 milioni (+2% a/a). Le spese per il personale sono salite a 213,6 milioni (+2,9% su base annua), per effetto degli adeguamenti contrattuali e ai maggiori accantonamenti relativi alla parte variabile della retribuzione, mentre gli altri costi sono rimasti sostanzialmente stabili a 124,1 milioni.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 157,6 milioni (-51,6% rispetto al primo trimestre 2018).

Dopo rettifiche su crediti triplicate a 73 milioni (il dato dei primi tre mesi del 2018 risultavano significativamente influenzati dall’entrata in vigore del nuovo principio contabile Ifrs9), il risultato netto di gestione si è fissato a 84,7 milioni (-71,9% su base annua).

Il periodo si è chiuso con un utile netto di 48 milioni (-80,9% rispetto al primo trimestre 2018), dopo avere contabilizzato oneri di sistema per 23,2 milioni (20,3 milioni nei primi tre mesi del 2018).

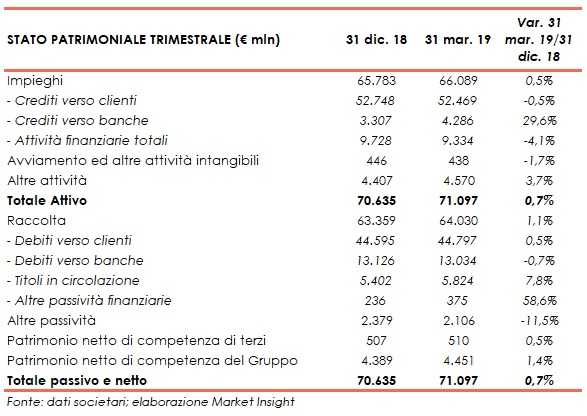

Sul fronte patrimoniale, a fine marzo gli impieghi a clientela si attestano a 52,5 miliardi (-0,5% rispetto al 31 dicembre 2018).

I crediti deteriorati lordi diminuiscono a 6,9 miliardi (-1,4% rispetto a fine 2018), con una copertura del 54,6%. Le sofferenze si fissano a 4,3 miliardi con una copertura del 67,1%, mentre le inadempienze probabili lorde sono pari a 2,6 miliardi con un coverage ratio del 34,4 per cento.

I crediti deteriorati netti calano a 3,2 miliardi (-1,5% rispetto al 31 dicembre 2018), al cui interno le sofferenze e le inadempienze probabili sono pari rispettivamente a 1,4 miliardi e a 1,7 miliardi.

La raccolta sale leggermente a 64 miliardi (+1,1% rispetto a fine 2018), al cui interno quella da clientela sale a 44,8 miliardi (+0,5% rispetto al 31 dicembre 2018).

In termini di solidità patrimoniale, al 31 marzo 2019 il Cet1 phased in si attesta al 14,24% (14,27% al 31 dicembre 2018), mentre quello fully phased è pari al 12,24% (11,95% a fine 2018).