Geox ha presentato il dato sul fatturato consolidato del primo trimestre 2019, che evidenzia ricavi per 260,9 milioni, in calo dell’1,3% rispetto al pari periodo dell’esercizio precedente (-1,6% a cambi costanti).

Un risultato al di sopra dell’1% delle stime fornite dalla società che prevedevano ricavi per 258,4 milioni.

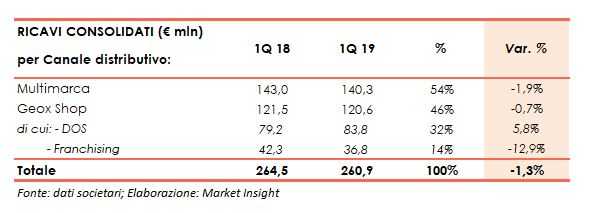

Dall’analisi delle vendite per canale distributivo, emerge la contrazione dell’1,9% a 140,3 milioni delle vendite realizzate attraverso gli store multimarca (54% del fatturato totale). Un calo che risente principalmente della razionalizzazione intrapresa negli ultimi trimestri per supportare la marginalità e l’immagine del gruppo, in coerenza con il Piano Strategico.

Va poi segnalato che il dato segna una performance migliore rispetto alla raccolta ordini iniziale SS19 (-9,1%), conclusa lo scorso novembre, grazie al differente timing nelle spedizioni, all’andamento positivo dei riassortimenti in stagione, e alla maggiore vendita di merce scontata di stagioni precedenti legata all’incremento di magazzino rilevato a fine 2018.

Le vendite dirette negli store di proprietà si sono ridotte dello 0,7% a 120,6 milioni. Una dinamica che sconta il calo del 12,9% a 36,8 milioni del fatturato realizzato tramite negozi in franchising, controbilanciato dall’aumento del 5,8% a 83,8 milioni delle vendite realizzate nei negozi a gestione diretta. Queste ultime, su base like-for.like, sono salite del 3,4% sostenute principalmente dal canale online, che ha proseguito la sua crescita a doppia cifra (+25% nel 1Q 2019, +15% nella seconda metà del 2018).

Al 31 marzo 2019, il numero totale dei negozi Geox era pari a 991 (1.15 a fine anno 2018), di cui 444 Dos (invariati rispetto al 31 dicembre 2018). Nel corso del primo trimestre sono stati aperti 16 store, mentre ne sono stati chiusi 40.

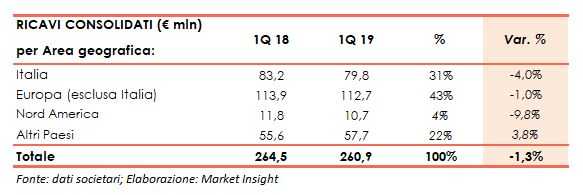

A livello geografico, si segnala il calo del 4% a 79,8 milioni del giro d’affari in Italia. Un trend dovuto principalmente al canale multimarca e al canale franchising oggetto di razionalizzazione e ottimizzazione distributiva come prima descritto.

Diminuiscono anche le vendite in Europa (-1% a 112,7 milioni) e in Altri Paesi (+3,8% a 57,7 milioni), mercati che rappresentano rispettivamente il 43% e il 22% del totale del fatturato del gruppo.

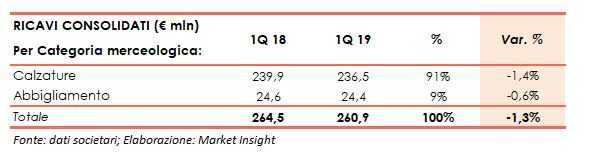

Per categoria merceologica, le vendite evidenziano una performance in calo sia per l’abbigliamento (-0,6% a 24,4 milioni) sia per le calzature, business di riferimento del gruppo che rappresenta il 91% del giro d’affari totale, con vendite scese dell’1,4% a 236,5 milioni.

In merito all’evoluzione prevedibile della gestione nel 2019, il management ritiene che il fatturato annuale del canale multimarca presenterà un calo mid single digit rispetto ai livelli del 2018. Il tutto dopo che la raccolta ordini iniziale della stagione Autunno/Inverno 2019 è stata contraddistinta da un approccio prudente e selettivo e dalla razionalizzazione del canale wholesale per supportare la solidità e l’immagine del gruppo.

Per quanto concerne i negozi monomarca, il loro perimetro totale è atteso sostanzialmente stabile. Nel dettaglio, si prevede un maggior peso dei negozi gestiti direttamente, come conseguenza di alcune mirate aperture (in particolare in Cina) e di un numero limitato di conversioni di negozi in franchising, così come previsto a Piano. Tali aperture e conversioni compenseranno le chiusure di alcuni negozi diretti non performanti.

Il gruppo proseguirà anche il piano di restyling in corso per migliorare le performance, introducendo inoltre nuove vetrine, nuove strategie di assortimento e nuove politiche di visual interno.

Attese positive sul canale online diretto, che proseguirà la sua crescita sostenuta e beneficerà anche dell’attivazione di alcuni strumenti avanzati di CRM. Inoltre, entro la fine del semestre è prevista la conclusione dell’internalizzazione del canale online in Nord America.

In merito al canale franchising le vendite sono attese in calo nell’intero anno, ma in miglioramento rispetto al trend del primo trimestre, grazie al riassorbimento dell’effetto timing delle spedizioni e alla base di comparazione sfidante dovuta alla razionalizzazione del perimetro il cui impatto tenderà a ridursi nel corso dell’anno.

Il gruppo proseguirà gli investimenti in comunicazione digitale. Nel secondo trimestre del 2019 la campagna digitale con key influencer, partita in Italia a fine 2018, è stata avviata in alcuni principali Paesi Europei ed entro fine 2019 si estenderà in Asia.

Infine, Geox continuerà gli importanti progetti e gli investimenti in IT, in coerenza con il Piano, per supportare il business e garantire un modello operativo davvero omnichannel. I principali strumenti avanzati di vendita (click and collect, reserve in store), attualmente in fase pilota in alcuni negozi in Italia, verranno progressivamente rilasciati sul resto della rete, così come previsto a Piano.