Saes Getters ha chiuso i primi tre mesi del 2019 con ricavi in crescita del 14,7% a 43,1 milioni, grazie allo sviluppo delle Industrial Applications e del business medicale favoriti anche dall’effetto positivo dei cambi. In progresso anche la gestione operativa, che mostra però un lieve calo della marginalità per effetto dei proventi di cui aveva beneficiato nell’anno precedente. Il periodo si è chiuso con un utile netto da attività continue in crescita del 70% a 3,2 milioni, anche per effetto dell’apporto positivo della gestione finanziaria. Dal lato patrimoniale, sostanzialmente invariata la liquidità netta a 224,1 milioni.

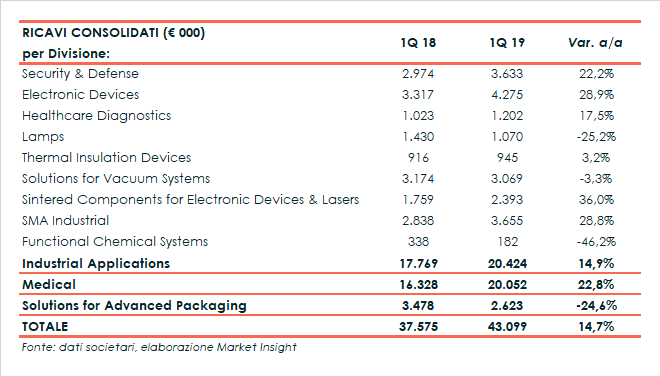

Nel periodo gennaio-marzo il fatturato consolidato di Saes Getters è cresciuto del 14,7% a 43,1 milioni, beneficiando anche dell’effetto positivo dei cambi (+8,2% a cambi costanti).

Nel dettaglio, i ricavi delle Industrial Applications sono aumentati del 14,9% a 20,4 milioni (+9,6% a cambi costanti) grazie soprattutto alle buone performance degli Electronic Devices (+29%) e del segmento SMA Industrial (+29%).

Crescita a doppia cifra anche per le vendite della divisione Medical, salite del 22,8% a 20,1 milioni (+13,7% a cambi costanti) grazie all’incremento dei volumi delle varie linee di prodotto.

In calo invece il giro d’affari della divisione Packaging, sceso del 24,6% a 2,6 milioni scontando la revisione del portafoglio prodotti avviato nella seconda parte dello scorso anno.

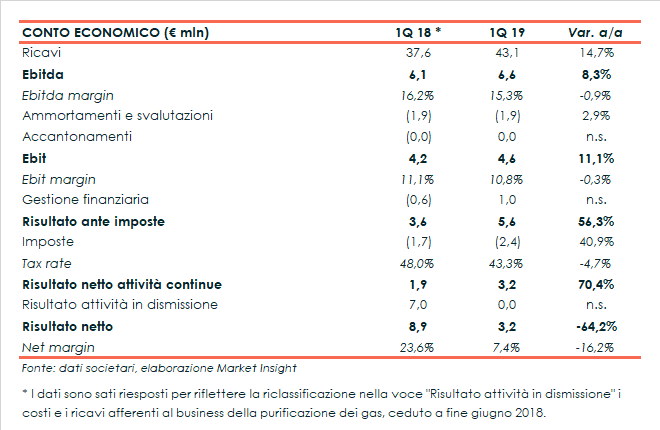

Nella gestione operativa l’Ebitda è cresciuto dell’8,3% a 6,6 milioni, con un’incidenza sul fatturato del 15,3% (-90 basis point), in scia alle maggiori vendite rilevate nel medicale, nelle soluzioni per difesa e sicurezza e nell’elettronica di consumo.

La flessione della marginalità è invece dovuta alla peggiore base di confronto rispetto al 1Q 2018, che godeva del contributo a fondo perduto di 1,1 milioni concesso dallo Stato del Connecticut a Memry Corporation.

L’Ebit ha invece mostrato un incremento dell’11,1% a 4,6 milioni, con un margine del 10,8% (-30 basis point), riflettendo quanto già descritto per l’Ebitda.

L’utile netto da attività continue è dunque cresciuto del 70,4% a 3,2 milioni, grazie anche al passaggio in positivo della gestione finanziaria netta e alla riduzione del tax rate.

Includendo il risultato delle attività in dismissione relativo al business della purificazione gas, pari a 7 milioni nel 1Q 2018 e assente nel trimestre appena concluso, l’utile netto mostra invece un calo del 64,2% a 3,2 milioni.

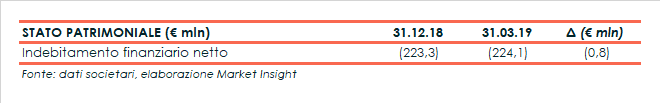

Dal lato patrimoniale la liquidità netta al 31 marzo è aumentata leggermente a 224,1 milioni rispetto ai 223,3 milioni di fine 2018 per effetto della rivalutazione dei titoli in portafoglio.