Il Cda di ENAV ha approvato i risultati del primo trimestre 2019, nel quale si è confermato il trend di crescita del traffico registrato nel 2018 con conseguente aumento dei ricavi da attività operativa, nonostante la tipica stagionalità del settore che in questo periodo dell’anno segna i livelli più bassi di traffico, a fronte di un trend di costi lineare durante tutto l’anno.

Il traffico di rotta e il traffico di terminale, espressi in termini di unità di servizio, sono aumentati rispettivamente del 7,4% e del 5,9% rispetto al primo trimestre del 2018.

Per quanto riguarda il traffico di rotta, la performance beneficia degli ottimi risultati in termini di puntualità e qualità del servizio. L’Italia si conferma il paese col tasso di crescita del traffico aereo più alto tra i principali paesi europei: Francia +3,4%, Germania +3,7%, Gran Bretagna +4,3%, Spagna +6,8 per cento. La crescita ha riguardato principalmente il traffico nazionale (+9,6%), che ha visto un importante aumento della percorrenza media, e il sorvolo (voli che non decollano o atterrano sugli scali italiani) con un aumento dell’8,7 per cento.

Con riferimento al traffico di terminale, l’incremento è riconducibile al generale buon andamento su tutti gli scali nazionali.

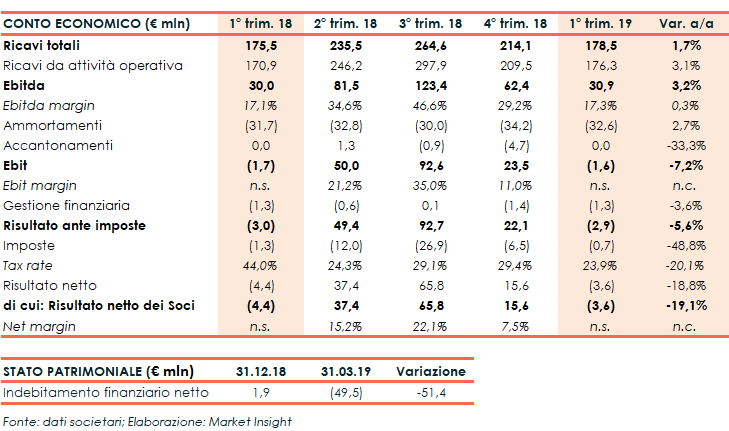

I ricavi consolidati si attestano a 178,5 milioni (+1,7% a/a) trainati dai ricavi da attività operativa, in aumento del 3,1% a 176,3 milioni.

I ricavi da servizi di rotta ammontano a 124,1 milioni, in crescita del 2,9% per effetto delle maggiori unità di servizio sviluppate nel periodo che hanno permesso di compensare la riduzione della tariffa regolamentata del 4 per cento. I ricavi di terminale sono aumentati del 6,2% a 46,9 milioni, per l’effetto combinato dell’incremento delle unità di servizio sviluppate sui singoli aeroporti che ha più che compensato la riduzione delle tariffe della seconda e terza zona di tariffazione. I ricavi da mercato non regolamentato si attestano a 2,4 milioni.

La componente di balance (il meccanismo che prevede per ENAV il recupero o la restituzione ai vettori degli effetti derivanti dallo scostamento tra il traffico aereo previsto nel piano tariffario e quello a consuntivo) incide negativamente sull’ammontare dei ricavi per 6,7 milioni.

L’Ebitda tocca quota 30,9 milioni, in crescita del 3,2% rispetto al primo trimestre 2018, con un Ebitda margin in lieve aumento al 17,3 per cento. L’Ebit è in miglioramento del 7,2% e si attesta ad un valore negativo di 1,6 milioni.

Il Gruppo chiude il trimestre con un risultato netto negativo per 3,5 milioni, in miglioramento del 19,1 per cento. Tale risultato è ancor più apprezzabile considerando che storicamente il primo trimestre risente maggiormente della stagionalità del business dove i volumi di traffico e quindi i ricavi sono i più bassi dell’anno mentre i costi seguono un trend lineare.

La posizione finanziaria netta è positiva per 49,5 milioni, in miglioramento di 51,4 milioni rispetto al dato rilevato al 31 dicembre 2018, principalmente per l’effetto della dinamica degli incassi e pagamenti connessi all’operatività ordinaria che ha prodotto un flusso di cassa positivo e risente negativamente degli effetti derivanti dall’applicazione di IFRS 16 per 9,6 milioni.

Confermata la guidance 2019 che prevede ricavi netti stabili o in crescita low single-digit per effetto della riduzione della tariffa regolamentata in un contesto di crescita del traffico, ed Ebitda margin intorno al 32%, in leggera flessione rispetto al 2018 per effetto di alcuni costi che si prevede di sostenere nel corso del 2019 relativi all’implementazione del Piano Industriale.

Gli investimenti nel 2019 saranno nell’ordine dei 125 milioni. La Società conferma la guidance sul dividendo per il 2020, relativo all’esercizio 2019, in crescita del 4% rispetto all’anno precedente, in linea con la dividend policy approvata.