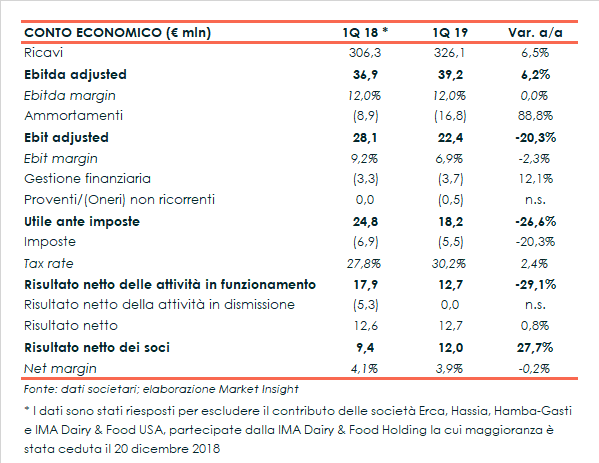

IMA ha chiuso il primo trimestre del 2019 con ricavi in crescita del 6,5% a 326,1 milioni, grazie al buon livello del portafoglio ordini nei settori Farma e Tea, Food & Other. Un andamento che ha sostenuto anche l’Ebitda adjusted, aumentato del 6,2% a 39,2 milioni. L’introduzione dell’IFRS 16 ha invece pesato sull’Ebit adjusted e sull’utile netto delle attività continue, scesi rispettivamente a 22,4 e 12,7 milioni. Dal lato patrimoniale l’indebitamento finanziario netto cresce a 403,1 milioni includendo anche i 137,9 milioni riferiti al nuovo principio contabile. Infine, confermata la guidance che prevede ricavi a 1,58 miliardi e una sensibile crescita dell’utile netto; alzato invece a 280 milioni il target dell’Ebitda.

Nei primi tre mesi del 2019 il fatturato consolidato di IMA è cresciuto del 6,5% a 326,1 milioni, grazie in particolare alla maggior livello del portafoglio ordini esistente.

Una dinamica che ha inciso sullo sviluppo dei business Tea, Food & Other (+22,4% a 140,3 milioni) e il Farma (+10,4% a 166,1 milioni), che hanno più che compensato la riduzione rilevata nel Tobacco Packaging (-52,3% a 19,7 milioni).

Nel dettaglio, il 68,7% del fatturato è stato generato nel segmento degli Original Equipment (69,2% nel 1Q 2018), mentre il restante 31,3% nell’After Sales (30,8% nel 1Q 2018), che aumenta la propria incidenza soprattutto nel settore Tabacco.

Nel periodo sono stati raccolti nuovi ordini per 376,7 milioni (415,4 milioni nel 1Q 18), che hanno contribuito ai 992,2 milioni raggiunti dal portafoglio ordini al 31 marzo.

Nella gestione operativa l’Ebitda adjusted è cresciuto del 6,2% a 39,2 milioni, con un’incidenza sul fatturato stabile al 12 per cento.

Un andamento che riflette la migliore performance rilevata nel Farma, grazie a maggiori volumi e a un diverso mix prodotti, oltre al passaggio in positivo del risultato del Tea, Food & Other anche in scia al nuovo IFRS 16. In calo invece l’Ebitda adjusted del business del Tobacco Packaging.

L’Ebit adjusted ha invece riportato un calo del 20,3% a 22,4 milioni, con un margine del 6,9% (-230 basis point), scontando i maggiori ammortamenti principalmente legati all’applicazione dell’IFRS 16 (4,9 milioni).

Il periodo si è chiuso con un utile netto delle attività in funzionamento pari a 12,7 milioni, in calo del 29,1% rispetto all’anno precedente.

Oltre a quanto sopra descritto, il risultato è stato penalizzato del peggioramento della gestione finanziaria netta, dal maggiore tax rate e dalla presenza di oneri non ricorrenti per 0,5 milioni non presenti nel precedente esercizio.

Includendo anche le perdite legate alle attività cedute nello scorso esercizio, ovvero parte del business Riempimento, il risultato netto dei soci mostra invece un progresso del 27,7% a 12 milioni.

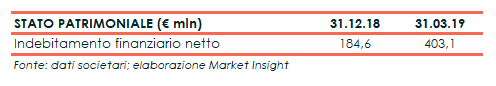

Dal lato patrimoniale l’indebitamento finanziario netto al 31 marzo sale a 403,1 milioni rispetto ai 184,6 milioni di fine anno 2018; al netto dell’impatto del nuovo principio contabile, pari a 137,9 milioni, l’indebitamento si attesta invece a 237,8 milioni, riflettendo la crescita fisiologica del capitale di funzionamento.

Dal lato patrimoniale l’indebitamento finanziario netto al 31 marzo sale a 403,1 milioni rispetto ai 184,6 milioni di fine anno 2018; al netto dell’impatto del nuovo principio contabile, pari a 137,9 milioni, l’indebitamento si attesta invece a 237,8 milioni, riflettendo la crescita fisiologica del capitale di funzionamento.

Infine, il management ha confermato la guidance 2019 relativa ai ricavi, previsti a circa 1,58 miliardi, ed alzato il target dell’Ebitda da 260 a 280 milioni per includere gli effetti dell’IFRS 16. Confermata infine una sensibile crescita dell’utile netto.

Infine, il management ha confermato la guidance 2019 relativa ai ricavi, previsti a circa 1,58 miliardi, ed alzato il target dell’Ebitda da 260 a 280 milioni per includere gli effetti dell’IFRS 16. Confermata infine una sensibile crescita dell’utile netto.