Il gruppo ha archiviato il primo trimestre del 2019 con ricavi sostanzialmente stabili a 1,3 miliardi, con il miglioramento del price/mix che ha compensa la flessione dei volumi. La maggiore spinta sull’high value e l’aumento dei prezzi ha portato a un incremento dei margini, mentre il risultato netto delle attività correnti è aumentato del 10% a 101 milioni. Rivisto leggermente al ribasso il target 2019 sui ricavi.

Pirelli ha diffuso ieri a mercati chiusi i conti del primo trimestre 2019, che mostrano risultati sostanzialmente in linea alle attese degli analisti e confermano la strategia di business focalizzata sull’High Value.

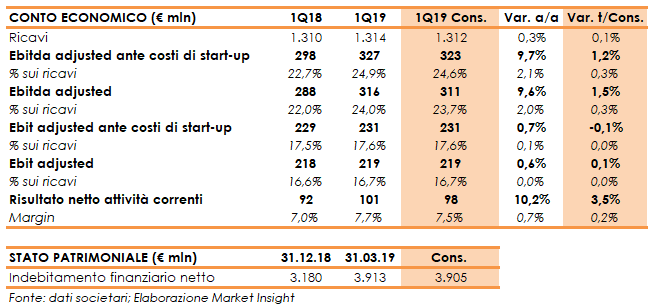

I ricavi hanno segnato un +0,3% (+1,2% la crescita organica) a 1.313 milioni (1.312 milioni il consensus), con i minori volumi (-6,5%) compensati dal miglioramento del price/mix (+7,7%).

In particolare, i volumi High Value sono cresciuti del 4,5% grazie al rafforzamento in tutte le aree geografiche in un contesto che ha visto un calo della produzione di auto e un rallentamento del mercato moto Premium. I ricavi High Value sono aumentati del 7,3% a 895 milioni, con un‘incidenza sul fatturato totale salita al 68,1% (63,6% nel primo trimestre 2018).

Decisa contrazione, invece, dei volumi del segmento Standard (-16,6%), che riflette la diminuzione della domanda in tutti i mercati e la decisione della società di continuare a diminuire i volumi su prodotti a minore redditività.

Il price/mix (+7,7%) è stato supportato dal crescente peso dell’High Value, dal miglioramento del mix nel segmento Standard e dall’aumento dei prezzi nei mercati emergenti e in Nord America per contrastare la volatilità dei cambi e l’aumento del costo delle materie prime.

A livello di gestione operativa, l’Ebitda adjusted ante costi di start-up è cresciuto del 9,7% a 327 milioni (323 milioni il consensus), con un’incidenza sul fatturato al 24,9% (+220 punti base). Il dato include un beneficio di 25 milioni derivante dall’applicazione del nuovo principio contabile IFRS 16.

L’Ebit adjusted ante costi di start-up ha segnato un +0,7% a 231 milioni (in linea con il consensus) e una marginalità sostanzialmente stabile al 17,6%, grazie al miglioramento del price/mix e il piano di riduzione dei costi che hanno compensato l’incremento del prezzo delle materie prime, la contrazione dei volumi e la volatilità dei cambi.

Il risultato netto delle attività in funzionamento è aumentato del 10% a 101 milioni (98 milioni il consensus), beneficiando anche di una riduzione degli oneri finanziari netti per effetto di minori perdite su cambi e minori oneri connessi alle operazioni di copertura in Brasile.

Dal lato patrimoniale, l’indebitamento finanziario netto si è attestato a 3.913 milioni (3.905 milioni il consensus), aumentato rispetto ai 3.180 milioni al 31 dicembre 2018 per effetto della consueta stagionalità del capitale circolante. Includendo l’effetto del nuovo principio contabile IFRS 16, l’indebitamento finanziario netto si attesta a 4.387 milioni.

Infine, Pirelli ha leggermente rivisto i target 2019 sui ricavi per la prolungata debolezza della domanda sul Primo Equipaggiamento, prevedendo una crescita tra il 3% e il 4% (tra il 4% e il 6% la precedente indicazione), mentre ha confermato l’obiettivo di un margine Ebit adjusted oltre il 19 per cento.