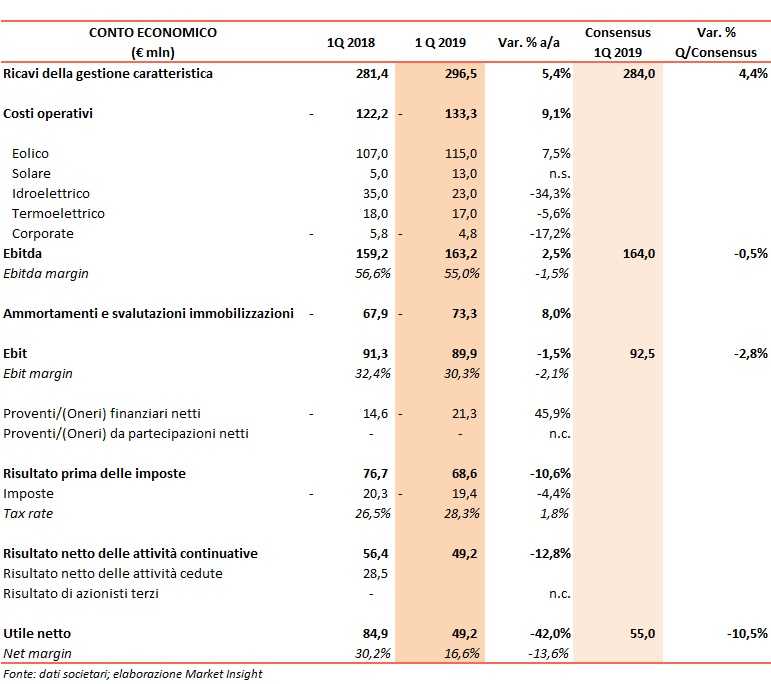

Nel primo trimestre 2019 i ricavi sono stati pari a 296,5 milioni, in aumento del 5,4% rispetto al pari periodo del 2018, principalmente a seguito dell’aumento della produzione nell’eolico, nel solare, anche a seguito dell’ampliamento del portafoglio di asset gestiti, e nel termoelettrico, in parte compensati da minori volumi nell’idroelettrico. Il dato ha battuto il consensus che lo vedeva a 284,0 milioni.

L’Ebitda è stato di 163,2 milioni. Il dato è superiore del 2,5% rispetto all’analogo periodo 2018 (ma lievemente inferiore al consensus che lo aspettava a 164,0 milioni) per le dinamiche di seguito esposte.

Nell’Eolico, l’Ebitda è stato pari a 115 milioni, in aumento del 7,5%, in un contesto anemologico più favorevole sia in Italia che all’estero. In particolare, i maggiori risultati dei parchi eolici in Italia (+3 milioni) hanno beneficiato delle maggiori produzioni, di cui quelle incentivate stabili al 72%, che hanno più che compensato il minor valore dell’incentivo unitario (92 Euro/MWh rispetto ai 99 Euro/MWh). I risultati all’estero sono in crescita (+5 milioni) grazie sia al miglior scenario prezzi che alla maggiore produzione dei parchi eolici in tutti i paesi esteri. Si ricorda che il primo trimestre 2018 aveva beneficiato del contributo del parco di Brockaghboy (+ 3 milioni), ceduto in data 7 marzo 2018.

Nel Solare l’Ebitda, pari a 13 milioni, è più che raddoppiato rispetto ai 5 milioni del primo trimestre 2018 grazie al contributo dei neoacquisiti impianti fotovoltaici in un contesto favorevole di irraggiamento e scenario prezzi.

Nell’Idroelettrico l’Ebitda è stato di 23 milioni, in diminuzione del 34,3% per la ridotta idraulicità registrata nel periodo.

Nel Termoelettrico l’Ebitda, pari a 17 milioni, è stato sostanzialmente in linea rispetto ai 18 milioni del 2018 nonostante il minor contributo al risultato dei Titoli di Efficienza Energetica. Il venir meno della rivalutazione rilevata nel 2018 dei titoli dell’anno precedente per circa 3 milioni è stata in parte compensata dalla contrazione dei costi operativi oltre che dai maggiori volumi di Titoli di Efficienza prodotti nel trimestre.

L’Ebit è stato pari a 89,9 milioni in calo dell’1,5% rispetto ai 91,3 milioni del primo trimestre 2018 dopo maggiori ammortamenti per 73,3 milioni (+8%) a seguito principalmente dei nuovi investimenti nel Solare e delle acquisizioni dei parchi eolici in Francia avvenute nel corso del secondo semestre 2018. Il dato è stato inferiore al consensus che lo vedeva a 92,5 milioni.

Il risultato netto di gruppo è stato pari a 49 milioni in diminuzione rispetto agli 85 milioni del primo trimestre 2018, che beneficiava della plusvalenza relativa alla cessione del parco eolico di Brockaghboy nel Regno Unito (27 milioni). Il dato è stato inferiore anche al consensus che lo aveva stimato a 55 milioni.

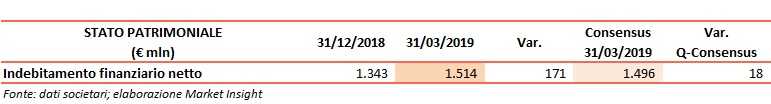

L’indebitamento finanziario netto al 31 marzo 2019 è risultato pari a 1.514 milioni, in aumento di 171 milioni rispetto a fine dicembre 2018 (1.343 milioni) e superiore di 18 milioni rispetto al consensus che lo vedeva a 1.496 milioni. La variazione riflette l’impatto derivante dall’ulteriore crescita nel settore solare a seguito dell’acquisizione di due impianti fotovoltaici in Italia (220 milioni) e dagli investimenti del periodo (13 milioni), in parte compensati dal positivo flusso di cassa del periodo (62 milioni).

L’indebitamento finanziario netto è rappresentato al netto degli effetti derivanti dall’applicazione dell’IFRS 16, non includendo pertanto l’attualizzazione dei pagamenti futuri dei canoni di locazione pari al 31 marzo 2019 a circa 65 milioni.

Nel primo trimestre 2019 gli investimenti sono stati pari a 233 milioni, in calo del 36,2%, e si riferiscono principalmente all’acquisizione di due impianti fotovoltaici in Italia (220 milioni).

Inoltre, nel corso del trimestre sono stati effettuati investimenti in immobilizzazioni materiali ed immateriali per 13 milioni.

Per l’esercizio 2019 il management conferma la stima di Ebitda nell’intervallo compreso tra 495 e 515 milioni, in crescita rispetto al 2018 (491 milioni) nonostante una previsione di minori volumi nell’Hydro, un perimetro incentivato in diminuzione nel Wind in Italia e il minor prezzo dell’incentivo sui volumi incentivati sia nel Wind che nell’Hydro.

Tali effetti saranno più che compensati dal contributo derivante dalla continua crescita della potenza installata nel Solare di 51MW, e nel Wind all’estero di 112,4MW, nonché dalla maggiore produzione di TEE e da azioni di efficienza operativa ed energy management.

Gli investimenti per il 2019 sono attesi nel range compreso tra 340 e 370 milioni in riduzione rispetto al 2018 durante il quale sono stati anticipati alcuni investimenti in precedenza previsti nel 2019.

La generazione di cassa di Erg consentirà di contenere l’incremento dell’indebitamento che si attesterà in un range tra 1,36 e 1,44 miliardi (1,34 miliardi nel 2018), compensando parzialmente gli investimenti del periodo nonché la distribuzione del dividendo ordinario di 0,75€ per azione e il pagamento degli oneri finanziari.