illimity bank, la start-up bancaria digitale lanciata da Corrado Passera e quotata al Mta dallo scorso 5 marzo, ha archiviato la sua prima trimestrale con 513 milioni di crediti netti alla clientela, mentre ha raggiunto i 745 milioni il business sviluppato dall’inizio dell’operatività, lo scorso settembre, a fine aprile. Market Insight ha chiesto a Enrico Fagioli, responsabile della nevralgica divisione che si occupa dei finanziamenti alle piccole e medie imprese, di tracciare le prospettive del business e delineare i driver della crescita dopo la buona partenza di questi mesi.

- Divisione Turnaround, una grande sfida

- Le tre aree di specializzazione della divisione Turnaround

- Divisione Cross-over, come superare le criticità

- Divisione Factoring, più tecnologia per risolvere le complessità

- I Tutor, chiave di volta per il successo

- La credit machine, maggiore competitività dall’analisi dei dati

- I risultati del primo trimestre della divisione Sme

“Abbiamo già analizzato oltre 100 operazioni per un controvalore nominale di circa 1,6 miliardi. Di queste, 10 sono già state realizzate, 5 hanno avuto il primo via libera e lo saranno a breve, 18 sono in uno stato avanzato di analisi, mentre 55 sono state scartate”.

Enrico Fagioli, responsabile della divisione Sme di illimity, delinea un bilancio molto positivo dell’avvio dell’attività, a pochi mesi dalla partenza della nuova banca lanciata e guidata da Corrado Passera.

La divisione Sme, spiega Fagioli “è divisa in tre segmenti principali. Il primo è quello del “turnaround”, che consiste nel supportare le imprese che attraversano un processo di ristrutturazione industriale e finanziaria, sia attraverso l’acquisto di crediti Utp (Unlikely-to-Pay), sia fornendo all’azienda nuovi finanziamenti per il rilancio del business.

La seconda area di attività è quella del “cross-over” che comprende sia i finanziamenti a quelle imprese con rating basso, ma buone prospettive di crescita e fondamentali sani, sia i finanziamenti per lo sviluppo tramite acquisizioni. Il terzo segmento di specializzazione è quello del factoring”.

“Il finanziamento alle imprese, soprattutto quelle che hanno una situazione non ottimale dal punto di vista finanziario o che stanno uscendo da un periodo di difficoltà e che hanno bisogno di sostegno per rimettersi in carreggiata, è un’area dove c’è molta richiesta di intervento e presenta molte opportunità. Situazione che ci mette nella condizione di individuare gli investimenti più interessanti e allo stesso tempo realizzare ritorni significativi”, illustra Fagioli.

“Possiamo inoltre affermare che l’attività di questa divisione di banca illimity arriva a svolgere un ruolo importante, nei limiti del proprio raggio di azione, nel rilancio dell’economia italiana, grazie alla ripresa di quelle piccole e medie imprese che ne costituiscono la colonna portante” come sottolinea il responsabile della divisione Sme di illimity.

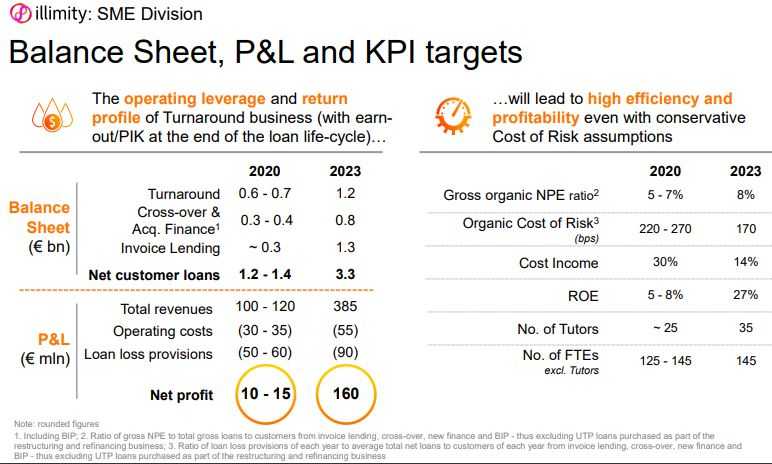

L’attività, comunque, risulta molto redditizia anche per chi la svolge. Tant’è che il RoE previsto per il 2023, a fine piano, è pari al 27%.

L’approccio della divisione Sme è inoltre caratterizzato dalla combinazione del tocco umano, dato dai tutor, che sono professionisti di grande esperienza nei diversi settori e che partecipano alla predisposizione di piani economico-finanziari, combinato all’analisi dei big data, per arrivare a prendere decisioni in modo più rapido ma al contempo con il supporto di maggiori informazioni.

Qui di seguito alcune indicazioni sulle prospettive di crescita e sui driver che supporteranno l’attività della divisione Sme di banca illimity.

Divisione Turnaround, una grande sfida

“Il nostro approccio prevede l’acquisto di singole posizioni di crediti Utp, cioè crediti di società che sono andate in difficoltà, ma che hanno ancora la possibilità di riprendersi”, sottolinea Fagioli.

Si tratta di un segmento che ha di fronte un enorme mercato, vista la pressione della Bce sulle banche per fare pulizia dei crediti deteriorati in bilancio. Ma in questo caso si tratta di un’attività relativa alla capacità di rilanciare singole imprese, perché la scommessa è proprio quella di portare in bonis la società.

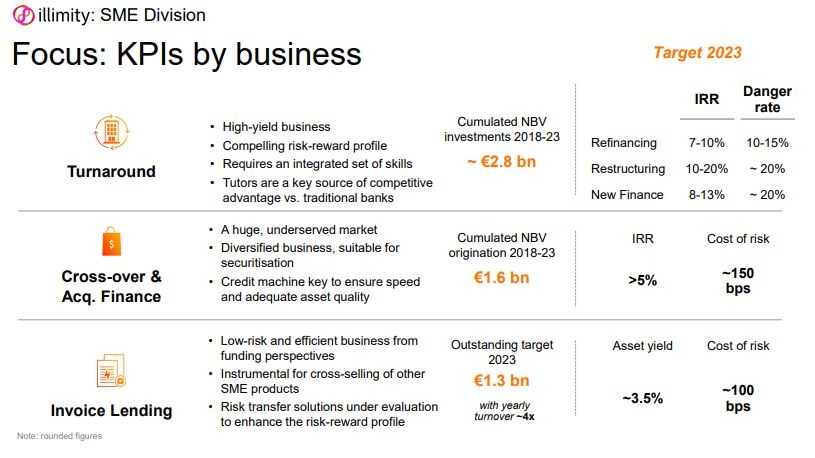

illimity prevede in questo comparto di arrivare a circa 1,2 miliardi di impieghi a fine piano, cioè al 2023, mentre per il 2020 il portafoglio potrà arrivare a circa 600 milioni.

“In questa fase è fondamentale la costruzione dell’attivo perché è importante arrivare ad avere una significativa massa critica per avere maggiore efficienza e un flusso equilibrato di cassa tra nuovi investimenti e rientri dei debiti” spiega Fagioli.

Contenuto è, invece, il livello stimato di Npe “organici” sulle posizioni acquistate (esclusi gli Utp) e finanziate, pari a regime a circa l’8%. “Il valore contenuto di tale indice deriva dalla qualità dell’analisi ab origine che viene effettuata anche grazie al supporto dei tutor di settore e che permette di delineare una struttura finanziaria “tailor-made” per le singole situazioni, limitando così i rischi connessi” rileva Fagioli.

Le tre aree di specializzazione della divisione Turnaround

La prima è quella del refinancing. “In questo gruppo troviamo le aziende che sono alla fine di un percorso di ristrutturazione che si sta concludendo in modo positivo. Gli stringenti paletti posti per riportare in ordine i conti le hanno messe alla prova e non hanno permesso di cogliere le opportunità di sviluppo. In questa fase interveniamo noi acquisendo il credito residuo con le banche e al contempo garantendo nuovi mezzi finanziari all’azienda per progetti di investimento” spiega Fagioli.

“È il caso per esempio di un’azienda del settore automotive che abbiamo rifinanziato per potere investire in nuovi prototipi” aggiunge il numero uno della divisione Sme, “accompagniamo l’azienda nell’ultimo miglio. Dove si vede la vera ripresa”.

L’acquisto di Utp può invece riguardare aziende che non hanno ancora avviato un processo di risanamento. “E qui c’è la vera a propria attività di restructuring. In questo caso acquistiamo i crediti a sconto dalle banche e ci facciamo carico, insieme ai nostri tutor, dell’analisi della situazione e della predisposizione del progetto industriale”, afferma Fagioli.

“Anche in questa fattispecie, il progetto di ristrutturazione può prevedere la necessità di liquidità aggiuntiva. Per queste occasioni la palette delle soluzioni offerte da illimity prevede l’iniezione di “new finance” a supporto del rilancio dell’impresa.

I livelli dei rischi ed incertezze connessi a tali situazioni, permettono alla banca di realizzare ritorni significativi che vanno da circa il 7% per le situazioni più “lineari” e possono arrivare, in caso di successo, anche al 20% nelle situazioni più complesse”.

Divisione Cross-over, come superare le criticità

“Questa è un’area molto vasta dove troviamo le aziende che stanno vivendo un momento di tensione, di discontinuità, ma non sono andate in default. Sono aziende che magari hanno sbagliato un investimento e si trovano a dovere ripartire, assorbendo le perdite derivanti da scelte errate.

Abbiamo per esempio il caso di un’azienda che ha lanciato una nuova linea di business che non ha avuto successo, e ora deve ripartire assorbendo le perdite dell’errata diversificazione.

Oppure imprese che vanno bene in un settore in crisi per cui non rientrano nei canoni del lending, come per esempio potrebbe essere il caso del comparto navale. Dal punto di vista del settore del credito queste aziende sono considerate high risk per cui hanno difficoltà a trovare una banca che le sostenga”, spiega Fagioli.

“Noi invece abbiamo le competenze per poter analizzare i singoli casi, per lavorare al fianco dell’imprenditore, che deve avere elaborato la situazione e capito i propri errori, e aiutarlo nella realizzazione della strategia per rilanciare l’azienda. Se l’impresa è già indebitata”, prosegue il responsabile della divisione Sme di illimity, “noi li affianchiamo nella ristrutturazione del credito che rimane alle banche finanziatrici e forniamo nuova finanza per i progetti definiti”.

“All’interno della divisione Cross-over vi è anche l’attività di acquisition finance, che consiste nel fornire le risorse finanziarie per operazioni di crescita straordinaria” spiega Fagioli, “in questo momento stiamo, ad esempio, aiutando una start-up di successo a consolidarsi acquisendo un competitor”.

Il target per la divisione Cross-over è arrivare a finanziamenti cumulati nell’arco del piano di 1,6 miliardi di net book value. Il ritorno medio per questo tipo di investimenti è previsto superiore al 5%.

Divisione Factoring, più tecnologia per risolvere le complessità

“Il factoring è un’attività che ha ancora molto spazio di crescita. Noi abbiamo già iniziato ad operare e per i primi tempi ci siamo appoggiati alla piattaforma Credimi, mentre ne sviluppavamo una interna più tarata sulle specifiche esigenze della nostra clientela” spiega Fagioli, “Questo accordo ci ha dato il vantaggio di poter entrare subito sul mercato”.

Una fase importante per iniziare a consolidare i rapporti con i clienti e a definire i primi contratti quadro.

“Il nostro approccio prevede di rivolgere la nostra offerta o a grandi gruppi che a loro volta hanno una quantità numerosa di clienti oppure ai distretti industriali” osserva Fagioli, “l’offerta deve essere quindi calibrata e prevedere le specifiche esigenze del cliente”.

Per il factoring, illimity prevede di passare dai circa 300 milioni di portafoglio attesi per il 2020 a 1,3 miliardi di esposizione media, per la quale è previsto un turnover annuo di circa 4 volte.

Il rendimento medio degli asset previsto è del 3,5%, mentre il costo del rischio è stimato in circa 100 basis points.

Finora sono stati siglati contratti per circa 40 milioni, mentre sono in fase di finalizzazione altri per circa 90 milioni.

I Tutor, chiave di volta per il successo

“I tutor svolgono un ruolo chiave nella nostra organizzazione del business perché sono degli esperti dei diversi settori. Sono essenziali sia nella fase di screening, sia nella fase di affiancamento dell’azienda perché hanno la possibilità di aiutare gli imprenditori nel delineare la strategia di restructuring e sviluppo dell’azienda” osserva Fagioli.

Attualmente, prosegue il responsabile della divisione Sme di illimity, “ne abbiamo a bordo circa una decina, ma ci siamo resi conto, strada facendo, che per garantirci il know how più adatto a ogni singolo caso allargheremo ulteriormente la rete di collaborazione.

Un percorso in divenire che dovremmo riuscire a completare nei prossimi trimestri in quanto stiamo già selezionando e testando una serie di possibili collaboratori addizionali”.

La credit machine, maggiore competitività dall’analisi dei dati

“Quest’area si occupa della valutazione del rischio di credito dei nostri investimenti” spiega Fagioli, “lavora solo per la divisione Sme perché le logiche di investimento e i driver del business sono totalmente differenti da quelli della divisione Npl”.

L’area fa largo utilizzo dell’analisi dati. “Ci vuole una grande sensibilità per la gestione dei dati. Bisogna saperli reperire e riuscirne a trarre le informazioni utili e a costruire i benchmark che servono a supportare le nostre decisioni” conclude il numero uno dell’area Sme.

“Abbiamo poi un’area “Organic Npe” che si occuperà dei crediti deteriorati generati dal nostro business, cioè di quegli investimenti che non avranno dato i frutti sperati e sui quali servirà un lavoro supplementare”.

I risultati del primo trimestre della divisione Sme

Nei primi tre mesi di attività, la divisione Sme ha generato volumi per un totale di circa 57 milioni, riconducibili a operazioni nell’area Turnaround, nell’area Cross-over e all’avvio dell’attività nell’area Factoring.

Successivamente alla chiusura del trimestre, illimity ha perfezionato transazioni Turnaround e Cross-over per un valore complessivo di 26 milioni e siglato accordi per ulteriori 35 milioni, che saranno regolati nei prossimi mesi.

Nel corso del trimestre in particolare è entrata a regime l’operatività dell’area Factoring che ha raggiunto un’esposizione creditizia lorda (outstanding) di 14 milioni ad aprile 2019, corrispondenti ad un turnover complessivo di circa 25 milioni.

Complessivamente, dall’inizio dell’operatività in settembre 2018 a fine aprile, la divisione Sme ha originato volumi per 291 milioni, tenuto anche conto dello stock di crediti verso clientela esistente nella precedente Banca Interprovinciale, considerata, per le proprie caratteristiche, coerente con il segmento Sme di illimity.

Nel complesso, gli obiettivi per la divisione Sme prevedono di arrivare a un RoE del 27%, in forte crescita dal 5-8% previsto per il 2020. Per questo tipo di attività è infatti importante arrivare ad operare con una certa massa critica, come si vede anche dalle previsioni sui costi attesi in discesa dal 30% del 2020 al 14% del 2023.

A livello di utile netto il target è pari a 160 milioni al 2023 dai 10-15 milioni stimati per il 2020.