Il gruppo emiliano vuole confermarsi tra i leader dell’industria per la ceramica sfruttando il vantaggio competitivo derivante dall’essere l’unico player che copre l’intera catena del valore ed agendo come primo attore all’interno di un processo di consolidamento in atto nel settore. Obiettivo a cui darà un contributo l’espansione internazionale e l’aumento dell’incidenza dell’after market, mentre l’impegno nell’R&D contribuirà a sostenere la crescita organica.

Siti B&T è una multinazionale che da oltre 50 anni realizza impianti completi per l’industria ceramica e dei sanitari, diversificando il proprio business nell’ambito della robotica e della logistica con una presenza capillare in tutti i principali mercati.

Il gruppo emiliano è quotato all’Aim dal marzo 2016 ed è fra i principali player di un settore altamente competitivo anche perché è l’unico operatore con una copertura totale della catena del valore, ma anche perché può contare su una tecnologia proprietaria che garantisce un vantaggio competitivo.

A ciò si aggiunge il costante impegno nell’attività di R&D, con investimenti annui pari a circa il 3,5% dei ricavi per offrire prodotti personalizzati e mantenere elevati standard di innovazione.

Un impegno testimoniato anche dallo sviluppo di nuove linee di prodotto nell’energy saving a basso impatto ambientale, ma pure nelle tecnologie atte a conferire al prodotto finito un elevato contenuto estetico.

Posizionamento grazie al quale rafforzarsi ulteriormente a livello internazionale, rafforzando quel presidio su tutti i principali mercati mondiali grazie al quale aumentare ulteriormente il segmento after market.

Una strategia rivelatasi vincente anche in un 2018 che ha visto Siti B&T registrare ricavi in crescita dell’1,4% a 206,2 milioni, in netta controtendenza rispetto ad un settore che ha manifestato una contrazione dei volumi dopo cinque anni di crescita. Il tutto grazie proprio alla crescita dell’export e dei servizi post vendita.

Un trend che potrebbe confermarsi anche nel prossimo futuro, seppure a tassi più contenuti complice anche un quadro economico ancora dominato dall’incertezza. In particolare, CFO Sim prevede per il 2019-2021 crescita medio annua dei ricavi del 5% con target al 2021 di 238 milioni di ricavi a parità di perimetro, mentre l’Ebitda dovrebbe aumentare a un tasso medio annuo del 7% portando la marginalità a sfiorare i 10 punti percentuali.

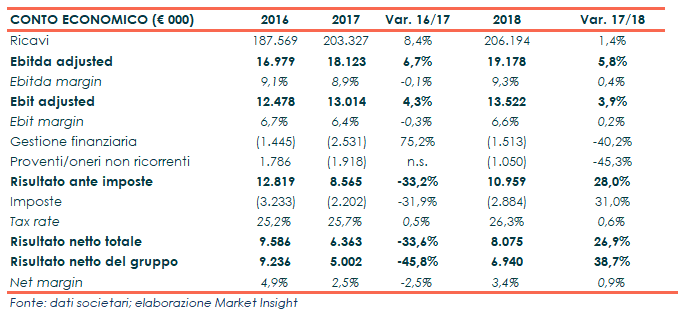

Conto economico

I risultati 2018 hanno evidenziato il proseguimento del trend di crescita in corso grazie alla bontà della strategia di investimento operata fino al 2017 per incrementare le quote di mercato.

I ricavi sono aumentati dell’1,4% a 206,2 milioni, in controtendenza rispetto ai dati di settore che vedono un calo stimato dall’associazione di categoria ACIMAC del 4,4% per il 2018. La quota export è passata dall’83,5% all’88,2%, con particolare riferimento alla crescita in Emea e nelle Americhe, a conferma della maggior spinta a livello internazionale.

Per quanto riguarda la gestione operativa, l’Ebitda è cresciuto del 12% a 18,1 milioni, con un’incidenza sul fatturato in aumento all’8,8% (+80 punti base) grazie al lancio di nuovi prodotti con margini di contribuzione mediamente più elevati.

Per quanto riguarda la gestione operativa, l’Ebitda è cresciuto del 12% a 18,1 milioni, con un’incidenza sul fatturato in aumento all’8,8% (+80 punti base) grazie al lancio di nuovi prodotti con margini di contribuzione mediamente più elevati.

Escludendo gli oneri non ricorrenti, l’Ebitda adjusted ha segnato un +5,8% a 19,2 milioni, mentre l’Ebit adjusted è aumentato del 3,9% a 13,5 milioni.

L’esercizio si è chiuso con un utile netto di gruppo in crescita del 38,7% a 6,9 milioni, beneficiando anche di minori oneri non ricorrenti e minori perdite su cambi (+0,08 nel 2018 da -1 milione nel 2017).

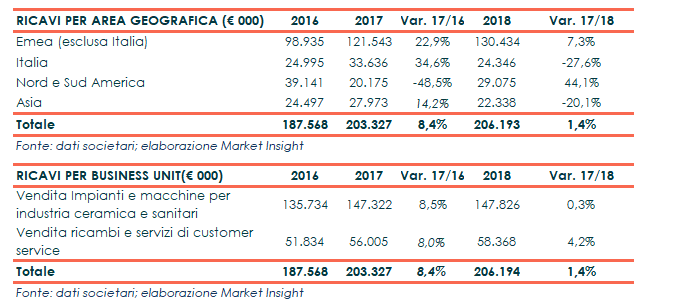

Breakdown ricavi

I ricavi evidenziano un lieve aumento dell’1,4% a 206,2 milioni, in controtendenza rispetto all’andamento in contrazione del settore grazie in particolare alla strategia di internazionalizzazione della società.

La quota export, infatti, è passata dall’83,5% all’88,2%, grazie in particolare al contributo dell’area Emea (+7,3% a 130,4 milioni) e delle Americhe (+44,1% a 29 milioni).

In calo invece l’Italia e l’Asia dopo le buone performance dell’esercizio precedente, segnando rispettivamente un -27,6% a 24,5 milioni e un -20,1% a 22,3 milioni.

A livello di business, le vendite di impianti e macchine per l’industria della ceramica e sanitaria sono rimaste sostanzialmente stabili a 147,8 milioni. Il customer service invece ha mostrato un incremento del 4,2% a 58,4 milioni raggiungendo circa un terzo del totale anche grazie ai più recenti investimenti che hanno visto l’apertura di nuove filiali che consentono, oltre al presidio su tutti i principali mercati mondiali, quella vicinanza ai clienti necessaria per sviluppare i servizi post vendita.

A livello di business, le vendite di impianti e macchine per l’industria della ceramica e sanitaria sono rimaste sostanzialmente stabili a 147,8 milioni. Il customer service invece ha mostrato un incremento del 4,2% a 58,4 milioni raggiungendo circa un terzo del totale anche grazie ai più recenti investimenti che hanno visto l’apertura di nuove filiali che consentono, oltre al presidio su tutti i principali mercati mondiali, quella vicinanza ai clienti necessaria per sviluppare i servizi post vendita.

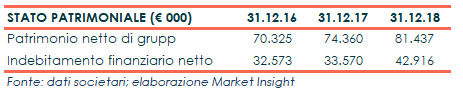

Stato patrimoniale

Per quanto riguarda la situazione patrimoniale, il patrimonio netto al 31 dicembre 2018 risulta pari a 81,4 milioni, in aumento di circa 7 milioni rispetto a fine 2017 principalmente grazie all’incremento degli utili.

L’indebitamento finanziario netto si è attestato a 42,9 milioni, in aumento rispetto ai 33,6 milioni al 31 dicembre 2017 complice il maggior assorbimento del capitale circolante. Tale dato è riconducibile a importanti incassi di lettere di credito avvenuti soltanto lo scorso gennaio e a una diminuzione degli acconti da clienti.

Ratio

I principali ratio di bilancio indicano una buona solidità finanziaria, con un rapporto PFN e Mezzi Propri sostanzialmente costante e pari a circa 0,5x mentre il NetDebt/Ebitda adjusted risulta in aumento passando da 1,92x nel 2016 a 2,24x nel 2018 principalmente per effetto del maggior indebitamento a causa del sopracitato incremento del circolante.

Il ROE 2018 invece si è attestato al 9,8%, in lieve crescita rispetto al 9,3% dell’esercizio precedente grazie alla crescita dell’utile e in calo rispetto al 10,6% del 2016.

Il ROE 2018 invece si è attestato al 9,8%, in lieve crescita rispetto al 9,3% dell’esercizio precedente grazie alla crescita dell’utile e in calo rispetto al 10,6% del 2016.

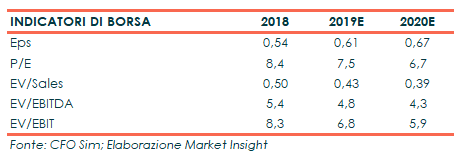

I principali indicatori di borsa evidenziano che Siti B&T presenta multipli interessanti. La recente debolezza in Borsa ha reso il titolo più attraente da un punto di vista valutativo nonostante la ripresa da inizio anno, allargando lo sconto rispetto alla media dei peers. Siti B&T tratta a 7,5x il P/E 2019 e a 4,8x l’EV/EBITDA 2019.

Outlook

CFO Sim dopo i dati 2018 ha rivisto leggermente le stime per il prossimo triennio, adottando un approccio più cauto complice l’incertezza del quadro economico e senza tener conto del contributo di eventuali acquisizioni.

Le proiezioni indicano così una crescita medio annua dei ricavi del 5% al 2021, quando il fatturato dovrebbe raggiungere circa i 238 milioni grazie alla strategia di internazionalizzazione e al lancio di nuovi prodotti.

L’ulteriore espansione del business del customer service dovrebbe inoltre contribuire a sostenere il miglioramento della redditività, con un Ebitda stimato in aumento a un tasso di crescita medio annuo di oltre il 7% a 22,4 milioni nel 2021 e una marginalità poco sotto il 10 per cento.

Punti di forza

Diversificazione geografica. Il gruppo genera oltre l’85% dei ricavi all’estero, garantendo una buona diversificazione della base di fatturato.

Ricerca e Sviluppo. Parte centrale della strategia del gruppo è il focus sull’attività di R&D con Capex pari a circa il 3,5% del fatturato che garantisce il mantenimento di adeguati standard tecnologici e di innovazione.

Vantaggio competitivo. Siti B&T è tra i primi produttori al mondo di impianti integrati per il settore della ceramica ma è l’unico operatore con copertura totale della catena del valore con tecnologia proprietaria, elemento che garantisce un vantaggio competitivo rispetto ai competitor.

Punti di debolezza

Stagionalità del business. Il business del gruppo presenta una forte stagionalità, con la maggior parte dei ricavi realizzati nella seconda parte dell’esercizio mentre la struttura dei costi presenta un andamento più lineare nel corso dell’anno.

Opportunità

Operazioni di M&A. La strategia di crescita del gruppo si basa anche su una politica di acquisizioni focalizzate in specifiche nicchie di mercato, che potrebbe allargare ulteriormente la gamma dei prodotti offerti dal Gruppo.

Passaggio dall’Aim al Mta. Nel medio termine il management potrebbe studiare il passaggio al mercato principale, che garantirebbe maggiori liquidità del titolo.

Minacce

Grado di competitività del mercato. Il gruppo opera in un settore altamente competitivo, caratterizzato da operatori nazionali e internazionali alcuni dei quali anche di grandi dimensioni e con un’offerta similare di prodotti e servizi.

Settore ciclico. L’industria della ceramica dipende dall’andamento del ciclo economico. L’attuale incertezza del quadro congiunturale potrebbe provocare un rallentamento della domanda.

Elevati standard tecnologici e di innovazione. Il settore in cui opera il gruppo richiede una capacità di mantenimento di un costante livello tecnologico e di innovazione dei prodotti, rendendo necessari sostanziosi investimenti. Un rallentamento dei risultati potrebbe compromettere la capacità di reperire risorse a sostegno del Capex.

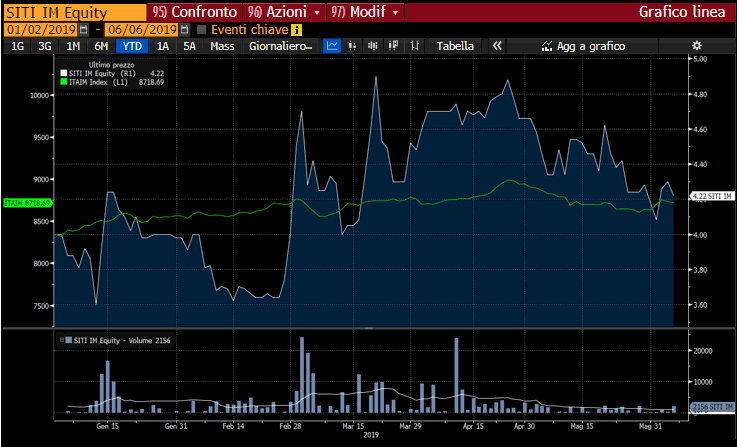

Borsa

Il titolo da inizio anno ha guadagnato circa il 5,5% rispetto al +4,5% del Ftse Italia Aim, frenando parzialmente nel mese di maggio complice un clima di mercato caratterizzato da una maggiore avversione al rischio.

Nei primi mesi del 2019, infatti, le quotazioni di Siti B&T avevano recuperato progressivamente terreno fino a toccare un massimo a 4,90 euro il 21 marzo, dopo la discesa dell’ultima parte dello scorso anno causata dalla forte volatilità che ha colpito i mercati finanziari.

Sul titolo Cfo Sim esprime un giudizio buy con target price a 9 euro pari a un potenziale up side di circa il 100 per cento rispetto alle quotazioni attuali.