Nel primo scorcio del 2019 i ricavi del gruppo Massimo Zanetti, con oltre 100mila clienti e più di 43 milioni di tazze di caffè servite, sono aumentati del 3% a 218 milioni consentendo di realizzare un gross profit in crescita del 4% e un Ebitda a 17 milioni (+13%). Segnali negativi giungono invece dall’utile netto diminuito a 2,4 milioni (-14%). Il management ha confermato le attese per l’esercizio 2019 che indicano uno lieve sviluppo delle vendite e un Ebitda adjusted stimato in crescita del 3-5% in virtù delle prospettive di crescita e della strategia di sviluppo intrapresa.

Nel primo trimestre 2019 Massimo Zanetti, attiva nella produzione, lavorazione e distribuzione di caffè tostato, ha registrato una crescita dei ricavi (+3%) e una tenuta della marginalità operativa. Negativo invece l’andamento dell’utile netto (-14% a 2,4 milioni) appesantito da ammortamenti e oneri finanziari netti.

Dal punto di vista operativo, ricordano a Treviso “nel corso del trimestre abbiamo completato l’acquisizione della società australiana “The Bean Alliance” che ci aprirà nuove opportunità di crescita in APAC e della portoghese “Cafés Nandi” che ci consentirà di raddoppiare, nel corso del 2019, la capacità produttiva dello stabilimento esistente per soddisfare la crescente domanda a livello europeo”.

The Bean Alliance, nell’esercizio 2017/2018, chiuso il 30 giugno 2018, ha conseguito ricavi per 24,5 milioni di dollari australiani con un Ebitda normalizzato pari a 3 milioni. Cafés Nandi, invece, operando anche nel segmento Food Service con il marchio Nandi, permetterà di aumentare la presenza nel canale food service sul territorio portoghese.

Le iniziative della multinazionale hanno riguardato anche il mercato asiatico dove nella passata gestione ha aperto la nuova filiale in Cina, consolidato la presenza in Thailandia e in Indonesia, mentre è sbarcata alle Maldive con l’acquisizione di un distributore locale.

Massimo Zanetti ha inoltre affermato che “negli altri mercati abbiamo avviato nuovi progetti, per incontrare nuovi trend e con sempre maggiore riguardo alla sostenibilità. Dalle capsule bio compostabili, prodotto dell’anno in Francia, alla rinnovata gamma di prodotti Segafredo che saranno presto disponibili nel mercato Italiano”.

“Sulla base dei risultati del primo trimestre 2019, e in considerazione delle prospettive e delle strategie di sviluppo intraprese – puntualizza Massimo Zanetti Presidente e Amministratore Delegato – confermiamo le aspettative di crescita della redditività per l’esercizio in corso.”

Per l’intero 2019 le stime della società indicano una leggera crescita dei ricavi, grazie al miglioramento del mix di prodotto e canale, e un Ebitda adjusted atteso in crescita in un range compreso tra il 3% e il 5 per cento.

La passata gestione, ha commentato l’AD è stata archiviata “con un calo del fatturato, dovuto principalmente all’andamento del prezzo della materia prima, ma con un mix maggiormente profittevole che ha consentito di riportare un utile netto in crescita del 10 per cento. E’ stato anche un anno carico di iniziative per costruire le basi di una nuova fase di sviluppo in tutte le aree geografiche”

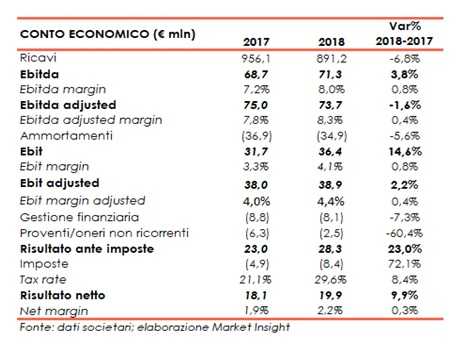

Conto Economico

Recupera il giro d’affari nel primo scorcio del 2019

Nel primo trimestre 2019 Massimo Zanetti Beverage ha consuntivato ricavi saliti a 218 milioni (+3% a/a a cambi correnti e stabili a cambi costanti), grazie alla crescita dei volumi in quasi tutte le aree geografiche e con un progressivo miglioramento del mix di prodotti consentito di realizzare un margine lordo in crescita del 4% rispetto al primo trimestre 2018.

L’Ebitda si è pertanto attestato a 17,2 milioni (+13%; calo del 3% ante IFRS 16). L’Ebit è invece diminuito del 3,5% a 6 milioni, per i maggiori ammortamenti (+25% a 11 milioni) connessi soprattutto all’applicazione del citato principio contabile.

Il trimestre si è chiuso con un utile netto diminuito del 14,3% a 2,4 milioni.

L’indebitamento finanziario netto, ante IFRS 16, si è portato a 204 milioni, in aumento di 29,5 milioni rispetto a fine 2018, per i 22,3 milioni di investimenti realizzati.

Nel 2018 diminuiscono le vendite ma aumenta la redditività

La gestione passata si era invece chiusa con una contrazione delle vendite seguita però da una crescita del risultato finale. I ricavi sono infatti diminuiti a 892 milioni (-7% a cambi correnti e -4,3% a cambi costanti) principalmente per l’andamento del prezzo della materia prima.

A cambi costanti e post applicazione dell’IFRS 15 sul 2017, il fatturato registra una diminuzione del 3,9 per cento. Una dinamica riconducibile alla diminuzione sia dei volumi di vendita del caffè tostato (-1,6%), che dei prezzi di vendita dello stesso conseguente al calo del prezzo medio di acquisto del caffè verde, in parte compensato dal diverso mix nei canali di vendita nel 2018 e 2017.

In calo il gross profit a 389 milioni (-2,2%), principalmente a seguito dell’effetto negativo dei cambi per 8,5 milioni, oltre all’applicazione dell’ IFRS 15; su base omogenea segna un incremento dell’1% principalmente per la vendita di caffè tostato (+1,6%).

L’Ebitda è salito del 3,8% a 71,3 milioni, mentre l’Ebit è cresciuto del 14,6% a 36,4 milioni, beneficiando del calo degli ammortamenti (-5,6%).

Al netto di oneri non ricorrenti per 2,5 milioni (-60,4%), legati all’avvio nel terzo e quarto trimestre di vari progetti di efficientamento della conduzione del business in Europa, l’Ebitda adjusted e l’Ebit adjusted si attestano rispettivamente a 73,7 milioni (-1,6%) e a 38,9 milioni (+2,2%).

Il periodo in esame si è chiuso con un utile netto aumentato del 9,9% a 19,9 milioni dopo oneri finanziari netti diminuiti del 7% a 8 milioni e maggiori imposte per 8,4 milioni (+72%).

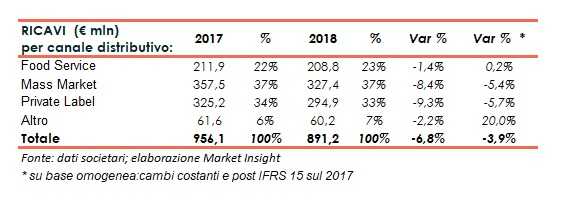

Breakdown Ricavi

Il gruppo presidia tutti i principali canali di distribuzione del settore, con una ripartizione equilibrata dei ricavi tra il presidio del Mass Market, rappresentativo del 37% del giro d’affari, quello del Food Service (23%) e le produzioni Private Label (33%).

Nel dettaglio i ricavi del canale Food Service ammontano a 209 milioni segnando un calo dell’1,4% mentre sono stabili su base omogenea rispetto al 2017, con una solida crescita nelle Americhe e in Asia Pacific e un lieve calo in Europa. Dinamica riflessiva anche per i canali Mass Market e Private Label, pari rispettivamente all’8% (-5% su base omogenea) e al 9% (6% su base omogenea).

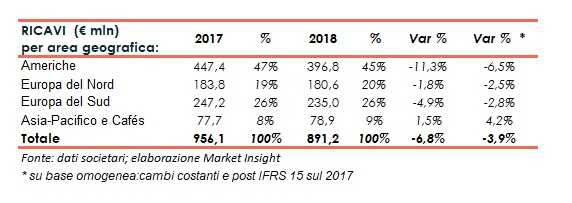

Nelle Americhe, principale mercato di sbocco (45% del totale), I ricavi sono diminuiti dell’11% (-7% su base omogenea) risentendo del calo dei volumi nei canali Mass Market e Private Label. Il calo dei ricavi realizzati in Europa è invece attribuibile, in particolare, all’adeguamento dei prezzi di vendita del caffè tostato legato alla riduzione del prezzo di acquisto del caffè verde.

L’area Asia-Pacifico e Cafés, inclusiva anche dei ricavi rivenienti dalla rete internazionale di caffetterie, attestatasi a 79 milioni rappresenta il 9% dei ricavi totali, segnando una crescita dell’1,5% e del 4,2% su base omogenea.

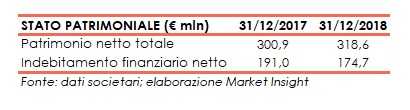

Stato Patrimoniale

Sul fronte patrimoniale migliora l’indebitamento finanziario netto a 174,7 milioni (191 milioni nel 2017, grazie al flusso di cassa generato dall’attività operativa, compensando gli esborsi per gli investimenti ricorrenti (31,6 milioni) e la distribuzione di dividendi per 6 milioni (5,3 milioni nel 2017).

Outlook

In considerazione dei risultati conseguiti nel primo trimestre, le aspettative del management per l’intero 2019 indicano un leggero aumento dei ricavi grazie al miglioramento del mix di prodotto e canale e dalla crescita dei volumi in linea con le tendenze del mercato. L’Ebitda adjusted è previsto in crescita in un range compreso tra il 3% e il 5 per cento.

Sul fronte patrimoniale l’indebitamento finanziario netto è atteso intorno ai 195 milioni. Aspettative ipotizzate a cambi costanti ed escludendo l’impatto dell’applicazione dell’IFRS 16.

Secondo il consensus raccolto da Bloomberg, nel triennio le vendite del gruppo dovrebbero crescere ad un cagr 2018-2021 pari al 2,4%, con uno sviluppo più sostenuto nel 2021, in relazione all’attesa attenuazione della concorrenza sul mercato statunitense e ai benefici derivanti dal lancio dei nuovi prodotti.

Più positive le aspettative degli analisti in termini di Ebitda, previsto in crescita ad un tasso annuo composto del 4,5%, mentre l’utile netto atteso in calo nel 2019 a 19,8 milioni, nel biennio successivo è stimato in recupero rispettivamente a 20,6 milioni e a 21,1 milioni.

Strategia

La strategia di crescita del Gruppo Massimo Zanetti fa perno, in particolare, su quattro fondamentali direttrici:

- rafforzamento della quota di mercato e della brand awareness nei canali Mass Market e Foodservice nei mercati in cui il gruppo è presente;

- sfruttamento delle opportunità offerte dalle acquisizioni effettuate e dal mercato asiatico;

- miglioramento dell’efficienza operativa mantenendo un’offerta di qualità elevata;

- proseguire nella crescita tramite linee esterne, con acquisizioni e joint venture compatibili e sinergiche con il proprio modello di business in mercati esteri in crescita.

Punti di Forza

- Portafoglio di brand ampio e diversificato con posizioni di leadership nei mercati presidiati.

- Gruppo integrato sull’intera catena del valore del caffè con un controllo diretto di ogni fase del ciclo, in ogni area geografica di operatività.

- Esposizione geografica equilibrata con vendita di prodotti in oltre 100 paesi.

Punti di Debolezza

- Concentrazione del business nella vendita di caffè tostato.

- I principali rischi sono rappresentati dalla fluttuazione del prezzo della materia prima caffè verde, caratterizzato da un elevato livello di volatilità, oltreché alla variazione dei tassi di cambio.

- La presenza su diversi mercati internazionali espone il gruppo a rischi connessi, fra l’altro, alle condizioni geo-politiche e macroeconomiche, nonché ai mutamenti dei regimi normativi.

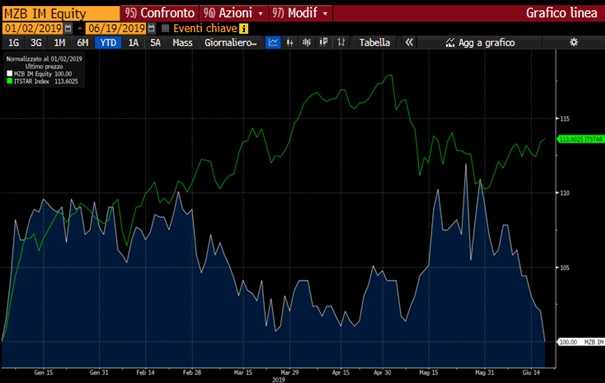

Borsa

In Borsa il titolo Massimo Zanetti ha sofferto la debolezza dei fondamentali. Recuperato il terreno perso negli ultimi mesi del 2018 risalendo sopra 6 euro agli inizi di gennaio, successivamente il titolo ha evidenziano un andamento altalenante, sempre intorno ai 6 euro. Ha poi toccato il massimo da inizio 2019 a 6,66 euro il 28 maggio. Ora il titolo quota a 5,9 euro con una performance invariata da inizio anno rispetto a oltre il 13% messo a segno dal Ftse Italia Star, indice di appartenenza.