“Siamo estremamente soddisfatti dei risultati raggiunti nel 2018, che segnano ricavi in crescita del 76% e marginalità più che raddoppiata e testimoniano un’importante crescita del gruppo generata da un forte presidio dei fattori di successo e in particolare dell’attività di ricerca scientifica, tra i principali punti di forza su cui si fonda la strategia aziendale”. Sono queste le parole di Rita Paola Petrelli, Presidente e Amministratore Delegato. Risultati destinati ad essere replicati in virtù dell’implementazione del piano industriale 2019-2021 che punta al raddoppio dei ricavi al 2021 (14-16 milioni) e a un Ebitda margin tra il 24% e 26% (20% nel 2018). Molto dipenderà dalla capacità di execution in quanto la società è giovane, pertanto ancora in fase di start-up, e con un limitato track record.

Kolinpharma, fondata nel 2013 e attiva nel settore nutraceutico, realizza prodotti con materie prime innovative e naturali con lo scopo di supportare i trattamenti farmacologici principalmente per le patologie nei campi ortopedico-fisiatrico e urologico-ginecologico. La società è titolare di 4 brevetti in Italia, a cui si è aggiunto di recente attenuto negli Stati Uniti, e 9 certificazioni, di cui 2 sull’azienda (ISO 9001 ed ISO 22000) e 7 sui prodotti.

A metà aprile l’organo amministrativo ha approvato il Piano Industriale 2019-2021 che, come dichiarato Rita Paola Petrelli Presidente e Amministratore Delegato, “punta, al raddoppio dei ricavi nel triennio di riferimento con una ulteriore crescita della marginalità” aggiungendo come “in termini di marginalità, la crescita è ascrivibile alle economie di scala legate ai maggiori volumi di vendita e alla maggior produttività attesa della struttura operativa”.

Gli obiettivi del Piano indicano ricavi 2021 nel range di 14-16 milioni, raddoppiati rispetto ai 7,2 milioni del 2018, un Ebitda margin 2021 nel range 24-26%, dal 20% registrato nel 2018.

Sul fronte dell’internazionalizzazione, ha commentato Rita Paola Petrelli “stiamo analizzando e valutando un panel di Paesi europei ed extra-europei, con regolamentazione favorevole ed elevato potenziale di mercato, su cui poter registrare e inserire progressivamente i prodotti e quindi ricercare eventuali partner o dealer locali per la distribuzione”.

Di recente Kilonpharma negli Usa, ha ottenuto il brevetto per la commercializzazione dei prodotti Ivuxur e Xinepa. Il mercato statunitense della nutraceutica fa registrare una forte crescita: nel 2017 si è attestato a un valore di 71,73 miliardi di dollari in crescita del 23% rispetto al 2014 con una stima di ulteriore sviluppo al 2025 fino a 133,39 miliardi di dollari (fonte: Statista 2019).

Aspettative che poggiano su buone fondamenta, come dimostrato dall’andamento della trascorsa gestione dove l’ulteriore sviluppo dell’attività ha spinto i ricavi a 7,2 milioni (+76%), l’Ebitda a 1,4 milioni (0,6 milioni nel 2017) mentre ha invertito il segno il risultato netto, positivo per 0,3 milioni rispetto al deficit di 66mila euro del 2017.

“Le performance di quest’anno, raggiunte in particolare grazie ai prodotti MILESAX® e XINEPA®, ha sottolineato l’AD – rappresentano uno stimolo importante per proseguire nell’attività di ricerca e innovazione di prodotti nutraceutici e dispositivi medici”.

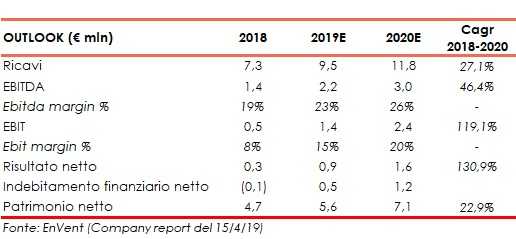

Secondo le previsioni di EnVent, i ricavi cresceranno nel biennio 2019-2020 con un cagr del 27%, per attestarsi a quasi 12 milioni nel 2020, mentre l’Ebitda crescerà nel biennio ad un tasso medio annuo del 46%, raggiungendo nel 2020 2,4 milioni (Ebitda Margin dal 23% al 26%).

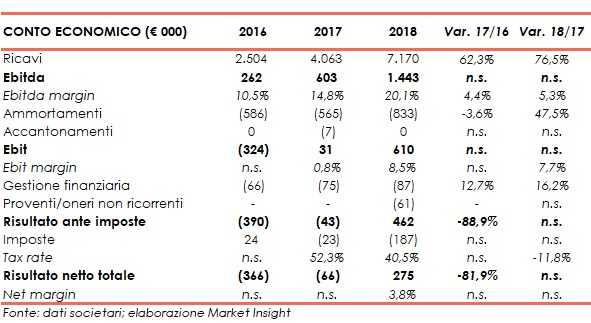

CONTO ECONOMICO

E’ proseguito nel 2018 il trend di crescita di Kolinpharma con ricavi balzati a 7,2 milioni, il cui progresso del 76,5%, è ascrivibile al potenziamento della rete di informatori medico-scientifici (Ims) e alla positiva performance di tutti i prodotti.

Particolare rilievo hanno assunto i prodotti MILESAX® e XINEPA® che hanno registrato un’incidenza sul fatturato rispettivamente del 28,76% e del 26,6 per cento. In termini di confezioni vendute, il totale dei prodotti venduti nel 2018 è pari a 505.887 (+68%), suddiviso in: Almetax easy 54.132, Dolatrox 75.298, Ivuxur 74.508, Miledix 3.636, Milesax 174.389, Xinepa easy 123.924.

Forte miglioramento della gestione operativa con l’Ebitda più che raddoppiato a 1,4 milioni, con il relativo margine in aumento di 5,3 punti percentuali al 20%, mentre l’Ebit è salito a 610mila euro dai precedenti 31mila euro, nonostante i maggiori ammortamenti effettuati nel periodo (+ 47,5% a 0,8 milioni).

Il periodo in esame si è chiuso con un utile netto di 275mila euro a fronte di una precedente perdita di 66mila euro.

STATO PATRIMONIALE

L’effetto della quotazione, che ha consentito di raccogliere risorse con il collocamento delle azioni pari a 3,1 milioni, è visibile nei conti patrimoniali, dove emerge l’incremento del patrimonio netto a 4,7 milioni rispetto ai 1,2 milioni dell’esercizio precedente.

Positivo anche l’andamento dell’indebitamento finanziario netto diminuito da 2,5 milioni di fine 2017 ai 139mila del periodo in esame.

RATIO

I ratio di bilancio nel biennio 2016-2017 mostravano elementi di debolezza sia in merito alla capacità di ripagamento del debito, con il rapporto PFN/Ebitda rispettivamente pari a 7,1x e 4,1x, sia per quanto riguarda il quoziente di indebitamento seppure in significativo calo da 12,4x del 2016 a 2x del 2017.

Significativa inversione di tendenza nel 2018 per effetto combinato dell’aumento dell’Ebitda e del rafforzamento patrimoniale e finanziario connesso agli oltre 3 milioni di mezzi introitati con il collocamento in Borsa.

L’indicatore relativo al ritorno per gli azionisti, non significativo nel biennio 2016-2017 in quanto la società ha chiuso in perdita, nel 2018 si posiziona ad un buon livello e pari al 5,9 per cento.

PIANO INDUSTRIALE 2019-2021

I target finanziari del piano mirano all’ulteriore espansione della redditività con ricavi al 2021 compresi in un range di 14-16 milioni, rispetto ai 7,2 milioni del 2018, Ebitda margin 2021 tra il 24% e il 26%, in crescita rispetto al 20% di fine 2018.

Per continuare a crescere Kolinpharma si focalizza sul potenziamento della ricerca scientifica sui prodotti in portafoglio attraverso continui studi clinici e osservazionali, incremento del numero di prodotti in portafoglio e potenziamento della struttura degli informatori medico-scientifici.

Strategie che verranno finanziate con la cassa generata nel periodo del piano.

Nel dettaglio, la società intende portare avanti lo sviluppo di prodotti destinati a classi terapeutiche con elevati tassi di crescita, nonché individuare formulazioni innovative verso nuovi ambiti specialistici nei quali è forte l’esigenza di integratori a supporto di terapie farmacologiche, con l’obiettivo di introdurre 4 nuovi prodotti entro il 2021.

La società punta ad incrementare il portafoglio brevettuale di tutti i prodotti in sviluppo commercializzati, al fine di garantire una maggiore copertura sul territorio nazionale.

In quest’ambito di recente Kolinpharma, negli Stati Uniti, ha ottenuto due brevetti richiesti entrambe nel 2015. In primo riguarda Xinepa (già doppio brevetto in Italia), destinato alle neuropatie periferiche meccaniche, post-traumatiche e da compressione, valido fino a settembre 2035, il secondo riguarda Ivuxur®, destinato invece al mantenimento del benessere delle vie urinarie, valido fino a maggio 2036.

Sul fronte commerciale, intende ampliare la rete degli informatori medico-scientifici (Ims), mediante l’internalizzazione degli stessi per raggiungere una copertura ottimale del territorio. L’obiettivo al 2021 è quello di aumentare il numero di Ims di circa 20-25 unità.

Il management segnala che “l’internalizzazione degli Ims comporta una variazione dei costi che dovrebbero essere sostenibili e non avere impatti significativi sull’Ebitda margin, atteso nel 2021 al 24-26 per cento, in crescita rispetto al 20% registrato nel 2018”.

Ma il piano prevede anche una crescita per linee esterne, volta a consolidarne la quota di mercato “le performance raggiunte nel 2018, riporta la nota, hanno rappresentato uno stimolo importante per proseguire nell’attività di ricerca e innovazione di prodotti nutraceutici e dispositivi medici”.

OUTLOOK

Per il 2019, la società prosegue e conferma l’attività di sviluppo di prodotti destinati a classi terapeutiche con elevati tassi di crescita per individuare formulazioni innovative verso nuovi ambiti specialistici, in cui è forte l’esigenza di integratori a supporto di terapie farmacologiche.

Sotto il profilo commerciale, Kolinpharma porterà a regime la rete degli Ims, per raggiungere una copertura ottimale del territorio, fatta sulla base di una attenta analisi delle capacità di assorbimento dei singoli “brick”, al fine di raggiungere tutto il target medico specialistico di interesse.

Gli analisti di EnVent (Nomad della società) stimano per l’esercizio in corso un aumento dei ricavi del 30% a 9,5 milioni, dai 7,3 milioni di fine 2018, attesi in ulteriore crescita nel 2020 a 11,8 milioni (+24%) con un cagr 2018-2020 pari al 27 per cento.

Sul fronte dei margini, l’Ebitda da 1,4 milioni della passata gestione è stimato nel 2019 a 2,2 milioni e a 3 milioni l’anno successivo (cagr del 46%), con una marginalità in crescita nel 2019 al 23% (19% nel 2018) per salire ulteriormente al 26% a fine 2020.

Sostenuta anche la crescita per l’Ebit che, dai 0,5 milioni del 2018, dovrebbe attestarsi a 1,4 milioni e a 2,4 milioni rispettivamente per il 2019 e 2020, con un Ros in aumento al 15% e al 20%, dall’8% della passata gestione.

A fine 2020 l’utile netto dovrebbe raggiungere 1,6 milioni, dopo i 0,9 milioni stimati per l’esercizio in corso e i 0,3 milioni consuntivati nel 2018.

PUNTI DI FORZA

- Ampia rete commerciale dotata di specifiche abilità, costituita a fine 2018 da 70 Ims ed in continua espansione con l’obiettivo di aumentarne il numero di circa 20-25 unita al 2021.

- Forte focus sulla Ricerca & Sviluppo e collaborazione con dipartimenti scientifici di varie Università.

- Kolinpharma dispone delle più alte certificazioni aziendali e di prodotto.

PUNTI DI DEBOLEZZA

- Azienda giovane e con limitato track record: fondata nel 2013 ed ancora in fase di start-up.

- Produzione in outsourcing, con elevata dipendenza da fornitori servizi e materie.

- La rete vendita di IMS crea un potenziale rischio reputazionale.

OPPORTUNITÀ

- Kolinpharma opera nel mercato della nutraceutica, caratterizzato da un crescente sviluppo in Italia e da una richiesta di prodotti in continuo aumento, con previsioni di ampliamento anche nei prossimi anni.

- Crescente attenzione dei consumatori verso una migliore nutrizione e benessere, anche in fasce avanzate d’età.

MINACCE

- Possibile ingresso nel mercato di Kolinpharma di grandi case farmaceutiche.

- L’industria nutraceutica presenta barriere relativamente basse all’ ingresso.

- Eventuali cambiamenti o inasprimento delle leggi che regolano l’industria nutraceutica potrebbero richiedere investimenti imprevisti.

BORSA

Dal debutto in Borsa del 9 marzo 2018, a un prezzo di collocamento di 7 euro, il titolo ha guadagnato il 75,71%, toccando il prezzo massimo a 14,60 euro il 20 giugno 2019, in scia al recente ottenimento negli Usa dei brevetti per la commercializzazione dei prodotti Xinepa e Ivuxur, validi rispettivamente fino a settembre 2035 e maggio 2036.

Il titolo ha poi ritracciato, collocandosi ora a 12,30 euro, comunque sovraperformando il Ftse Aim Italia, indice di appartenenza, che nello stesso periodo ha ceduto il 4,44 per cento.