Johnson & Johnson pone l’innovazione di prodotti e la diversificazione come i driver per una remunerazione sostenibile dei propri azionisti. Il primo trimestre 2019 ha visto i ricavi a usd 20,0 miliardi in linea con il dato del Q1, 2018, il calo dell’Ebit dai 5,6 miliardi del Q1 2018 ai 4,4 miliardi del trimestre appena concluso e la diminuzione dell’’utile netto da 4,4 miliardi a 3,75 miliardi. Il consensus prevede al 2022 ricavi a 91,9 miliardi e un Ebit a 25,4 miliardi. Gli analisti, ripartiti tra 12 buy, 10 hold e 1 sell, hanno stimato il target price medio a usd 149,20, superiore del 13,8% rispetto alle quotazioni di inizio giugno 2019.

Johnson & Johnson è una holding, impegnata nella ricerca e sviluppo, produzione e vendita di una gamma di prodotti nel settore sanitario e opera attraverso le tre business unit seguenti:

- Il segmento Consumer comprende una gamma di prodotti utilizzati nei settori della cura del bambino, della cura orale, della cura della pelle, farmaceutici da banco, della salute delle donne e delle ferite.

- Il segmento Farmaceutico è focalizzato su cinque aree terapeutiche, tra cui immunologia, malattie infettive, neuroscienze, oncologia e malattie cardiovascolari e metaboliche.

- Il segmento Apparecchiature mediche comprende una gamma di dispositivi utilizzati nei settori ortopedico, chirurgico, cardiovascolare, per la cura del diabete e della vista.

Le sue strutture di ricerca sono situate negli Stati Uniti, in Belgio, Brasile, Canada, Cina, Francia, Germania, India, Israele, Giappone, Paesi Bassi, Singapore, Svizzera e Regno Unito.

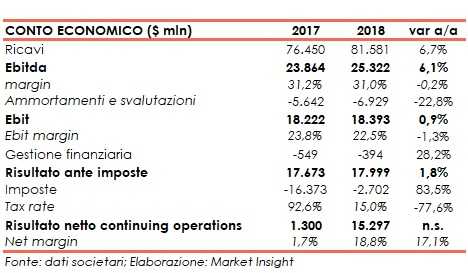

CONTO ECONOMICO

Il primo trimestre dell’esercizio 2019 ha visto i ricavi a usd 20,0 miliardi in linea con il dato del Q1 2018 in quanto la performance positiva della business unit Pharmaceuticals (+4,1 a 10,2 miliardi) è stata compensata dai cali delle divisioni Consumer (-2,4% a 3,3 miliardi) e Medical devices (-4,6% a 6,5 miliardi). Le maggiori spese di ricerca e sviluppo hanno determinato il calo dell’Ebit dai 5,6 miliardi del Q1 2018 ai 4,4 miliardi del trimestre appena concluso e la diminuzione dell’’utile netto da 4,4 miliardi a 3,75 miliardi nei due periodi a confronto.

L’evoluzione del conto economico dell’ultimo esercizio può essere rappresentata dalla tabella sottostante.

Nel 2018 i ricavi hanno visto un progresso del 6,7% a/a da 76,45 miliardi a 81,6 miliardi, mentre l’Ebitda ha registrato un aumento del 6,1% da 23,9 miliardi (31,2% dei ricavi) a 25,3 miliardi (31,0% del fatturato).

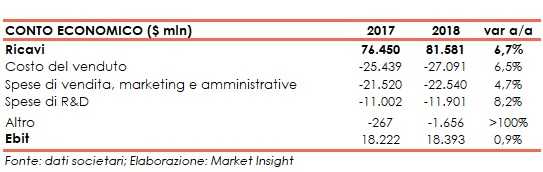

L’Ebit è cresciuto in misura meno che proporzionale (+0,9%) rispetto ai ricavi (+6,7%) a causa di costi legati a contenziosi pari a 1,4 miliardi inclusi, nella tabella sottostante, nella voce “Altro”.

L’utile prestasse cresce grazie all’andamento della divisione Farmaceutica, in aumento del 13,5% e parzialmente compensato dal calo dei business Consumer e Apparecchiature mediche, entrambi in calo principalmente per i già menzionati costi legati ai contenziosi.

Infine, grazie alla diminuzione delle imposte dai 16,4 miliardi del 2017 (tax rate del 92,6%) ai 2,7 miliardi dell’esercizio scorso (tax rate del 15,0%), l’utile passa da 1,3 miliardi (ros dell’1,7%) a 15,3 miliardi (ros del 18,8%).

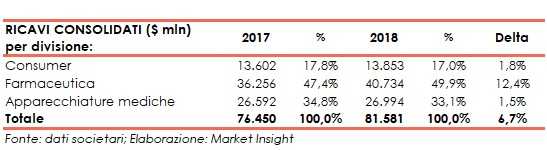

BREAKDOWN RICAVI

L’esercizio 2018 ha visto ricavi in progresso del 6,7% s/a a usd 81,6 miliardi, con tutte le business unit che hanno contribuito alla crescita: la divisone Consumer è aumentata dell’1,8% a 13,9 miliardi (17,0% del totale), la Farmaceutica ha segnato un +12,4% a 40,7 miliardi (49,9% del totale) mentre le Apparecchiature mediche hanno registrato un progresso dell’1,5% a 27,0 miliardi (33,1% del totale).

A cambi costanti i ricavi sono cresciti del 6,3% con le seguenti performances: la divisione Consumer è cresciuta del 2,2%, la divisione farmaceutica dell’11,8% mentre le Apparecchiature mediche sono progredite dell’1,1%.

L’aumento dei volumi ha inciso per l’8,5% sull’aumento dei ricavi parzialmente compensato dal calo del 2,2% dei prezzi di vendita.

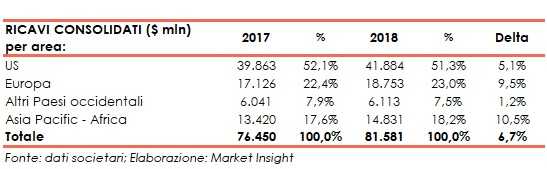

Da un punto di vista geografico si ha avuto un aumento del fatturato in tutte le aree in cui il Gruppo opera:

STATO PATRIMONIALE

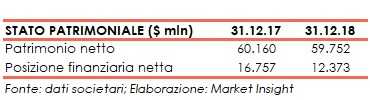

Al 31 dicembre 2018 i mezzi propri erano pari a 59,8 miliardi (60,2 miliardi al 31 dicembre 2018) con un rapporto Total Asset / Equity stabile sul 2,6x.

L’indebitamento finanziario netto diminuisce da 16,8 miliardi a 12,4 miliardi con la componente a breve della posizione finanziaria netta che aumenta dal saldo positivo di 13,9 miliardi a fine 2017 al saldo, sempre positivo di 15,3 miliardi di fine 2018.

RATIOS

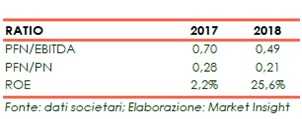

Grazie alla riduzione dell’indebitamento finanziario netto i ratio Pfn / Ebitda e Pfn / Equity si restringono rispettivamente da 0,70x a 0,49x e da 0,28x a 0,2x.

Infine, spinto dalla crescita dell’utile, il roe risulta in espansione dal 2,2% del 2017 al 25,6% del 2018.

FLUSSI DI CASSA

I flussi di cassa dell’attività operativa sono stati complessivamente pari a 22,2 miliardi e sono stati utilizzati per finanziare l’attività di investimento (3,2 miliardi), la distribuzione di dividendi (9,5 miliardi) e il buyback azionario (5,9 miliardi).

STRATEGIA

La mission del Gruppo è migliorare la salute della popolazione attuale e quella delle prossime generazioni ponendo come focus il paziente.

A tal fine tre sono i punti cardine dell’attività del Gruppo:

- Investimenti in innovazione e collaborazioni come quelle con la Boston Univerity e Apple in un’epoca di grandi progressi per la medicina umana

- diversificazione: il Gruppo fa leva sulla sua presenza nei tre settori (consumer, farmaceutica e apparecchiature mediche), considerata come un aspetto strategico per comprendere meglio e migliorare la salute umana in ogni età e in ogni fase, nonché per cogliere le opportunità quando e dove si presentino.

- remunerazione degli azionisti, grazie alla crescita interna e, solo dopo avere raggiunto gli obiettivi di dividendo, grazie ad acquisizioni e accordi licenza. Infine, anche i buyback azionari sono valutati come un metodo prudente per restituire valore agli shareholders.

OUTLOOK

Per l’esercizio in corso il Gruppo si attende ricavi tra 80,4 miliardi e 81,2 miliardi, in calo tra lo 0,5% e l’1,5% rispetto all’esercizio 2018.

Al contrario l’eps rettificato diluito è visto tra gli usd 8,53 e gli usd 8,63 in aumento tra il 4,4% e il 5,5% in confronto all’esercizio precedente. Il dato è stato rivisto al rialzo rispetto alla guidance fornita a gennaio che prevedeva un eps rettificato diluito tra gli usd 8,50 e gli 8,65.

PREVISIONE DEGLI ANALISTI

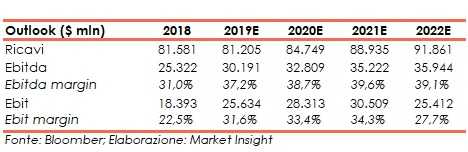

Per l’esercizio in corso e per i prossimi anni gli analisti prevedono il seguente trend del fatturato e dei risultati:

I ricavi al 2022 sono attesi a 91,9 miliardi, equivalente ad un cagr del 3,2% rispetto agli 81,5 miliardi dell’esercizio 2018.

Sempre al 2022 l’Ebitda dovrebbe attestarsi a 35,9 miliardi (39,1% dei ricavi) in aumento ad un cagr del 10,5% rispetto ai 25,3 miliardi del 2018 (31,0% del fatturato).

Infine, l’Ebit 2022 è previsto a 25,4 miliardi (27,7% dei ricavi), in progresso ad un cagr del 9,5% rispetto ai 20,4 miliardi del 2018 (4,0% del fatturato)

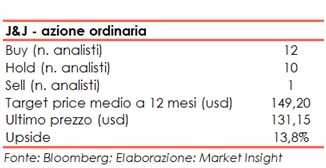

In base ai dati raccolti da Bloomberg, le view degli analisti sull’azione ordinaria a inizio giugno 2019 possono essere raggruppate in 12 buy, 10 hold e 1 sell.

Il target price medio è visto a usd 149,20 ovvero il 13,8% superiore ai valori sempre di inizio giugno 2019.

BORSA

L’azione ordinaria, che ha aperto il 2019 a usd 129,13 vicino ai minimi dell’anno (usd 125,72 il 3 gennaio) scambia ora sugli usd 141,52, non lontano dal massimo da inizio anno a usd 144,23 toccato nella seduta del 25 giugno scorso.

Pertanto, mettendo così a segno un +10% da inizio 2019, il titolo da un lato sta performando meglio dell’indice settoriale S&P Healthcare (+7,6% nel periodo) ma dall’altro registra una crescita inferiore rispetto all’indice generale di riferimento Dow Jones (+14,5% dal 2 gennaio 2019).

Il sell-off della seduta del 29 maggio (-4,19%) ha fatto seguito all’avvio della procedura negli USA per aver provocato, insieme ad altre case farmaceutiche, l’epidemia di farmaci oppiacei.