“Il piano al 2023 rappresenta un nuovo punto di partenza dopo l’inaspettata vicenda relativa alla frode di titoli in portafoglio comunicata lo scorso 30 marzo. Un piano con target sfidanti, ma assolutamente raggiungibili”. È con queste parole che Andrea Battista, Ceo di Net Insurance, presenta le linee guida di un gruppo che “nonostante l’accaduto ha le risorse finanziarie per sostenere un piano i cui target al 2023 prevedono un utile netto di 17,5 milioni, con un Roe tendente al 20% senza includere i recuperi del citato ammanco”.

- Andrea Battista, Ceo di Net Insurance, illustra le priorità strategiche

- I target del piano – Leader nella cessione del quinto

- I target del piano – La bancassicurazione danni

- I target del piano – Il canale broker retail danni

- I target del piano – Piattaforme digitali e Insurtech

- I target del piano – La diversificazione del portafoglio

- I risultati 2018

- I target economici del piano 2019-2023

“Rafforzare la leadership nella cessione del quinto ed aumentare la redditività facendo leva sulla bancassicurazione, danni e protezione, ma anche sul canale broker retail danni. Il tutto abbinato a un sempre maggiore ricorso al digitale inteso sia come infrastruttura che come linea di business”.

Sono queste, spiega Andrea Battista, Ceo di Net Insurance, “le priorità strategiche che intendiamo perseguire per raggiungere gli obiettivi fissati nel piano al 2023. Documento redatto con tempestività e con approccio a 360° dopo l’annuncio del 30 marzo sulla frode relativa ai titoli di Stato (circa 26,6 milioni sottratti)”.

Documento, aggiunge Battista, “costruito su basi solide, che non dipendono dal recupero di tali somme”. Questo anche se “abbiamo posto in essere diverse azioni volte al recupero, senza però – al momento – poterne stabilire la tempistica. Allo stato attuale pensiamo comunque che potremo riuscire a tornare in possesso di 15-20 milioni”.

Cifre, è doveroso ribadirlo, non incluse nei target di un piano che prevede di raggiungere entro il 2023 premi lordi per 170 milioni e un utile netto di 17,5 milioni, con un Roe superiore al 20 per cento.

Ed i dati di questi mesi sono incoraggianti in quanto, precisa Battista, “dimostrano che il business cresce anche in condizioni difficili e lo sviluppo delle attività è al momento in linea con le migliori aspettative”.

Ma c’è pure altro poiché noi di Net Insurance “abbiamo implementato alcune mosse trasversali per poter raggiungere gli obiettivi, tra cui il varo di una squadra di manager completamente rinnovata e di prim’ordine. Ma anche una nuova architettura tecnologica a cui abbiamo destinato 8 milioni di investimenti complessivi per aumentare la rapidità nel time to market e permettere una migliore interfaccia con le diverse e numerose piattaforme oggi presenti sul mercato”.

Un altro elemento su cui puntiamo, completa il capo azienda, “è il rafforzamento della brand awareness, di cui un tassello fondamentale è stata la sponsorizzazione degli arbitri italiani di calcio”.

Andrea Battista, Ceo di Net Insurance, illustra le priorità strategiche

“In questi ultimi tre mesi abbiamo lavorato duramente anche per predisporre un piano ambizioso, ma credibile, e centrato sullo sviluppo di un modello che ci permetterà di valorizzare la cessione del quinto, sviluppare la bancassicurance e accrescere il canale broker retail senza dimenticare l’Insurtech come fattore distintivo per collocare i prodotti assicurativi. Il tutto accompagnato dalla rivisitazione del portafoglio investimenti”.

Il nuovo piano, puntualizza il Ceo di Net Insurance, “si pone quindi in continuità con quello definito da Archimede, la Spac che ha portato a termine la business combination nei mesi scorsi, ma nel contempo è autonomo e slegato dal recupero del valore dei titoli la cui sottrazione è stata scoperta a fine marzo per un ammontare massimo potenziale di 26,6 milioni”.

Una vicenda a cui è seguito “un assessment dettagliato su tutti i fondamentali processi aziendali, individuando aspetti migliorativi che ci hanno permesso di avviare un piano di azione a 6/12 mesi già in atto”.

I target del piano – Leader nella cessione del quinto

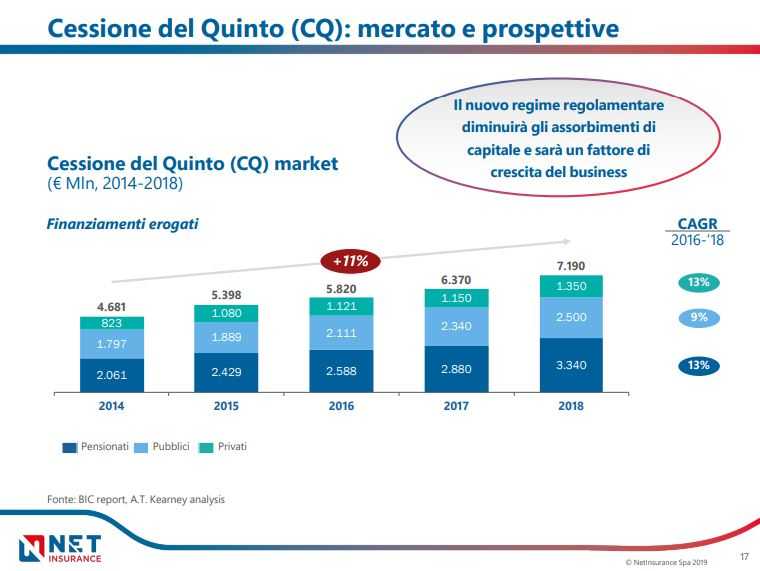

Il mercato della cessione del quinto è passato dai 5,8 miliardi del 2016 ai 7,2 miliardi del 2018 ed il trend “è stato confermato nei primi mesi del 2019 e proseguirà nel medio termine”.

E noi, precisa Battista, “ne beneficeremo in quanto vogliamo rafforzare la leadership nell’offerta di coperture, lavorando sulla qualità del servizio offerto e ricercando una redditività crescente grazie anche al maggiore ricorso al ‘tele-underwriting’ per acquisire nuova clientela, alle nuove politiche di repricing ed alla progressiva adozione di tariffe multivariate”.

Inoltre, completa il Ceo di Net Insurance, “ottimizzeremo la struttura di recupero crediti e, grazie alla digitalizzazione, renderemo più efficiente la gestione dei sinistri e le attività di back office, ricorrendo sempre di più ai data analytics per definire in maniera sempre migliore prodotti e pricing”.

I target del piano – La bancassicurazione danni

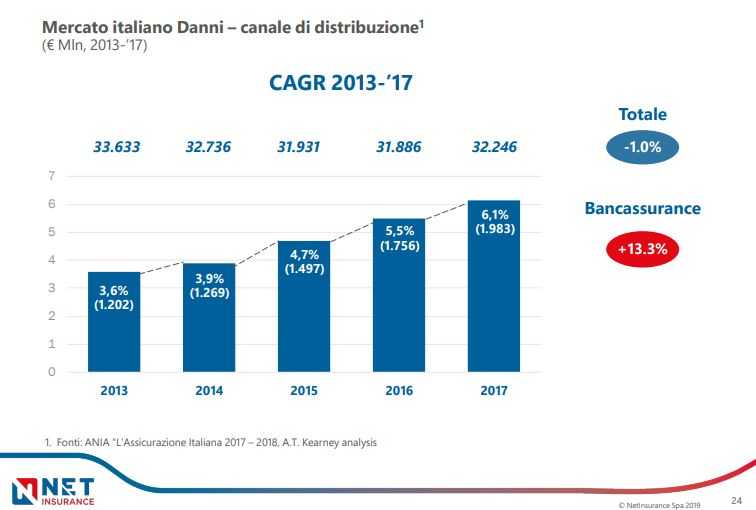

“Il canale distributivo con il più alto tasso di crescita è la bancassurance danni (da 1,2 miliardi a 2 miliardi nel 2013-17 con Cagr del 13,3%) e questo trend è destinato a proseguire in particolare nel non auto accompagnato da un’elevata redditività”.

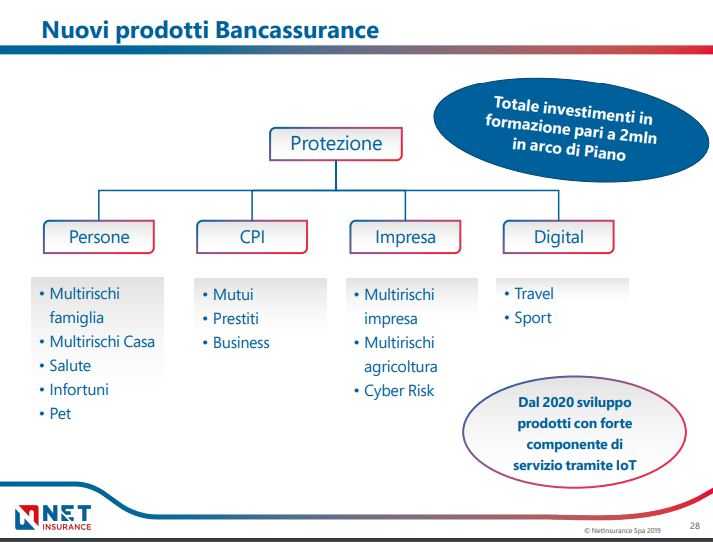

Segmento nel quale, spiega il Ceo di Net Insurance, “vogliamo crescere, grazie anche al lancio di un’ampia gamma di prodotti di protezione nel senso più ampio del termine. Allo scopo investiremo inoltre 2 milioni in formazione in arco di piano”.

Nella protezione l’estensione dell’offerta “riguarderà una vasta gamma di coperture: dalle polizze multirischi famiglia e casa, salute, infortuni e animali, alle Pmi retail con polizze multirischi impresa e agricoltura, o contro il cyber risk e la protezione del rischio di credito connesso a mutui, prestiti e business”, precisa Battista.

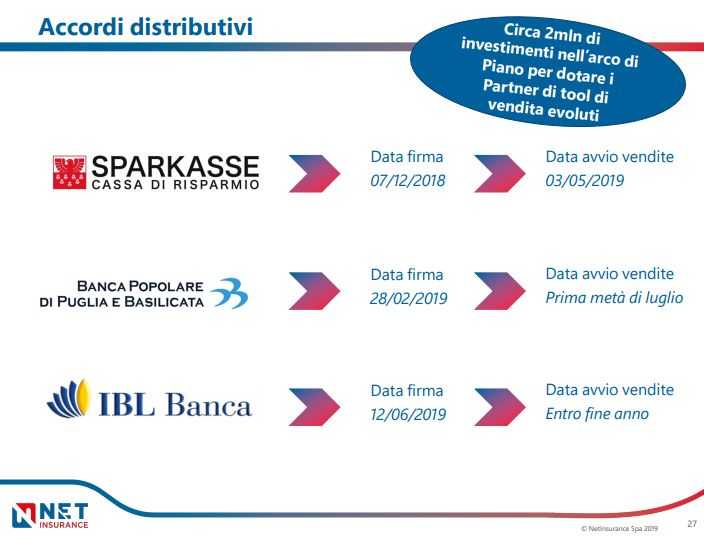

Prodotti la cui distribuzione “sarà facilitata dalle partnership, di cui tre già annunciate: con Sparkasse, firmata a dicembre 2018 e operativa da maggio, con Popolare di Puglia e Basilicata, siglata a febbraio 2019 e attiva dalla prima metà di luglio, con Ibl Banca, sottoscritta a giugno 2019 e operativa entro fine anno”.

I target del piano – Il canale broker retail danni

“L’area broker si focalizzerà sul segmento retail e su altri prodotti ben identificati. Questo canale – precisa Battista – è stato avviato lo scorso aprile dopo l’accordo siglato con Vitanuova, che può contare su una rete di circa 300 consulenti. L’offerta riguarda prodotti di protezione contro gli infortuni e la casa, ma anche un prodotto salute di ultima generazione con vendita in modalità digitale”.

Inoltre, prosegue il capo azienda, “abbiamo già messo a disposizione un prodotto innovativo legato alla protezione del credito (protezione affitto) ed è ormai ben avviato un ramo cauzioni di nicchia, che copre piccoli rischi selezionati e ben diversificati.

Inoltre, prosegue il capo azienda, “abbiamo già messo a disposizione un prodotto innovativo legato alla protezione del credito (protezione affitto) ed è ormai ben avviato un ramo cauzioni di nicchia, che copre piccoli rischi selezionati e ben diversificati.

Prosegue anche l’attività nei rischi agricoli, contraddistinti da una forte protezione riassicurativa, e puntiamo a sottoscrivere nuove partnership e per questo sono in corso diversi dialoghi con broker di medie dimensioni”.

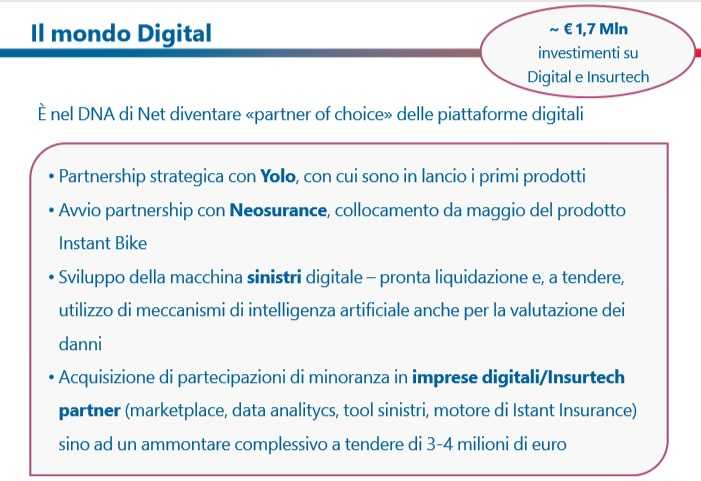

I target del piano – Piattaforme digitali e Insurtech

“Intendiamo valorizzare tutte le opportunità di innovazione offerte dalle tecnologie per acquisire un’identità sempre più digitale. Vogliamo sviluppare il mondo digital sia per realizzare prodotti e servizi da mettere a disposizione degli altri canali, sia per porci come partner delle piattaforme digitali. Allo scopo nell’arco di piano prevediamo 1,7 milioni di investimenti”.

E in quest’ottica, “a dicembre 2018 abbiamo sottoscritto una partnership strategica con Yolo, start-up Insurtech nata nel 2017 dall’integrazione di competenze di distribuzione assicurativa e di marketing digitale, con cui stiamo lanciando i primi prodotti”.

“Abbiamo anche siglato una partnership con la start-up Insurtech Neosurance, tramite la quale abbiamo già avviato il collocamento di un primo prodotto a maggio, e abbiamo intenzione di acquisire altre partecipazioni di minoranza in imprese digitali/Insurtech per un ammontare complessivo di 3-4 milioni nell’arco di piano”.

Inoltre, “stiamo sviluppando un sistema digitale di liquidazione dei sinistri e, a regime, utilizzeremo l’intelligenza artificiale per valutare i danni”.

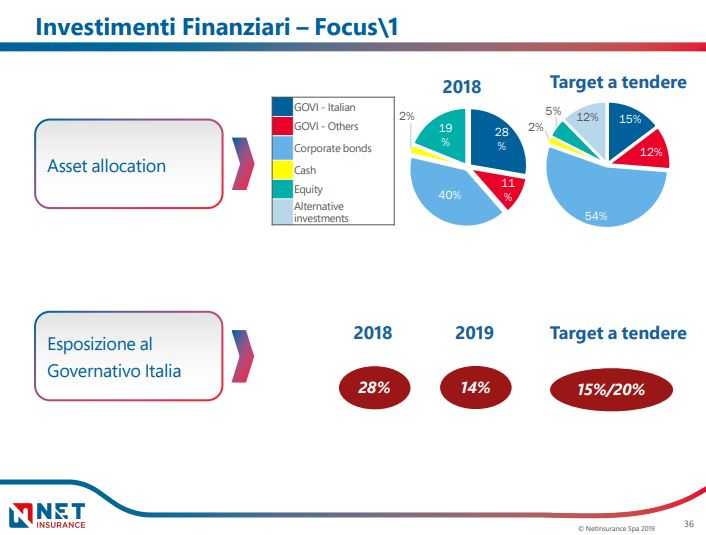

I target del piano – La diversificazione del portafoglio

Riguardo al portafoglio investimenti, “abbiamo identificato un’asset allocation ampiamente diversificata, focalizzata sui corporate bond e sugli attivi legati al rischio di credito, limitando al contempo l’esposizione verso i governativi italiani”, spiega Battista.

Più in particolare, prosegue il Ceo, “il peso dei corporate bond passerà dal 40% di fine 2018 al 54% a tendere, con il peso dei titoli di Stato italiani che scenderà dal 28% di fine 2018 al 15-20% a regime. Gli investimenti in altri titoli governativi si attesteranno a circa il 12% del totale a tendere (11% a fine 2018)”.

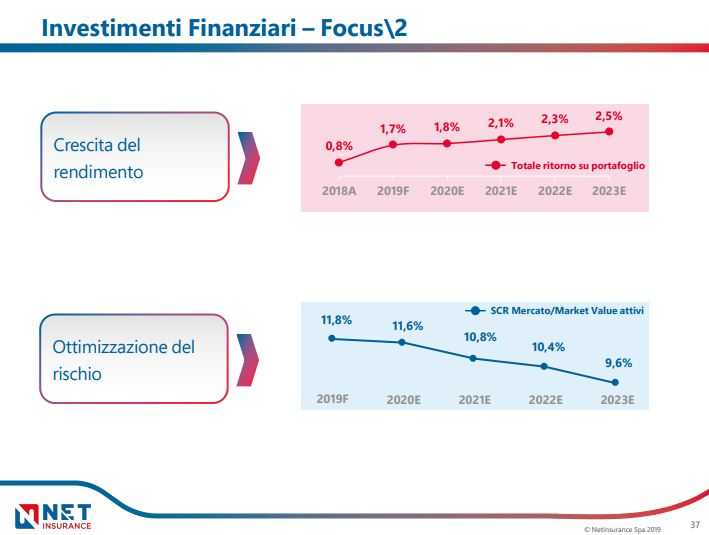

“Ci aspettiamo una progressiva crescita del rendimento del portafoglio fino a raggiungere il 2,5% a fine 2023, dallo 0,8% del 2018” sottolinea Battista.

I risultati 2018

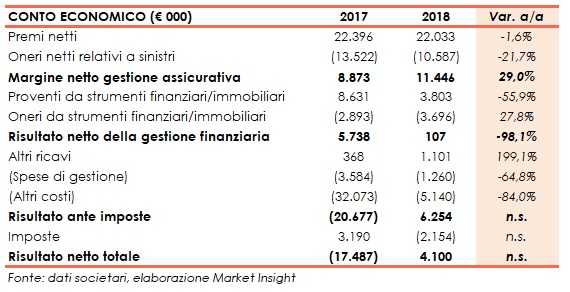

Net Insurance ha rivisto i conti del 2017 e del 2018 per tenere conto della truffa subita relativa al portafoglio titoli, assicurando così una maggiore trasparenza, come rimarcato da Battista.

I premi netti nel 2018 sono ammontati a 22 milioni (-1,6% rispetto all’anno precedente), mentre il margine netto della gestione assicurativa è risultato in aumento a 11,4 milioni (+29% a/a), grazie a minori oneri relativi ai sinistri.

I premi lordi contabilizzati si sono attestati a 62,3 milioni (+6,7% rispetto al 2017), al cui interno la raccolta dei rami danni ha raggiunto i 39,1 milioni (+6,5% a/a) e la raccolta vita i 23,2 milioni (+6,9% su base annua). Il Combined ratio si è attestato al 77,9%, in miglioramento di 8,7 pb rispetto al 2017.

Il risultato netto della gestione finanziaria si è fissato a 107 mila euro, in diminuzione rispetto ai 5,7 milioni del 2017.

La compagnia ha registrato un utile netto pari a 4,1 milioni, in miglioramento rispetto alla perdita di 17,5 milioni del 2017, che include gli effetti della frode sui titoli che è stata contabilizzata nella voce altri costi, pari nel complesso a 32 milioni.

Al 31 dicembre il patrimonio netto si attesta a 53,8 milioni, con un incremento di oltre 33 milioni grazie al contributo della Spac Archimede. Il Solvency II ratio nel 2018 è pari al 162,8 per cento.

I target economici del piano 2019-2023

I target definiti nel piano 2019-2023 non includono prudenzialmente le ipotesi relative al recupero delle somme sottratte, di cui al momento è possibile stimare un rientro compreso tra 15-20 milioni su un totale di circa 26,6 milioni.

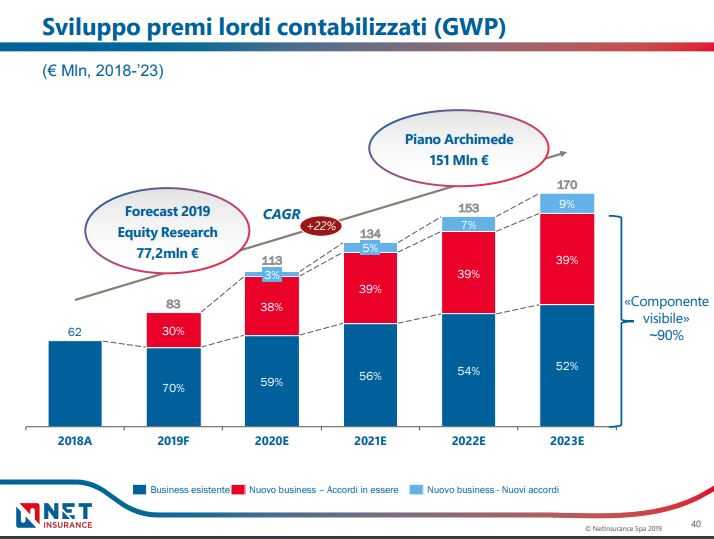

Il piano prevede premi per 83,4 milioni nel 2019 (dai 62,3 milioni del 2018) per poi salire a 170,3 milioni nel 2023 (con un Cagr del 22%).

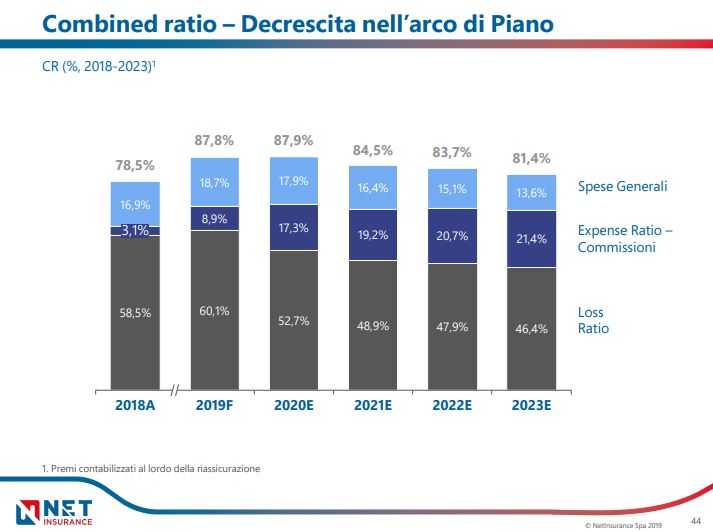

Il risultato tecnico netto si fisserà a 7,1 milioni nel 2019 (8,6 milioni nel 2018) per poi crescere a 19,7 milioni nel 2023, con il Combined ratio che scenderà dall’88% di fine 2019 all’81% a fine piano.

L’utile netto crescerà dai 4,5 milioni (6,5 milioni normalizzato) del 2019 (4,1 milioni nel 2018, 6,7 milioni normalizzato) a 17,5 milioni nel 2023, con un RoE a tendere del 20,2% (dall’8% del 2019 e l’11,3% del 2018).

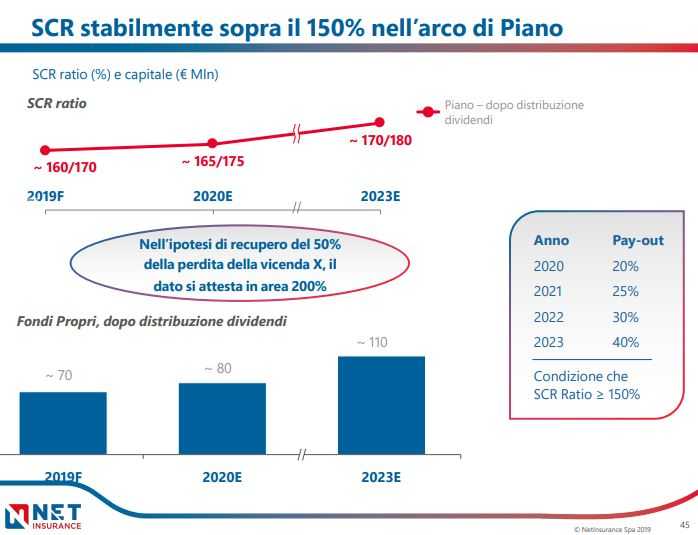

Il patrimonio netto aumenterà dai 53,8 milioni del 2018 ai 92 milioni del 2023, al netto dei dividendi. La politica dei dividendi prevede il pay-out ratio salire dal 20% al 2020 al 40% nel 2023.

Il Solvency II ratio dovrebbe attestarsi in area 170-180% a regime, grazie alla prudente dividend policy e alla generazione di capitale assicurata dal business. Il dato salirebbe al 200% nell’ipotesi di recuperare il 50% delle somme sottratte.

Non serviranno risorse aggiuntive per sostenere il piano grazie alle risorse apportate da Archimede e alla generazione operativa di capitale.