La società di Arezzo è sbarcata in Borsa lo scorso 30 aprile raccogliendo, al netto delle spese e delle commissioni, 2,35 milioni dal collocamento privato. Un’operazione coordinata dai due co-amministratori delegati Omero Narducci e Riccardo Dragoni, già manager del gruppo Mobyt, e coordinata da Banca Finnat. Grazie ai proventi della quotazione e alla visibilità generata dall’operazione, AMM è pronta a costituire un gruppo in grado di aggregare altre aziende nel settore della messaggistica, divenendo il primo player a livello nazionale.

AMM è a capo di un gruppo attivo nel mercato della messaggistica A2P (application to person) e nel web marketing, che opera attraverso due linee di business.

La business unit mobile marketing & services offre ai clienti B2B la possibilità di inviare, a costi contenuti, sms/chat principalmente per finalità informative e/o di marketing. Con riferimento al web advertising, invece, AMM svolge in via residuale l’attività di concessionaria on-line.

Nel 2018 i dati pro-forma hanno evidenziato ricavi netti per 11,6 milioni (+61% a/a), un Ebitda di 1,4 milioni (+51% a/a) e un utile netto di 348 mila euro, rispetto alla perdita di 48 mila euro del 2017. Il giro d’affari è stato sostenuto prevalentemente dalla business unit mobile marketing & services, grazie ai maggiori volumi di SMS venduti e all’acquisizione di nuovi clienti.

La strategia di sviluppo prevede una crescita sia per linee interne, mediante l’implementazione di nuovi canali di comunicazione (WhatsApp, RCS, etc), lo sviluppo di nuovi prodotti (robot marketing) e l’ampliamento della base clienti nel mercato B2B (small business), sia per linee esterne, attraverso l’acquisto di piccole realtà target (small business).

Il tutto con l’obiettivo di diventare punto di riferimento delle aziende italiane per la comunicazione con i loro clienti e per aggregare altre realtà del settore, anche grazie ai proventi rivenienti dalla quotazione.

Nell’ambito della strategia di crescita per linee esterne, in giugno ha acquisito il 70% di Cinevision (il restante 30 sarà realizzato entro fine 2019), leader in Italia per i servizi di messaggistica professionale riguardanti la clientela small business e proprietaria del marchio Smsmobile. Il controvalore complessivo dell’acquisizione è pari a circa 1,5 milioni, 1,1 dei quali per il 70% e 0,4 milioni circa per il restante 30 per cento.

AMM opera inoltre all’interno di un settore enorme e ancora in crescita, dato che il mercato degli SMS A2P dovrebbe raggiungere, secondo le stime comunicate dalla società, un fatturato globale di 62,1 miliardi di dollari nel 2025, con un Cagr 2015-2025 del 4,4 per cento. Per quanto riguarda l’Europa e l’Italia, i tassi medi di sviluppo previsti nello stesso periodo sono rispettivamente del 3,4% (con un giro d’affari di 11,9 miliardi di dollari nel 2025) e del 2,2% (ricavi attesi per 1,35 miliardi di dollari nel 2025).

La forte propensione all’innovazione e l’accresciuta notorietà del brand derivante dallo sbarco in Borsa consentiranno un accesso più rapido alle relazioni commerciali con i nuovi clienti, per continuare ad incrementare i ricavi e la marginalità.

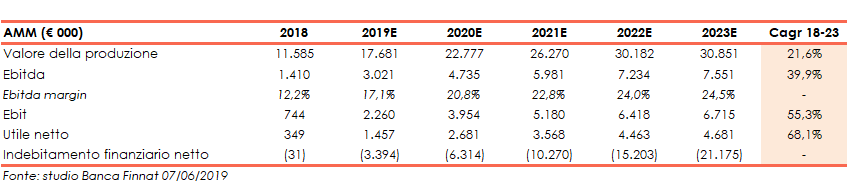

Secondo le stime di Banca Finnat, AMM dovrebbe raggiungere nel 2023 un valore della produzione pari a circa 31 milioni, con un Cagr del 21,6% e un Ebitda di 7,6 milioni, con una crescita annua del 39,9 per cento. La marginalità aumenterà progressivamente fino al 24,5 per cento atteso a fine 2023.

La capacità di execution del management e la conferma delle aspettative di crescita consentiranno un ulteriore apprezzamento del titolo, che viaggia stabilmente al di sopra del prezzo di collocamento e che secondo Banca Finnat vale 6 euro, con un upside potenziale del 77% rispetto all’attuale quotazione in area 3,3 euro.

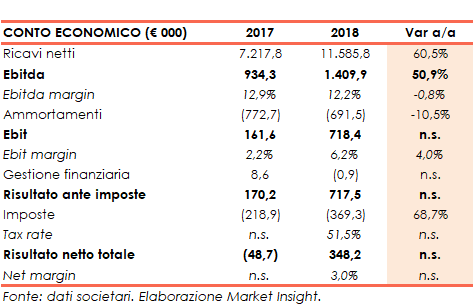

Conto Economico

I dati consolidati proforma del 2018 evidenziano ricavi netti per 11,6 milioni (+61% a/a), un Ebitda di 1,4 milioni (+51% a/a) e un utile netto di 348mila euro, contro una perdita di 48mila euro nel 2017.

Nel 2018 il gruppo AMM ha conseguito ricavi netti per 11,6 milioni in progresso del 60,5%, coerentemente con quanto indicato nei dati preliminari forniti nel documento di ammissione.

La dinamica del giro d’affari è stata sostenuta prevalentemente dai maggiori volumi di SMS venduti, oltre che all’acquisizione di nuovi clienti. Nello specifico, AMM ha iniziato la commercializzare di servizi di mobile marketing solo negli ultimi mesi del 2017.

A livello di gestione operativa, l’Ebitda è salito del 50,9% a 1,4 milioni, un incremento che riflette proporzionalmente la dinamica positiva del fatturato (Ebitda margin al 12,2%).

L’Ebit è salito a 0,7 milioni, con il relativo margine al 6,2 per cento (2,2% nel 2017).

Il risultato netto consolidato proforma cambia pertanto segno e diventa positivo per 0,3 milioni (perdita di 48mila euro nel 2017), nonostante un tax rate al 51,5 per cento.

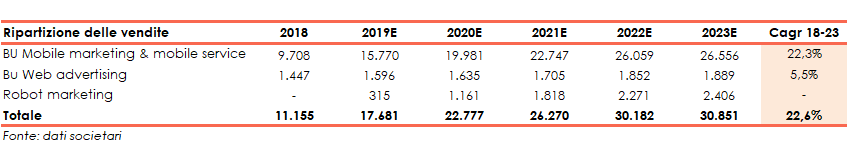

Breakdown Ricavi

AMM opera attraverso due linee di business: mobile marketing & services e, in via residuale, web advertising.

La prima offre ai clienti B2B la possibilità di inviare, a costi contenuti, sms/chat principalmente per finalità informative e/o di marketing. Con riferimento al web advertising, invece, AMM svolge l’attività di concessionaria on-line, occupandosi dello sviluppo di campagne pubblicitarie secondo le esigenze del cliente e del prodotto richiesto.

Nel 2018 la divisione mobile marketing & services ha generato ricavi per 9,7 milioni, contro 1,5 milioni dell’altra business unit.

Secondo le stime di Banca Finnat, i ricavi generati dalla prima attività dovrebbero crescere ad un tasso medio annuo del 22,3% fino a raggiungere nel 2023 un valore pari a 26,6 milioni.

Più contenuto il Cagr atteso nella business unit web advertising, i cui ricavi sono previsti in aumento del 5,5% annuo fino a toccare 1,9 milioni nel 2023.

Inoltre, dal 2019, una parte dei ricavi complessivi sarà riconducibile all’attività di robot marketing, che nel 2023 genererà ricavi per 2,4 milioni.

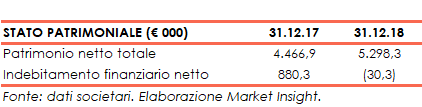

Stato Patrimoniale

Dal lato patrimoniale, al 31 dicembre 2018 la posizione finanziaria netta evidenziava liquidità pari a 30mila euro, in forte miglioramento rispetto all’indebitamento finanziario netto di 0,9 milioni di fine dicembre 2017.

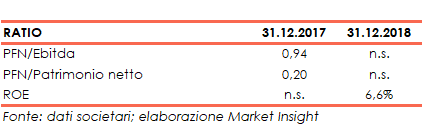

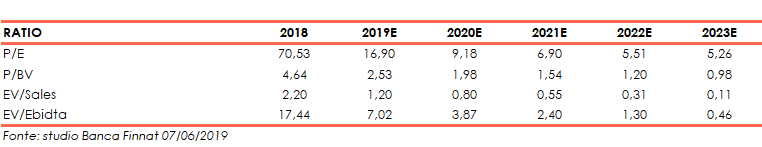

Ratio

I rapporti PFN/Ebitda e PFN/patrimonio netto al 31 dicembre 2018 perdono di significato in presenza di liquidità finanziaria netta, mentre il ratio utile/patrimonio netto si attesta al 6,6%, evidenziando un buon livello di redditività.

Per quanto riguarda i multipli di borsa, gli esperti di Banca Finnat evidenziano una progressiva diminuzione del P/E da 70,53x del 2018 al valore di 5,26x atteso nel 2023. In calo anche il P/BV (da 4,64x a 0,98x), l’EV/Sales (da 2,2x a 0,11x) e l’EV/Ebitda (da 17,44x a 0,46x).

Outlook

Il management ritiene che nell’esercizio in corso il livello dei ricavi dovrebbe permanere ed ulteriormente migliorare. Inoltre, il buon risultato ottenuto con la quotazione all’AIM Italia ha permesso di raccogliere ulteriori mezzi finanziari per garantire il necessario incremento dell’attività operativa ma soprattutto per perseguire la strategia di sviluppo per acquisizioni.

Strategia che prevede una crescita sia per linee interne, mediante l’implementazione di nuovi canali di comunicazione (WhatsApp, RCS, etc), lo sviluppo di nuovi prodotti (robot marketing) e l’ampliamento della base clienti nel mercato B2B (small business), sia per linee esterne, attraverso l’acquisto di piccole realtà target (small business).

Le stime di Banca Finnat prevedono uno sviluppo medio annuo del valore della produzione del 21,6% fino a raggiungere quota 30,9 milioni a fine 2023. Ancora più marcato il progresso atteso per l’Ebitda, in aumento ad un Cagr del 39,9% fino a 7,6 milioni con una marginalità attesa in crescita al 24,5% nel 2023. L’Ebit e l’utile netto sono stimati rispettivamente a 6,7 milioni e a 4,7 milioni nel 2023 un incremento medio annuo pari al 55,3% e al 68,1 per cento.

Punti di Forza

Modello di business innovativo. Il Gruppo farà ricorso a un sempre più ampio numero di sistemi di messaggistica, anche in considerazione delle evoluzioni tecnologiche nei sistemi di invio di messaggi. Al momento il canale sms rappresenta comunque il sistema più efficace per consentire alle imprese clienti di raggiungere i consumatori.

Mercato vasto e ancora in crescita. Tra i canali diretti quello dell’SMS riesce a raggiungere la porzione maggiore di popolazione, con 4,7 miliardi di utenti a gennaio 2017. Secondo le stime comunicate dalla Società, il mercato degli SMS A2P dovrebbe raggiungere un fatturato globale di 62,1 miliardi di dollari nel 2025 (Cagr 2015-2025 +4,4%). Per quanto riguarda l’Europa e l’Italia, i tassi medi di sviluppo previsti nello stesso periodo sono rispettivamente del 3,4% (a 11,9 miliardi di dollari nel 2025) e del 2,2% (1,35 miliardi di dollari nel 2025).

Diversificazione dell’offerta. La clientela del gruppo è business e viene classificata generalmente in big spender e small business, con politiche di vendita diversificate rispettivamente a consumo e prepagato.

Partnership importanti. AMM è una delle società entrate a far parte dell’Early Access Program di Google relativamente all’utilizzo di RCS (Rich Communication Services), protocollo di telefonia mobile che punta a sostituire gli SMS, arricchendoli di funzionalità come la possibilità di inviare elementi multimediali.

Punti di Debolezza

Concentrazione della clientela. L’attività del gruppo dipende in larga misura dai ricavi derivanti dalla vendita dei propri prodotti a un ristretto numero di clienti.

Opportunità

Consolidamento del mercato. Grazie alle risorse raccolte con la quotazione il gruppo è in grado di aggregare altre aziende nel settore della messaggistica per diventare il primo player a livello nazionale. In tale strategia rientra la recente acquisizione del 70% di Cinevision, che opera attraverso il marchio SMSMOBILE e offre ad aziende, enti e professionisti servizi di invio e ricezione SMS, con una clientela business formata quasi esclusivamente da PMI.

Minacce

Modifiche dei prezzi di invii SMS da parte degli operatori telefonici. Nell’ambito dell’attività di mobile – marketing il Gruppo sottoscrive con i principali operatori telefonici e/o aggregatori accordi che hanno ad oggetto la definizione delle condizioni economiche del servizio di invio degli sms. Tali accordi generalmente non hanno durata pluriennale e non prevedono il rinnovo automatico alla scadenza degli stessi.

Borsa

Il titolo è sbarcato sul mercato Aim Italia lo scorso 30 aprile, dopo aver raccolto, al netto delle spese e delle commissioni di collocamento, 2,35 milioni dal collocamento privato. Le quotazioni si sono mantenute quasi costantemente al di sopra del prezzo di collocamento, fissato a 2,85 euro, toccando un massimo di 4,7 euro il 22 maggio.

Nell’ultimo mese il titolo è rimasto perlopiù nel range compreso fra 3,0 e 3,8 euro e dalla quotazione mostra un rialzo intorno al 5%, rispetto all’andamento flat del Ftse Aim Italia nel medesimo periodo.

Si ricorda infine che gli analisti di Banca Finnat hanno assegnato al titolo la raccomandazione “Buy” e un target price di 6 euro, che incorpora un potenziale upside del 77% rispetto ai livelli attuali di prezzo.