Punto focale della strategia di 3M, gruppo attivo in vari settori, da quello aeronautico a quello degli articoli per ufficio, è l’incremento della redditività attraverso l’evoluzione, l’innovazione e la revisione del portafoglio. In questa ottica si possono inserire le ultime operazioni effettuate quali la cessione del business industriale dei sistemi di rilevazione fumi e incendi nonché l’acquisizione in ambito medico di Acelity inc. La multinazionale statunitense ha chiuso il primo trimestre con ricavi a 7,9 miliardi di dollari (-5% a/a), l’Ebit a 1,1 miliardi (+13% a/a) e l’utile netto a 891 milioni (+48% a/a). Al 2022, il consensus degli analisti prevede un aumento delle vendite ad un cagr del 3,6% a 37,4 miliardi ed un Ebitda in aumento ad un cagr del 4,9% a 10,4 miliardi.

3M Company è un’azienda tecnologica organizzata in cinque segmenti:

- il segmento Industriale offre una pluralità di prodotti quali abrasivi, adesivi e nastri, materiale avanzato, componenti automotive e aerospaziali, aftermarket automobilistico, separatori e purificatori

- il segmento Sicurezza e Grafica offre prodotti che spaziano tra la protezione personale, respiratoria, uditiva, oculare e anticaduta, sistemi grafici commerciali, soluzioni di progettazione architettonica, prodotti per la pulizia e la protezione per gli esercizi commerciali e soluzioni di sicurezza per il trasporto;

- il segmento Health Care offre a cliniche e ospedali prodotti e servizi che includono forniture mediche e chirurgiche, prodotti per la prevenzione della pelle e delle infezioni, soluzioni per l’igiene orale (prodotti dentali e ortodontici), sistemi di informazione sanitaria, sistemi di inalazione e somministrazione transdermica di farmaci e prodotti per la sicurezza alimentare;

- il settore Elettronica ed Energia serve i clienti nei mercati dell’elettronica e dell’energia, comprese le approvazioni che migliorano l’affidabilità, l’economicità e le prestazioni dei dispositivi elettronici, prodotti elettrici, comprese la protezione delle infrastrutture, la produzione e la distribuzione di energia;

- il segmento Consumer offre prodotti per ufficio, cancelleria, prodotti per il fai-da-te e per la cura della casa, prodotti protettivi e per la sicurezza personale nonché prodotti per la salute.

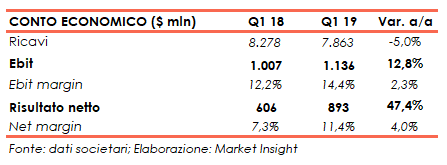

Conto economico

Nel primo trimestre 2019 i ricavi del gruppo sono scesi a 7,9 miliardi di dollari (-5% a/a) mentre, grazie alla riduzione dei costi operativi, l‘Ebit è salito del 12,8% a 1,1 miliardi e l’utile netto è cresciuto del 47,4% a 891 milioni.

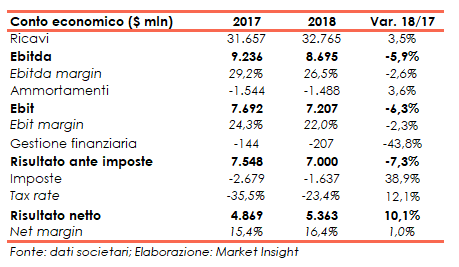

Il trimestre mostra quindi un recupero della performance operativa dopo un 2018 negativo, come evidenziato dalla tabella sottostante:

Sia l’Ebitda che l’Ebit registrano un calo, penalizzati dai maggiori costi diretti aumentati da 16,1 miliardi a 16,7 miliardi, principalmente per l’andamento sfavorevole dei tassi di cambio, le maggiori spese generali e amministrative, passate da 6,6 miliardi a 7,7 miliardi a causa degli oneri di riorganizzazione e della risoluzione di una controversia legale.

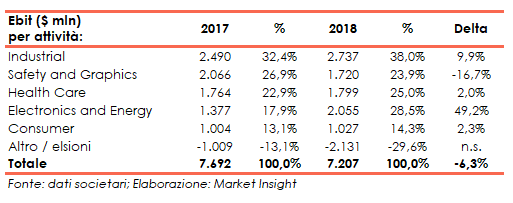

A livello di business units, l’Ebit ha risentito della performance negativa di Safety and Graphics e delle voci di costo non allocate alle singole unit.

Infine, la diminuzione del carico fiscale dai 2,7 miliardi del 2017 a 1,6 miliardi del 2018, ha permesso all’utile netto di migliorare del 10% a 5,4 miliardi (16,4% dei ricavi).

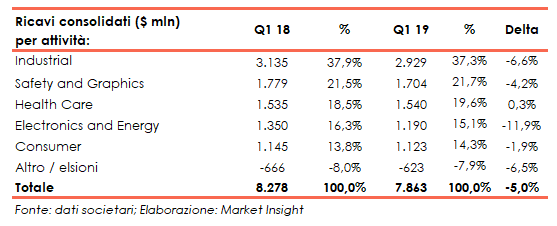

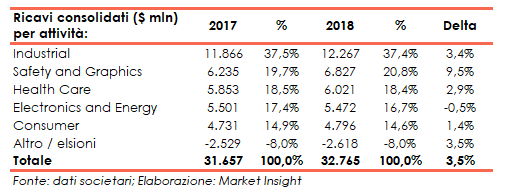

Breakdown ricavi

Nei primi tre mesi del 2019 il fatturato del gruppo è sceso del 5,0% a/a a 7,9 miliardi, con l’andamento negativo di tutte le divisioni ad eccezione di Helath Care, i cui ricavi sono aumentati dello 0,3% a 2,9 miliardi (19,6% del totale).

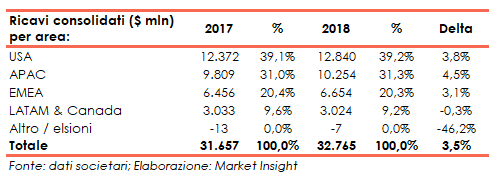

Il fatturato del trimestre è pertanto risultato in controtendenza rispetto all’andamento del 2018, anno in cui è aumentato del 3,5% a/a a 32,8 miliardi grazie alla crescita di tutti i business ad eccezione calo frazionale di Electronics and Energy.

A livello organico il fatturato è cresciuto del 3,2%, con le variazioni di perimetro nette che hanno inciso positivamente per lo 0,1% mentre l’effetto cambi è stato positivo per il restante contributo dello 0,2%.

Da un punto di vista geografico, i riocavi crescono in tutte le regioni ad eccezione dell’area americana al di fuori degli USA (Latam + Canada).

Stato patrimoniale

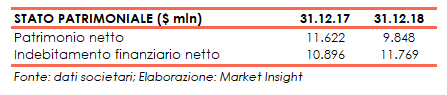

Sul fronte patrimoniale, il patrimonio netto passa da 11,6 miliardi del 2017 (con un ratio total asset / equity di 3,3x) ai 9,8 miliardi del 31 dicembre 2018 (con un ratio total asset / equity del 3,7x).

Al contrario, l’indebitamento finanziario netto aumenta dai 10,9 miliardi di fine 2017 agli 11,8 miliardi di fine 2018, pur mantenendo un saldo positivo della componente a breve termine (1,6 miliardi al 31 dicembre 2018, in crescita rispetto agli 1,2 miliardi dell’anno precedente).

Al 31 marzo 2019 l’equity era pari a miliardi mentre la pfn presentava un saldo debitorio di miliardi.

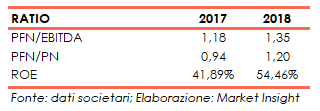

Ratio

La crescita dell’indebitamento finanziario netto nel 2018, unita al calo dell’Ebitda e dell’equity, determinano l’espansione del rapporto Net debt / Ebitda da 1,18x a 1,35x e del ratio Net Debt / Equity da 0,94x a 1,2x.

Infine, il progresso dell’utile netto favorisce la crescita del roe dal 41,9% al 54,5 per cento.

Flussi di cassa

I flussi di cassa operativi pari a 6,4 miliardi, unitamente ai 933 milioni di incremento del debito netto, sono stati impiegati per il riacquisto di azioni proprie (4,5 miliardi al netto dell’emissione di stock options), la distribuzione di dividendi (3,2 miliardi) e l’attività di investimento (222 milioni netti).

Strategia

Il Gruppo ha identificato le seguenti quattro priorità per continuare a crescere e creare valore nel lungo periodo:

- portafoglio: riallineando le risorse verso le attività prioritarie e più attrattive, aumentando gli investimenti in M&A e implementando le azioni di revisione dei business;

- evoluzione: aumentare i margini migliorando il servizio ai clienti, sfruttando le capacità ERP, la semplificazione delle distribuzioni e le capacità analitiche;

- innovazione: come fonte di creazione di valore nel lungo periodo attraverso nuovi prodotti e l’estensione delle attuali linee, aumentando gli investimenti nelle piattaforme di crescita prioritarie sia per linee interne che con acquisizioni e partnership;

- risorse umane: rafforzare il vantaggio competitivo nell’attrarre talenti e sviluppare le persone per far progredire la cultura aziendale.

I punti di forza su cui si basa l’azione del Gruppo sono:

- innovazione ispirata dal cliente, grazie alla comprensione delle sue esigenze, alla conoscenza del contesto e alle competenze tecnologiche

- competenze di base: identificate in tecnologia, produzione, competenze globali e forza del brand

- approccio “consumer first” con focus sull’utilizzatore finale.

Outlook

La società prevede per il 2019 un utile per azione tra gli usd 8,53 e gli usd 9,03.

Escludendo l’impatto degli oneri relativi a contenziosi legali, il Gruppo si attende che l’utile per azione (adjusted) per l’intero anno rientri nell’intervallo compreso tra usd 9,25 e usd 9,75, rispetto alla precedente stima tra usd 10,45 a usd 10,90.

Il management ha anche aggiornato la guidance sulla crescita organica delle vendite in valuta locale nell’intervallo da -1% a +2% rispetto al precedente intervallo compreso tra +1 e +4 per cento.

Previsione degli analisti

Per l’esercizio in corso e per i prossimi anni gli analisti prevedono il seguente trend dei ricavi e dei risultati:

I ricavi al 2022 sono attesi a 37,4 miliardi, equivalente ad un cagr del 3,6% rispetto ai 32,7 miliardi dell’esercizio 2018.

Sempre al 2022 l’Ebitda dovrebbe attestarsi a 10,4 miliardi (27,8% dei ricavi) in aumento ad un cagr del 4,9% rispetto agli 8,7 miliardi del 2018 (26,5% del fatturato).

Infine, l’Ebit 2022 è previsto a 8,5 miliardi (22,6% dei ricavi), in progresso del 4,3% annuo rispetto ai 7,2 miliardi del 2018 (22,0% del fatturato).

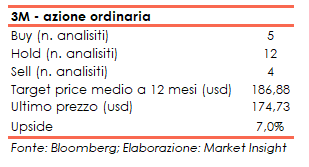

In base ai dati raccolti da Bloomberg, le view degli analisti sull’azione ordinaria al 30 maggio 2019 possono essere così sintetizzate:

In base ai dati raccolti da Bloomberg, le view degli analisti sull’azione ordinaria possono essere raggruppate in 5 buy, 12 hold e 4 sell.

Il target price medio è visto a usd 186,88 ovvero il 15,8% superiore ai valori sempre di inizio giugno 2019.

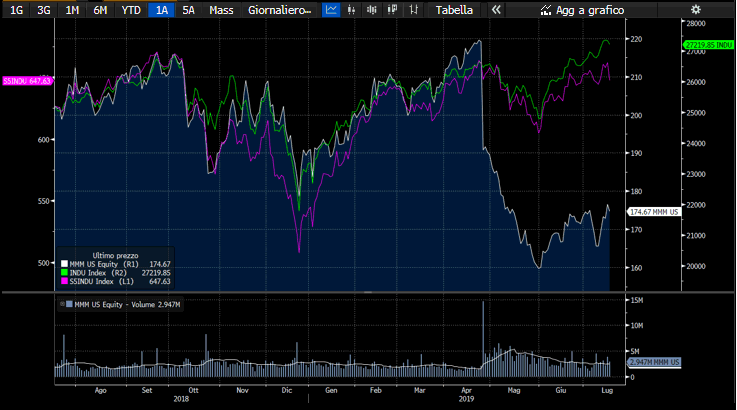

Borsa

L’azione ordinaria, che ha iniziato il 2019 a usd 187,82, nei primi quattro mesi dell’anno ha seguito il trend ascendente del mercato azionario americano chiudendo la seduta del 24 aprile a usd 219,08.

Quindi, in seguito alla pubblicazione dei conti del primo trimestre e il contestuale taglio della guidance per l’esercizio in corso, il titolo è sceso fino agli usd 159,75 del 31 maggio, minimo da inizio 2016, per poi rimbalzare e riportarsi agli attuali valori sugli usd 175.

Pertanto, con un -6,6 %, da inizio anno l’azione risulta in controtendenza con l’andamento dell’indice di riferimento Dow Jones che invece dal 31 dicembre 2018 è cresciuto del 17 per cento.