Nel primo semestre 2019 BB Biotech ha riportato un utile netto di Chf 554 milioni, a fronte di una perdita netta di Chf 70 milioni nello stesso periodo del 2018. Le fluttuazioni del tasso di cambio Usd/Chf hanno pesato per circa lo 0,5 per cento.

Nei primi sei mesi dell’esercizio in corso le azioni della holding svizzera hanno registrato un rialzo del 18,2% in Chf e del 19,4% in euro, sostanzialmente in linea con il Nav del portafoglio (18,8% in Chf, 20,6% in euro e 19,5% in dollari).

Concentrando invece l’attenzione sul solo secondo trimestre 2019, periodo nel quale il settore healthcare non è riuscito a tenere il passo degli indici azionari europei e statunitensi, che hanno raggiunto nuovi massimi, BB Biotech ha registrato una perdita netta di Chf 336 milioni, a fronte di un deficit di Chf 98 milioni del corrispondente trimestre dell’esercizio precedente.

Risultati sui quali ha inciso anche la volatilità valutaria per circa l’1,9% a causa dell’indebolimento del dollaro rispetto al franco svizzero.

Nella seconda frazione del 2019 il titolo ha evidenziato una performance al di sotto delle aspettative, segnando un ribasso del 4,8% sia in Chf che in euro.

Da segnalare che il management è attualmente impegnato nella rimodulazione di un portafoglio orientato alla crescita a lungo termine, in considerazione del fatto che alcune posizioni a piccola e media capitalizzazione hanno sottoperformato rispetto alle large cap.

Il Nav ha riportato, nello stesso periodo, un calo del 9,4% in Chf, dell’8,8% in euro e del 7,6% in dollari.

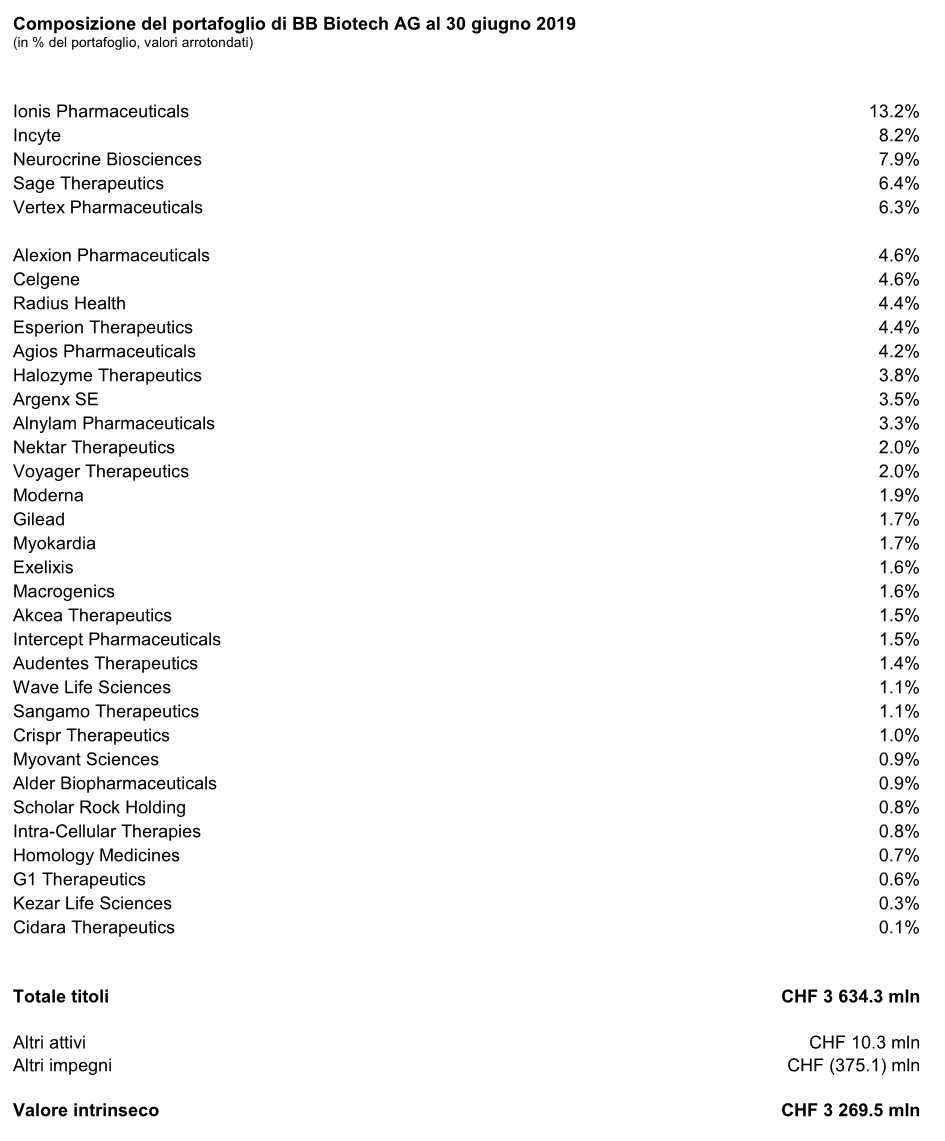

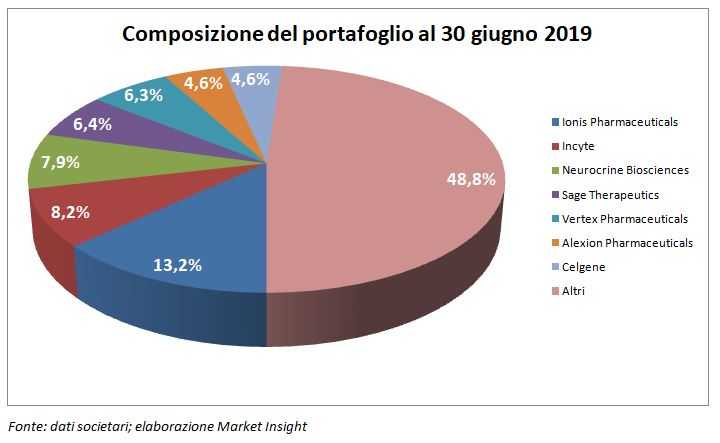

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Ionis Pharmaceuticals (13,2%), cui seguono Incyte (8,2%), Neurocrine Biosciences (7,9%), Sage Therapeutics (6,4%), Vertex Pharmaceuticals (6,3%), Alexion Pharmaceuticals (4,6%) e Celgene (4,6%).

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Ionis Pharmaceuticals (13,2%), cui seguono Incyte (8,2%), Neurocrine Biosciences (7,9%), Sage Therapeutics (6,4%), Vertex Pharmaceuticals (6,3%), Alexion Pharmaceuticals (4,6%) e Celgene (4,6%).

In relazione poi alle modifiche del portafoglio, nell’ambito della sopracitata rimodulazione dello stesso, in gran parte completata, verranno presto chiuse le due posizioni residue a lungo termine nelle large cap, Celgene (venduta a Bristol Myers) e Gilead (progressivo disinvestimento).

I guadagni a lungo termine di questi e di altri investimenti di successo consentiranno di ridurre la leva finanziaria e di generare investimenti cash in aziende biotecnologiche di nuova generazione che si trovano nelle fasi iniziali del percorso di crescita.

Inoltre nel secondo trimestre BB Biotech ha partecipato alle offerte secondarie di Homology, Scholar Rock e Sangamo. Offerte finalizzate alla raccolta di capitale destinato a progetti di sviluppo di prodotti e in relazione alle quali la holding svizzera ha rilevato condizioni favorevoli.

E’ stata poi chiusa la posizione in Novavax a seguito del fallimento dello studio di Fase III sulla vaccinazione contro un particolare virus respiratorio e della richiesta da parte della FDA di condurre ulteriori studi. Un’imposizione che preclude al momento ulteriori investimenti nell’azienda.

Il management si attende per il secondo semestre del 2019 ulteriori progressi a livello di pipeline, tra cui approvazioni di prodotti chiave e pubblicazioni di dati di Fase III, rimanendo inoltre sempre concentrata sugli sviluppi M&A nel segmento biofarmaceutico.

Infine la società riporta che continuerà ad attuare una strategia d’investimento improntata all’innovazione in virtù della sua efficacia e riconferma la propria fiducia nell’analisi fondamentale al fine di individuare risorse, tecnologie e terapie nelle aree terapeutiche principali, tra cui oncologia, neurologia e gravi malattie rare.

In tal senso il team di gestione del portafoglio è costantemente alla ricerca di aziende dinamiche e leader nel proprio settore, al lavoro per dare risposta a esigenze mediche finora insoddisfatte con la massima efficacia in termini di costi e producendo rendimenti superiori per gli azionisti di BB Biotech.