WPP è uno dei principali player mondiali nel settore della comunicazione che per centrare i suoi obiettivi di crescita, concentra i propri sforzi nel miglioramento dell’offerta, nello sviluppo tecnologico e nell’ottimizzazione del portafoglio. In quest’ottica si può inserire la cessione, a luglio 2019, del 60% della controllata Kantar, attiva anch’essa nel settore delle ricerche di mercato e della consulenza, al fondo private equity Bain. L’esercizio 2018 si è chiuso con ricavi a gbp 15,6 miliardi (-1,3% a/a), l’Ebitda a 2,2 miliardi (-12,4%) e l’utile netto a 1,1 miliardi (-40,4%). Nel primo trimestre 2019 Il fatturato è stato pari a 3,59 miliardi, in aumento dello 0,9% rispetto ai 3,56 miliardi del Q1 2018. Al 2022 il consensus prevede ricavi a 21,3 miliardi (cagr del 9,1%) un Ebitda a 3,9 miliardi (cagr del 19,3%) e un Ebit a 3,0 miliardi (cagr del 25,9%).

WPP plc è un gruppo che fornisce servizi di comunicazione in varie aree tra cui la pubblicità, la gestione degli investimenti multimediali; la gestione degli investimenti di dati; pubbliche relazioni e affari pubblici; marchio e identità; comunicazioni sanitarie; diretto, digitale, promozione e marketing relazionale e comunicazioni specialistiche.

La Società opera attraverso quattro segmenti:

- Advertising and Media Investment Management; che opera nella gestione degli investimenti pubblicitari e dei media;

- Data Investment Management, attivo nella gestione degli investimenti di dati;

- Public Relations & Public Affairs, che si occupa di relazioni pubbliche e affari pubblici,

- Branding & Identity, Healthcare e Specialist Communications, specializzata nel branding, nella comunicazione sanitaria e in quella specialistica.

L’azienda, che ha sedi in oltre 110 Paesi, offre servizi pubblicitari globali, nazionali e specialistici da una serie di agenzie internazionali e specializzate

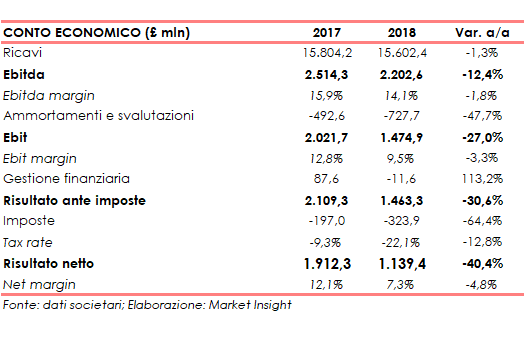

Conto Economico

L’evoluzione del conto economico può essere rappresentata dalla tabella sottostante:

L’Ebitda scende del 12,4% a gbp 2,2 miliardi (14,1% dei ricavi) rispetto ai 2,5 miliardi dell’esercizio precedente (15,9% del fatturato) per via soprattutto dell’aumento dei costi di ristrutturazione, pari a 302,3 milioni nel 2018 e a 56,8 milioni nel 2017.

L’Ebitda scende del 12,4% a gbp 2,2 miliardi (14,1% dei ricavi) rispetto ai 2,5 miliardi dell’esercizio precedente (15,9% del fatturato) per via soprattutto dell’aumento dei costi di ristrutturazione, pari a 302,3 milioni nel 2018 e a 56,8 milioni nel 2017.

Maggiore è stato il calo dell’Ebit (-27,0%) a causa sia dell’andamento dell’Ebitda sia dell’aumento degli ammortamenti e svalutazioni da 492,6 milioni a 727,7 milioni, conseguenti alla crescita dell’impairment sugli avviamenti (dai 27,1 milioni del 2017 ai 183,9 milioni del 2018).

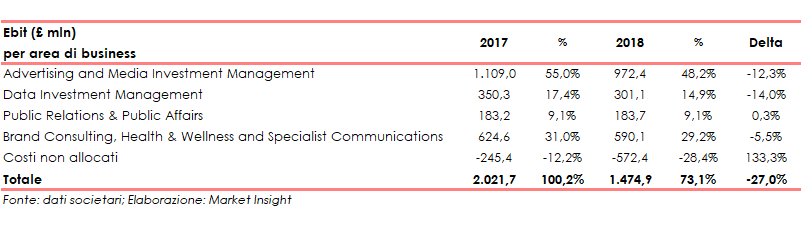

Più in dettaglio le dinamiche settoriali che hanno portato alla suddetta contrazione dell’Ebit sono riassunte nella tabella sottostante:

Infine, dopo oneri fiscali per 323,9 milioni (197,0 milioni nel 2017), il risultato netto si è attestato a 1,1 miliardi (7,3% dei ricavi) in calo del 40,4% rispetto agli 1,9 miliardi del 2017 (12,1% del fatturato).

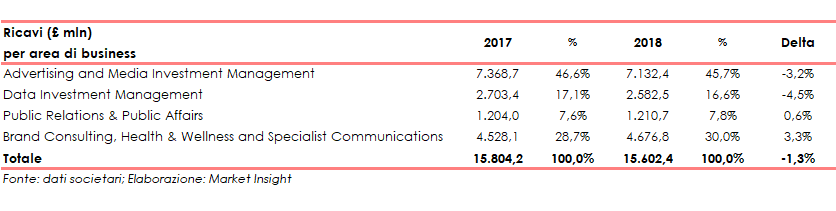

Breakdown ricavi

Nell’esercizio 2018, il fatturato di WPP è sceso delll’1,3% a/a a gbp 15,6 miliardi a causa soprattutto dell’andamento del mercato pubblicitario in varie regioni in cui il Gruppo opera.

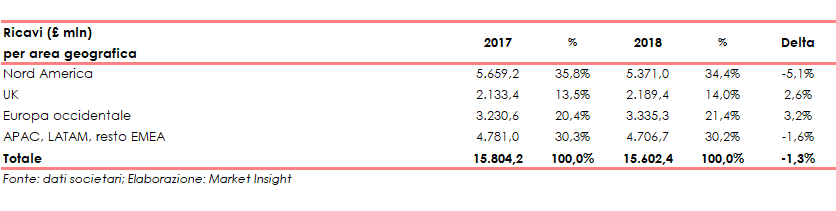

Da un punto di vista geografico, il Nord America è il primo mercato con il 34,4% dei ricavi a 5,4 miliardi (-5,1% a cambi correnti e -1,9% a cambi costanti), seguito dall’Europa occidentale con il 21,4% a 3,3 miliardi (+3,2% a/a) e dallo Uk con il 14,0% a 2,2 miliardi (+2,6% a/a). Il resto del mondo, con 4,7 miliardi (+0,5% a/a) incide per il 30,2% sul totale del fatturato.

Da un punto di vista geografico, il Nord America è il primo mercato con il 34,4% dei ricavi a 5,4 miliardi (-5,1% a cambi correnti e -1,9% a cambi costanti), seguito dall’Europa occidentale con il 21,4% a 3,3 miliardi (+3,2% a/a) e dallo Uk con il 14,0% a 2,2 miliardi (+2,6% a/a). Il resto del mondo, con 4,7 miliardi (+0,5% a/a) incide per il 30,2% sul totale del fatturato.

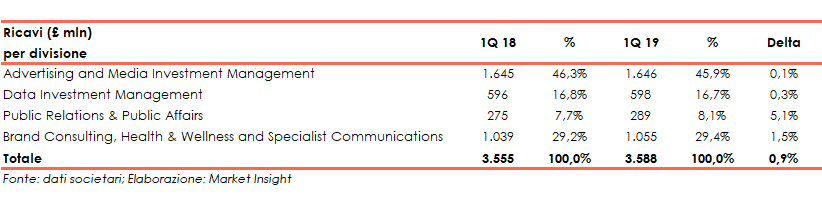

Nel primo trimestre 2019 i ricavi di WPP sono stati pari a gbp 3,59 miliardi, in aumento dello 0,9% rispetto ai 3,56 miliardi del Q1 2018 grazie soprattutto al segmento Public Relations & Public Affairs la cui performance passa da 275 milioni a 289 milioni (+5,1%) e al settore Brand Consulting, Health & Wellness and Specialist che cresce da 1,04 miliardi a 1,06 miliardi (+1,5%).

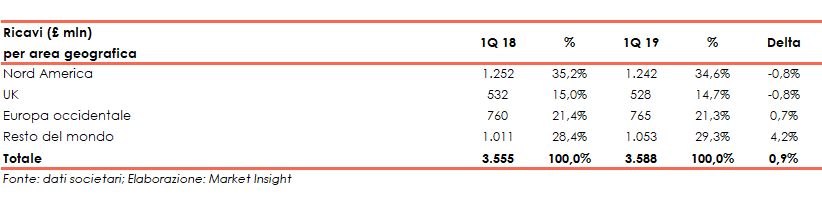

Da un punto di vista geografico il Nord America rappresenta il primo mercato per il Gruppo con il 34,6% dei ricavi (35,2% del Q1 2018), l’Europa Occidentale il secondo con il 21,3% (21,4% nel Q1 2018) e lo Uk il terzo, con il 14,7% del fatturato consolidato (15,0% nel Q1 2018).

Stato Patrimoniale

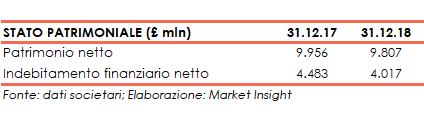

La struttura finanziaria consolidata vede un patrimonio netto che passa dai gbp 10,0 miliardi 31 dicembre 2017 (con un ratio total asset/ equity pari a 3,38x) ai 9,8 miliardi del 31 dicembre 2018 (con un ratio total asset/ equity pari a 3,45x).

L’indebitamento finanziario netto al 31 dicembre 2018 era pari a gbp 4,0 miliardi, in calo rispetto ai 4,5 miliardi del 31 dicembre 2017, con la componente a breve della pfn positiva per 1,6 miliardi (positiva per 1,8 miliardi a fine 2017).

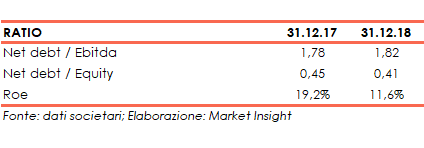

La riduzione dell’indebitamento finanziario netto permette al rapporto net debt / Equity di scendere dallo 0,45x allo 0,41x ma non è sufficiente a far migliorare il ratio Net debt / Ebitda che invece aumenta dall’1,78x all’1,82x a causa della contrazione dell’Ebitda.

Infine, il calo dell’utile netto determina la diminuzione del roe dal 19,2% all’11,6%.

Flussi di cassa

I flussi di cassa operativi nel 2018 sono stati pari a gbp 1,7 miliardi a cui si aggiungono 184,5 milioni provenienti dall’attività di investimento / cessione di asset.

Il free cash flow così determinato di circa 1,9 miliardi è stato utilizzato per 851 milioni nella distribuzione di dividendi e per 207 milioni nel riacquisto di azioni proprie.

Strategia

La strategia presentata a fine 2018 si basa sulla crescita: grazie alle azioni di ristrutturazione e i relativi risparmi il Gruppo potrà effettuare maggiori investimenti in creatività, tecnologia e professionalità.

I punti chiave della strategia del Gruppo sono:

- focus sui clienti, sviluppando una nuova visione e una offerta moderna e semplice, partendo da un portfolio clienti come Adidas, Hilton, Mars, Mondelez, T-Mobile, Volkswagen;

- semplificazione dell’organizzazione grazie a un processo di integrazione e fusione delle varie realtà dal Gruppo e la dismissione di partecipazioni non core di minoranza;

- investimenti in tecnologie (infrastrutture, app e sistemi) e nel trattamento dei dati tali da trarne vantaggi competitivi;

- investimenti in professionalità che rappresentano il mondo che cambia;

- valutazione del portafoglio per massimizzare il valore degli azionisti e rilasciare il capitale.

Queste azioni dovrebbero portare al 2021 il Gruppo ad avere ricavi organici in crescita a livello dei peers e una marginalità netta ricorrente pre-tasse superiore al 15%.

Outlook

Per l’esercizio in corso i management si attende:

- ricavi in diminuzione dell’1,5% al 2,0%, a parità di perimetro, a causa della perdita di alcuni clienti nell’ultima parte del 2018.

- margine operativo è visto in calo dell1,6% a cambi costanti.

Previsione degli analisti

Per il 2019 e per i prossimi anni gli analisti prevedono il seguente trend dei ricambi e dei risultati:

I ricavi al 2022 sono attesi a 16,2 miliardi, equivalente ad un cagr dell’1,0% rispetto ai 15,6 miliardi dell’esercizio 2018.

Sempre al 2022 l’Ebitda dovrebbe attestarsi a 2,3 miliardi (14,3% dei ricavi) in aumento ad un cagr dell’1,2% rispetto ai 2,2 miliardi del 2018 (9,4% del fatturato).

Infine, l’Ebit 2022 è previsto a 2,0 miliardi (12,4% dei ricavi), in progresso del 9,3% annuo rispetto agli 1,9 miliardi del 2018 (12,6% del fatturato).

In base ai dati raccolti da Bloomberg, le view degli analisti sull’azione ordinaria possono essere raggruppate in 13 “buy”, 11 “hold” e 3 “sell”.

Il target price medio è visto a pence 1.092,73 ovvero il 16,4% superiore ai valori attuali.

Borsa

Nel 2018 è proseguito il trend discendente iniziato a marzo 2017, quando l’azione ordinaria era arrivata a scambiare sopra i 1.900 pence.

Dopo la chiusura del 25 ottobre 2018 a pence 910,8 (-13,75% rispetto alla seduta precedente a causa della pubblicazione della trimestrale), il titolo è entrato in un canale orizzontale tra i pence 800 e.pence 900 prima di iniziare un movimento ascendente che, dopo aver testato varie volte la soglia dei pence 1.000, l’ha portato a scambiare sui valori attuali sui pence 950.

Poiché l’azione ha chiuso il 2018 a pence 846,6, la performance annuale è stata del +10,9%, sostanzialmente in linea con l’11,5% messo a segno dall’indice di riferimento FTSE 100.