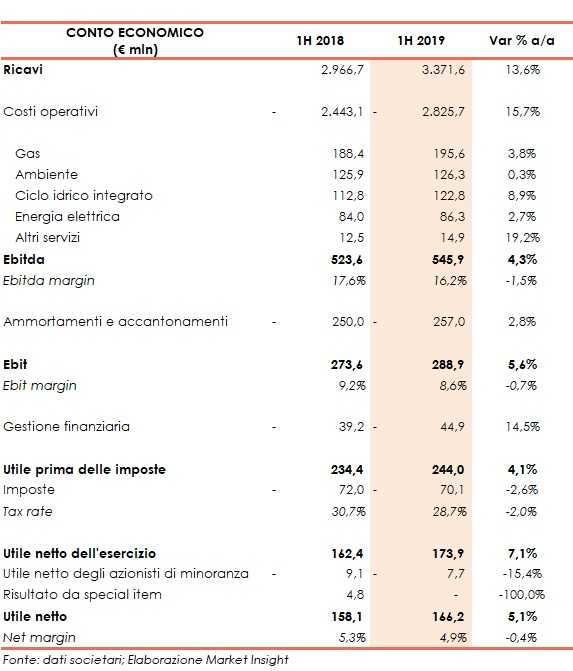

Nei primi sei mesi del 2019 il gruppo Hera ha conseguito ricavi in crescita a doppia cifra su base annua del 13,6% a 3.372 milioni.

Un andamento che ha beneficiato del maggior fatturato derivante dalle attività di trading, dei maggiori ricavi e volumi relativi alla vendita di gas ed energia elettrica, oltre che dei maggiori ricavi nella produzione di energia elettrica e nel trattamento rifiuti.

L’Ebitda è salito del 4,3% a 546 milioni, grazie al contributo di tutte le aree di attività del gruppo, in particolare ciclo idrico e gas.

Nel dettaglio, l’Ebitda del business ciclo idrico è cresciuto dell’8,9% a 123 milioni (il 22,5% dell’Ebitda complessivo) prevalentemente per effetto dei maggiori ricavi da somministrazione e allacciamento e delle efficienze operative.

L’Ebitda del settore gas (servizi di distribuzione e vendita gas metano, teleriscaldamento e gestione calore) è salito del 3,8% a 196 milioni (il 35,8% dell’Ebitda totale), grazie ai maggiori volumi venduti, allo sviluppo del perimetro attività e ai maggiori margini nel servizio default e fornitura di ultima istanza.

La dinamica dell’Ebitda si amplifica a livello di Ebit, che migliora del 5,6% a 289 milioni, dopo la contabilizzazione di ammortamenti e accantonamenti, incrementati solo del 2,8% a 257 milioni.

La gestione finanziaria si appesantisce del 14,5% a 44,9 milioni, in conseguenza di minori proventi straordinari, dei minori utili da società collegate e jv, nonché dell’applicazione dell’IFRS16 sui leasing operativi.

Il conto economico si chiude con un utile netto di gruppo in crescita del 5,1% a 166 milioni. Ricordiamo che l’utile del primo semestre 2018 incorporava effetti straordinari, per 4,8 milioni, derivanti dalla cessione di Medea a Italgas (aprile 2018).

L’indebitamento finanziario netto al 30 giugno 2019 si esprime in 2.685 milioni, in aumento di 100 milioni rispetto al valore di fine dicembre 2018 a seguito dell’applicazione dell’IFRS16, si conferma sostanzialmente stabile grazie a una generazione di cassa che ha finanziato gli investimenti e il pagamento dei dividendi annuali.

La solidità patrimoniale e finanziaria del gruppo è confermata dal rapporto PFN/EBITDA, che nel primo semestre 2019 si attesta a 2,55x, in miglioramento rispetto al 2,62x al 30 giugno 2018, e dagli indici di redditività ROE e ROI, pari rispettivamente a 10,2% a 9,5%.

Nel periodo in esame gli investimenti operativi, al lordo dei contributi in conto capitale, ammontano a 214,6 milioni (+16,8% su base annua) e si riferiscono principalmente a interventi su impianti, reti e infrastrutture, a cui si aggiungono gli adeguamenti normativi che riguardano soprattutto la distribuzione gas per la sostituzione massiva dei contatori e l’ambito depurativo e fognario.