Il Consiglio di amministrazione di Reno De Medici ha approvato ieri i risultati del primo semestre 2019, chiuso con ricavi in crescita del 17,6% a 362,2 milioni rispetto ai 307,9 milioni del pari periodo 2018.

L’aumento del fatturato è ascrivibile al diverso perimetro di consolidamento conseguente all’ingresso, a partire da ottobre 2018, della società Barcelona Cartonboard, con un contributo a livello di fatturato di 67 milioni.

Al netto della variazione del perimetro, i ricavi di vendita si sono attestati a 295,2 milioni, in calo di 12,6 milioni rispetto al primo semestre 2018 complice sia una domanda più debole che una riduzione dei prezzi di vendita.

Nello specifico, il segmento WLC (84% del fatturato complessivo) ha segnato un calo della domanda dell’1%, leggermente superiore rispetto al calo generalizzato dello 0,7% registrato dal mercato. Il segmento FBB (16% del fatturato complessivo) ha invece registrato una contrazione del 7,9% rispetto al -4,6% del mercato.

A livello di gestione operativa, l’Ebitda è aumentato del 4% a 38,9 milioni, con un’incidenza sui ricavi scesa al 10,7% (-140 punti base) principalmente per effetto della minore marginalità operativa di Barcelona Cartonboard, il cui piano di integrazione è alle prime fasi.

L’Ebit, invece ha segnato un -6% a 24,5 milioni con un ros diminuito al 6,8% (-170 punti base), complici i maggiori ammortamenti di Barcelona Cartonboard.

Il semestre si è chiuso con un calo dell’utile netto del 21,4% a 16,7 milioni, per effetto della debole performance operativa e dell’incremento degli oneri finanziari netti, più che raddoppiati da 1,1 a 2,3 milioni.

Da sottolineare inoltre che il risultato del primo semestre 2018 aveva beneficiato di 3,2 milioni di proventi da partecipazioni derivanti dalla valutazione al fair value di PAC Service.

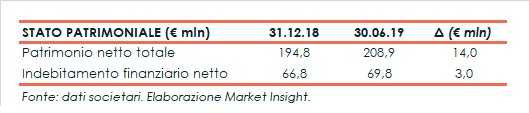

Al 30 giugno 2019, l’indebitamento finanziario netto del gruppo si è attestato a 69,8 milioni, in aumento di 3 milioni rispetto al dato di fine dicembre 2018.

Tale peggioramento è dovuto per 12,7 milioni al già richiamato IFRS 16, al netto del quale la PFN risulterebbe migliorata di 9,7 milioni rispetto a dicembre 2018.

Il cash-flow netto operativo è stato positivo per 22,5 milioni, nonostante l’aumento del capitale circolante per effetto del pagamento annuale dei bonus clienti e dipendenti e dell’incremento del livello magazzini materie prime e prodotti finiti. Inoltre a maggio la società ha pagato dividendi per 2,6 milioni ed effettuato investimenti per 9,8 milioni.

Con riguardo alla possibile evoluzione della gestione, persistono i medesimi elementi di incertezza che hanno caratterizzato la prima metà del 2019 tra cui rientrano l’effetto Brexit e i rapporti Cina-Usa che non consentono di formulare stime nel medio termine.

In entrambi i settori in cui opera il gruppo, WLC e FBB, l’outlook a breve termine rimane tuttavia stabile rispetto al trimestre precedente. A fronte di una certa debolezza della domanda e dei prezzi di vendita, la dinamica dei prezzi delle materie prime e dei costi dell’energia dovrebbe consentire di mitigare le debolezze di mercato e mantenere così aspettative positive in termini di redditività.