La Consob ha chiesto si commissari di Carige alcuni chiarimenti riguardo gli impatti e le condizioni relative all’operazione di rafforzamento patrimoniale che l’assemblea straordinaria della banca genovese sarà chiamata ad approvare domani 20 settembre.

La Consob, lo scorso 12 settembre, ha chiesto a Carige di pubblicare alcune informazioni integrative relative all’operazione di rafforzamento patrimoniale che dovrà essere approvata dai soci il prossimo 20 settembre.

Nel dettaglio, i quesiti dell’organo di vigilanza in primo luogo si rivolgono direttamente ai commissari straordinari per chiedere le loro considerazioni congruità della manovra di rafforzamento patrimoniale, anche alla luce dell’andamento della gestione del gruppo Carige registrato successivamente al 30 giugno 2019.

Il secondo quesito riguarda la redazione di prospetti pro-forma per valutare l’impatto delle operazioni allo studio. Da una parte l’aumento di capitale e l’emissione delle obbligazioni T2, dall’altra la manovra di de-risking.

Inoltre, la Consob ha chiesto un’analisi dettagliata di eventuali clausole relative agli accordi straordinari con il gruppo Apollo per la vicenda Amissima, con Credito Fondiario per il contratto di servicing e con la Sga per la prestazione di garanzie.

Infine, la Consob ha richiesto le condizioni relative all’impegno del Fitd.

La congruità della manovra secondo i commissari

“Tale manovra di rafforzamento patrimoniale, di cui ad oggi si conferma il contenuto, rappresenta elemento fondamentale della valutazione dei commissari in merito all’esistenza del presupposto della continuità aziendale”.

Fatta questa premessa in cui si ribadisce l’essenzialità dell’operazione per la sopravvivenza di Carige, i commissari sottolineano come “il dimensionamento dell’aumento di capitale è stato determinato in funzione del ripristino dei requisiti patrimoniali, imposti dall’Autorità di Vigilanza, tenuto conto anche del piano di de-risking”.

I commissari confermano la congruità dell’ammontare anche alla luce degli eventi successivi al 30 giugno.

Gli impatti patrimoniali dell’aumento di capitale, dell’emissione dei T2 e del de-risking

L’aumento di liquidità derivante dall’aumento di capitale sarà di 386,8 milioni, tenuto conto che l’aumento complessivo di 700 milioni verrà sottoscritto per 313,2 milioni mediante compensazione con il credito derivante dalle obbligazioni subordinate denominate “Banca Carige S.p.A. 2018-2028 Tasso Fisso Tier II”.

L’effettivo aumento di liquidità risulta solo pari a 382,9 milioni, tenuto conto di stimati oneri da sostenere per lo stesso in misura pari a circa 3,8 milioni.

La conversione del citato bond comporterà una riduzione dei titoli in circolazione per un ammontare per 313,2 milioni e una riduzione degli interessi passivi maturati nel 1° semestre per 25 milioni, con correlato effetto positivo sulla gestione economica e finanziaria.

L’emissione delle obbligazioni Tier2 comporterà un aumento dei titoli in circolazione per un ammontare di 200 milioni e un incremento degli interessi passivi sul prestito obbligazionario Tier2 (pari al tasso fisso nominale dell’8,25%), maturati nel 1° semestre, per 8,2 milioni.

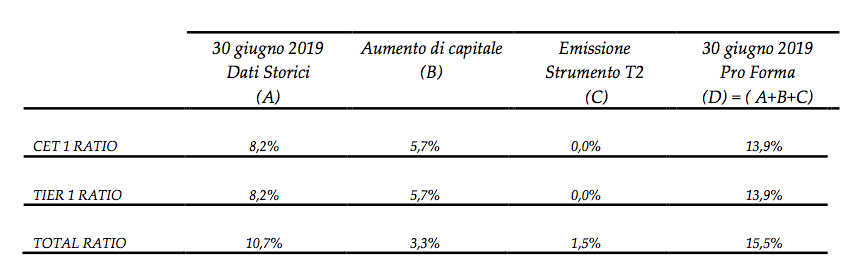

Nella tabella seguente si riportano gli effetti sugli indicatori patrimoniali del rafforzamento patrimoniale.

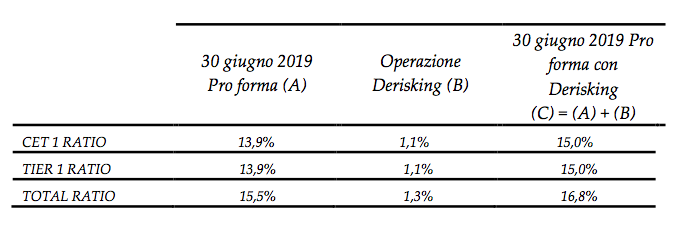

Nella tabella seguente si riportano gli effetti sugli indicatori patrimoniali dell’operazione di de-risking.

Le clausole che riguardano gli accordi commerciali e transattivi che influenzano il rafforzamento patrimoniale o le conseguenze di quest’ultimo sugli accordi stessi

- Accordo Amissima. L’accordo tra Carige e Apollo in riferimento alla vicenda Amissima non è in realtà ancora stato sottoscritto in attesa delle decisioni dell’assemblea, senza però che vi sia un vincolo alla firma legato alla realizzazione dell’operazione. Tale accordo, che ha anche natura transattiva sulle vicende giudiziarie tra i due gruppi, prevede che non vi sia più alcuna penale a carico di Carige per il mancato raggiungimento degli obiettivi di vendita di polizze per gli anni 2019 e 2020. Per cui non sono stati accantonati fondi nei conti della semestrale 2019. L’ammontare del fondo relativo ai rischi verso il gruppo Apollo ammonta a 23,6 milioni.

- Accordo Credito Fondiario. Il conto economico del primo semestre 2019 incorpora un accantonamento di 25 milioni, corrispondente all’importo dell’indennizzo indicato nel contratto di servicing stipulato nel maggio 2018 con il Credito Fondiario alla luce della prospettiva che i crediti ora in gestione al medesimo Credito Fondiario vengano ceduti alla Sga.

- Accordo High Risk Exposures. La Sga ha presentato a Banca Carige un’offerta vincolante per la copertura su una porzione di c.d. “seconde perdite”, junior e mezzanine, derivanti da rettifiche di valore su un portafoglio di crediti in bonis c.d. high risk. L’offerta vincolante ha scadenza sino al 30 settembre 2019. Qualora entro tale data l’assemblea degli azionisti di Carige non approvi l’operazione di aumento di capitale, l’offerta cesserà di avere effetti.

La sottoscrizione dei tre accordi sopra menzionati, nonché dell’operazione di de-risking, rappresentano una condizione sospensiva rispetto all’obbligo del FItd, dello Svi e di CCB di sottoscrivere ed eseguire l’aumento di capitale.

Le condizioni relative all’impegno del Fitd

Viene precisato che non vi sono condizioni connesse all’impegno assunto dal Fondo Interbancario di Tutela dei Depositi di garantire la sottoscrizione della tranche riservata agli attuali azionisti di Carige.