Vivendi è un player a livello mondiale nel settore dei media, con un business model che consiste nella scoperta e nello sviluppo dei talenti nel mondo della musica e, più in generale, nell’ambito dello spettacolo. Strategico per il gruppo è anche lo sviluppo internazionale di Canal + e in questa ottica si inserisce l’acquisizione dell’operatore pay-tv paneuropeo M7. I ricavi del Gruppo nei primi sei mesi dell’esercizio 2019 sono aumentati del 13,5% da 6,5 miliardi a 7,4 miliardi grazie soprattutto alla performance di Universal Music Group, in progresso del 24,0% da 2,6 miliardi a 3,3 miliardi. L’Ebitda è risultato in aumento del 32,5% a/a da 542 milioni a 718 milioni, mentre l’Ebit è cresciuto del 31,1% da 492 milioni a 645 milioni. Infine, l’utile netto è passato dai 182 milioni dei primi sei mesi del 2018 ai 530 milioni del primo semestre 2019.

Vivendi SA è una società con sede in Francia che opera nel settore dei media in diversi segmenti di cui i principali sono:

- Universal Music Group, impegnato nella vendita di musica registrata, nel publishing, ovvero nella valorizzazione dei diritti derivanti dalla pubblicazione di musica prodotta dal Gruppo (es. pubblicità, film), nonché nel merchandising;

- Canal + Group, focalizzato nella diffusione di canali televisivi a pagamento e free on air in Francia e all’estero e comprende anche le attività di Studio Channel;

- Havas Group, consolidato nel luglio 2017 e specializzato nell’ambito della pubblicità;

- Gameloft che offre la creazione e la pubblicazione di videogiochi scaricabili;

- Editis, secondo gruppo editoriale in lingua francese che comprende circa 50 case editrici nei campi della fiction, libri per bambini, saggistica, libri illustrati, ecc.

Completano l’offerta del Gruppo i seguenti business:

- Vivendi Village che raggruppa le attività nel campo dell’intrattenimento dal vivo (organizzazione di eventi sportivi e live), dello sviluppo dei brand in franchising e della vendita di biglietti

- Nuove iniziative, che comprendono le attività di Dailymotion, Vivendi Content, Canal Factory e Group Vivendi Africa.

Il Gruppo detiene inoltre delle partecipazioni in Telecom Italia, Mediaset e Banijay Group Holding.

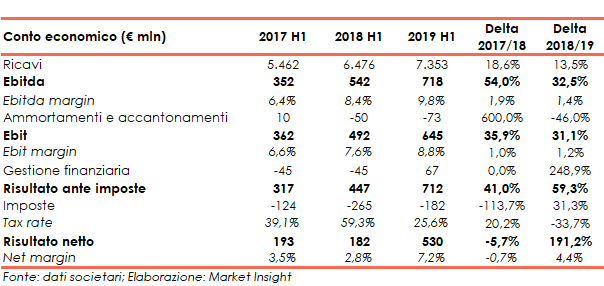

CONTO ECONOMICO

Nel primo semestre del 2019 è proseguito il trend di crescita a doppia cifra (+13,5% a/a a eur 7,4 miliardi) che già aveva caratterizzato il primo semestre 2018 (+18,6% a/a a 6,5 miliardi).

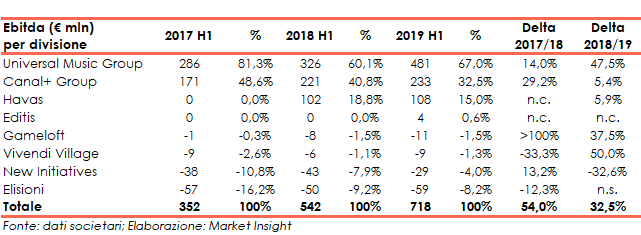

L’Ebitda è stato di 718 milioni (9,8% dei ricavi) in aumento del 32,5% rispetto ai 542 milioni del primo semestre 2018 (8,4% del fatturato) grazie a UMG che ha registrato un progresso del 47,5% da 326 milioni a 481 milioni.

In crescita del 5,4% anche l’Ebitda di Canal+, grazie ai minori oneri di ristrutturazione rispetto ai primi sei medi dell’anno precedente.

L’Ebit si è attestato a 645 milioni (8,8% dei ricavi) in aumento anch’esso del 31,1% rispetto ai 492 milioni di primi sei mesi del 2108 (7,6% del fatturato) grazie alla sopracitata evoluzione dell’Ebitda.

Infine, il risultato netto del semestre è pari a 530 milioni (7,2% dei ricavi) in progresso rispetto ai 182 milioni dell’analogo periodo del 2018 (2,8% del fatturato) grazie anche al risultato della gestione finanziaria (da -45 milioni a +47 milioni) e alla riduzione del carico fiscale (da 265 milioni a 182 milioni).

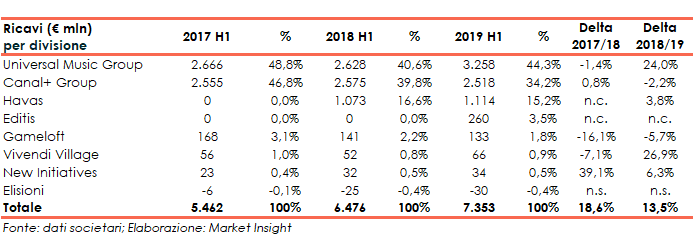

BREAKDOWN RICAVI

Il semestre chiuso il 30 giugno 2019 ha visto un fatturato in crescita del 13,5% da 6,5 miliardi a 7,4 miliardi grazie soprattutto al +24,0% di UMG (da 2,6 miliardi a 3,3 miliardi, derivante dallo sviluppo del business streaming, sottoscrizioni, publishing e merchandising) e al consolidamento di Editis per 260 milioni.

Al contrario il fatturato di Canal+ è sceso del 2,2% a 2,5 miliardi a causa della minor numero di abbonati in Francia, parzialmente compensato dalla crescita a livello internazionale.

Da un punto di vista geografico, il fatturato è cresciuto in tutte le aree in cui il Gruppo opera: la Francia è aumentata del 7,8% a 2,4 miliardi (32,6% del totale), il resto dell’Europa del 20,4% a 1,8 miliardi (24,1% del totale), le Americhe del 13,3% a 2,1 miliardi (29,0% del totale) l’Asia & Oceania del 18,6% a 715 milioni (9,7% del totale) mentre l’Africa è progredita del 13,2% a 334 milioni (4,5% del totale).

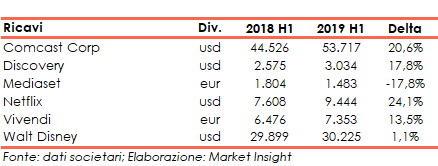

CONFRONTO CON I COMPETITORS

Nel primo semestre del 2019 Netflix ha registrato una crescita dei ricavi del 24,1% a/a a usd 9,4 miliardi, Comcast ha segnato un aumento del 20,6% a usd 53,7 miliardi, Discovery un +17,8% a usd 3,0 miliardi e Walt Disney un + 1,1% a 30,2 miliardi. In Europa, Mediaset ha segnato un -17,8% a eur 1,5 miliardi, a causa della ristrutturazione del business verso aree più redditizie.

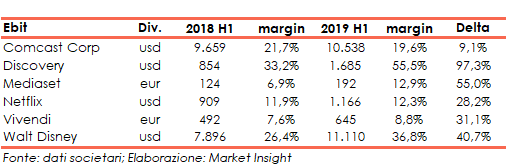

Relativamente all’Ebit, Discovery ha realizzato un +97,3% a usd 1,7 miliardi, Mediaset un +55,0% a eur 192 milioni, Walt Disney un +40,7% a usd 11,1 miliardi, Netflix un +28,2% a usd 1,1 miliardi e Comcast un +9,1% a usd 10,5 miliardi.

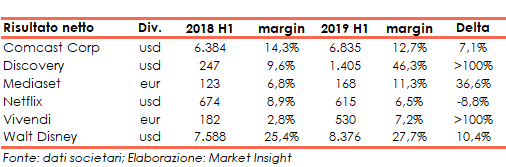

Sempre nei primi sei mesi del 2019, Discovery ha più che raddoppiato gli utili passando da usd 247 milioni a 1,4 miliardi, mentre Mediaset ha registrato un aumento del risultato netto del 36,6% a eur 168 milioni, Walt Disney ha visto una crescita del medesimo del 10,4% a usd 8,4 miliardi e Comcast ha realizzato un + 7,1% della bottom line a usd 6,8 miliardi. In controtendenza Netflix, il cui utile netto è calato dell’8,8% a usd 615 milioni.

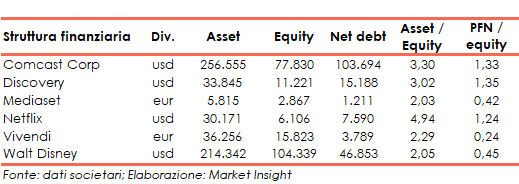

Da un punto di vista finanziario, alla fine del primo semestre, Walt Disney disponeva di un patrimonio netto di usd 104 miliardi (ratio Total asset / equiy del 2,05x), Comcast di usd 77,8 miliardi (3,30x), Discovery di usd 11,2 miliardi (3,02x), Netflix di usd 6,1 miliardi (4,94x) e Mediaset di eur 2,9 miliardi (2,03x).

STATO PATRIMONIALE

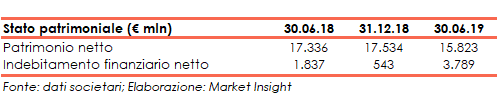

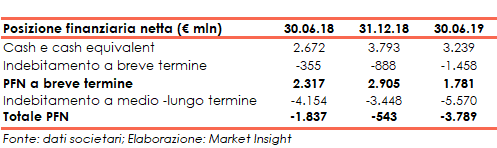

La struttura finanziaria vede il patrimonio netto passare dai 17,5 miliardi del 31 dicembre 2018 (con ratio Total Asset / Equity dell’1,95x) ai 15,8 miliardi del 30 giugno 2019 (con ratio Total Asset / Equity del 2,29x).

Nel periodo considerato, anche l’indebitamento finanziario netto ha registrato un aumento dai 543 milioni di fine 2018 ai 3,8 miliardi del 30 giugno, con la componente a breve della pfn che è diminuita passando da un saldo positivo di 2,9 miliardi a uno, sempre positivo, di 1,8 miliardi a causa della riduzione della cassa (da 3,8 miliardi a 3,2 miliardi) e dell’aumento dell’indebitamento a breve (da 888 milioni a 1,5 miliardi).

FLUSSI DI CASSA

I cash flows operativi nel primo semestre 2019 sono stati negativi per 8 milioni in quanto la cassa generata dai business pari a 965 milioni è stata principalmente assorbita per 272 da investimenti in contenuti, per 351 milioni dalle tasse e per 350 dalla variazione del capitale circolante netto.

Ulteriori uscite per 910 milioni sono state originate dall’attività di investimento netta, risultante di un capex di 192 milioni e di acquisizioni per 881 milioni parzialmente coperti da una variazione di asset finanziari che h generato introiti netti per 151 milioni.

Infine, l’attività di finanziamento ha apportato risorse finanziarie nette di 364 composte principalmente da 2,1 miliardi di finanziamenti MLT destinati per 947 milioni all’acquisto di azioni proprie e per 636 milioni alla distribuzione di dividendi.

STRATEGIA

I driver di creazione del valore di Vivendi sono di seguito elencati

- scoperta dei talenti: capacità di identificare persone di talento che miglioreranno l’originalità e la qualità dei contenuti e dei servizi del Gruppo nell’ambito della musica, dei contenuti audiovisivi, film e videogiochi;

- sviluppo globale dei talenti, grazie al supporto artistico e mediatico da parte di team, con accesso alle infrastrutture del gruppo quali gli studi di registrazione, alle sedi per spettacoli dal vivo e alla capacità di promuovere artisti e trasmettere il loro lavoro su scala internazionale.

- promozione del catalogo e della proprietà intellettuale: mantenere la ricchezza, la qualità e la diversità dei cataloghi di musica, film e videogiochi è un fondamento strategico per soddisfare le aspettative degli utenti locali con contenuti che corrispondono alla loro sensibilità.

- linea editoriale attraente: capacità di mostrare sul mercato un’offerta varia, di qualità e competitiva grazie alla produzione di contenuti ambiziosi e diversi nonché all’introduzione di nuove forme di intrattenimento.

Oltre allo sviluppo del business secondo il suddetto business model, il Gruppo è anche impegnato nei seguenti progetti:

- ristrutturazione e crescita internazionale di Canal +

- vendita di una quota fin o al 50% di UMG.

OUTLOOK

Nell’annual report 2018 il management si è dichiarato fiducioso nell’evoluzione delle sue principali attività per l’anno in corso.

Canal +, dopo una forte crescita della sua redditività nel 2018, continuerà nei suoi sforzi di miglioramento e la sua redditività per il 2019 dovrebbe essere migliore rispetto a quella dell’anno precedente.

Infine, in merito all’apertura del capitale azionario di UMG per l’acquisizione di una partecipazione di minoranza da parte di uno o più investitori, l’operazione sta procedendo con la partecipazione dei team di gestione di UMG e sono già stati stabiliti vari contatti con potenziali partner strategici.

PUNTI DI FORZA

Forte expertise nell’ambito dei media

Dimensioni: Vivendi è il primo player europeo in termini di dimensioni (total asset) e patrimonio netto

Struttura finanziaria, con il ratio Equity / PFN e Total Asset /Equity nella best practice del settore

Risultati economici: utili triplicati nel primo semestre 2019

PUNTI DI DEBOLEZZA

Flussi di cassi: nel primo semestre del 2019 i medesimi sono stati negativi

Marginalità: il net margin rimane tra i più bassi del settore

OPPORTUNITA’

Andamento del settore, mediamente con tassi di crescita dei ricavi e dei risultati in doppia cifra

Evoluzione del settore gaming su piattaforme cloud

Sviluppo internazionale del proprio portafoglio prodotti

MINACCE

Evoluzione del processo dio vendita del 50% di UMG

Azioni della concorrenza, sia tecnologiche che commerciali, anche in relazione ai nuovi mezzi di diffusione dei contenuti (streaming)

CONSENSUS

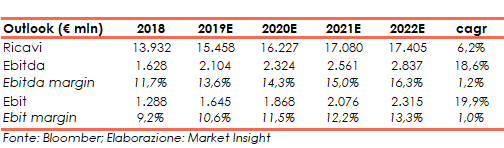

Al 2022 gli analisti si attendono ricavi a 17,4 miliardi (cagr del 6,2% rispetto ai 13,9 miliardi del 2018), l’Ebitda a 2,8 miliardi (cagr del 18,6% rispetto agli 1,6 miliardi del 2018) e l’Ebit a 2,3 miliardi (cagr del 19,9% rispetto agli 1,3 miliardi del 2018).

Anche la marginalità al 2022 è vista in espansione con un Ebitda margin in progresso dall’11,7% del 2018 al 16,3% e l’Ebit margin in crescita dal 9,2% al 13,3%.

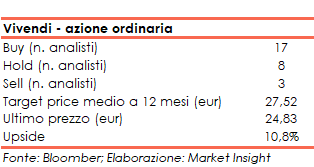

Alla luce di ciò il target price medio dell’azione ordinaria è stato stimato sugli eur 27,52 ovvero il 10,8% sopra le attuali quotazioni, con gli analisti divisi tra 17 buy, 8 hold e 3 sell.

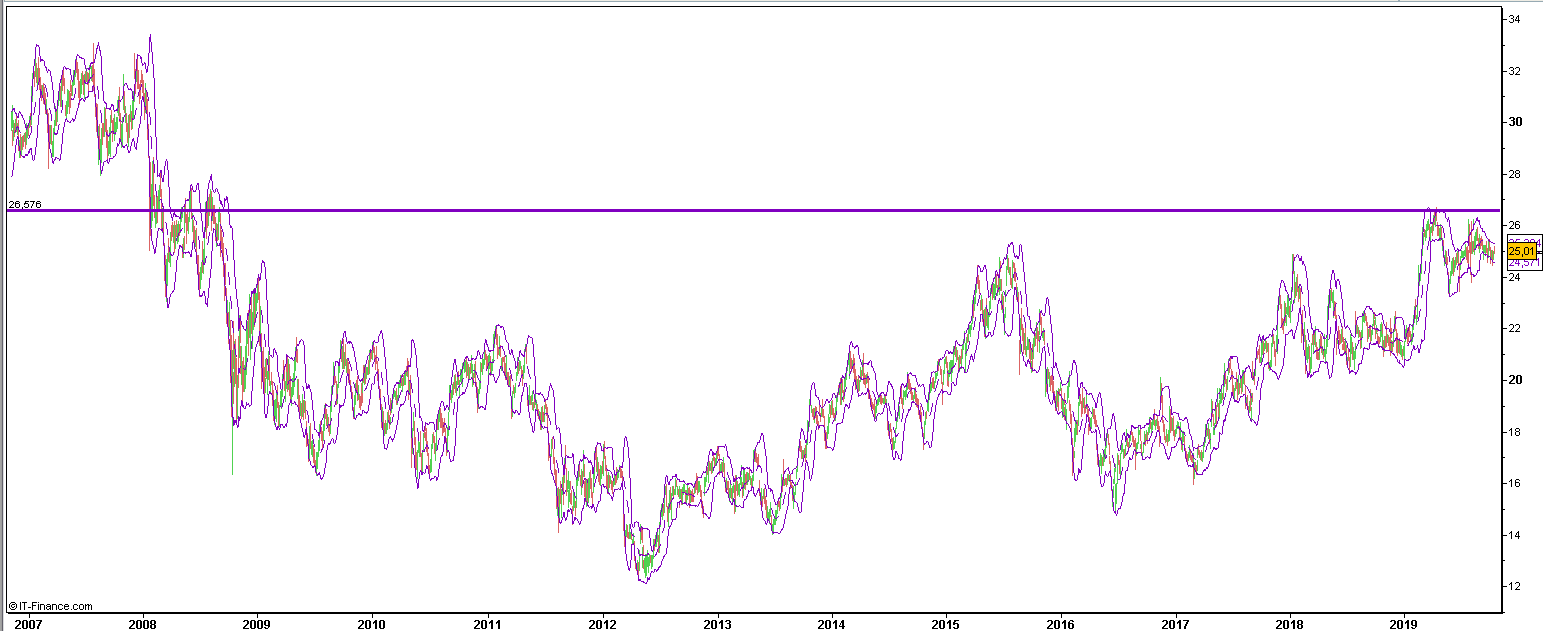

BORSA

I primi mesi del 2019 hanno visto la prosecuzione del trend ascendente iniziato a fine giugno 2016 (quando l’azione scambiava in area eur 15,2) che ha portato il titolo sui massimi da settembre 2008 in area 26,4 nella prima metà di aprile.

Quindi, dopo un inizio anno particolarmente positivo (la quotazione alla chiusura del 31 dicembre 2018 era pari a eur 21,28) è iniziata una fase di prese di beneficio che ha portato il titolo, pur tra qualche momentanea oscillazione al di sopra e al di sotto delle bande di Boellinger, sugli attuali valori.

Avendo messo a segno un +17,4% da inizio anno, l’azione ha comunque leggermente sottoperformato l’indice di riferimento Cac 40 che è salito del 19,9 per cento.