Nei primi nove mesi del 2019 BB Biotech ha riportato un utile netto di Chf 172 milioni, sostanzialmente in linea con il corrispondente periodo del 2018.

Le azioni della holding svizzera hanno registrato un rialzo del 10% in Chf e del 13,7% in euro, mentre il Nav è aumentato del 5% in Chf e dell’8,8% in euro.

Concentrando invece l’attenzione sul solo terzo trimestre 2019, periodo nel quale il settore health care nel suo complesso è passato in territorio negativo dopo una prima metà dell’anno all’insegna della crescita, BB Biotech ha registrato una perdita netta di Chf 382 milioni, a fronte di un utile netto di CHF 242 milioni del corrispondente trimestre del 2018.

Nella terza frazione del 2019 il titolo BB Biotech ha ceduto il 6,9% in Chf e il 4,7% in euro, mentre il Nav è sceso dell’11,6% in Chf e del 9,8% in euro.

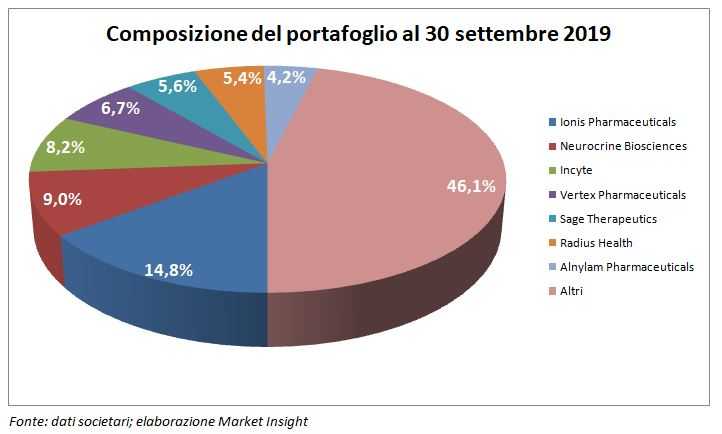

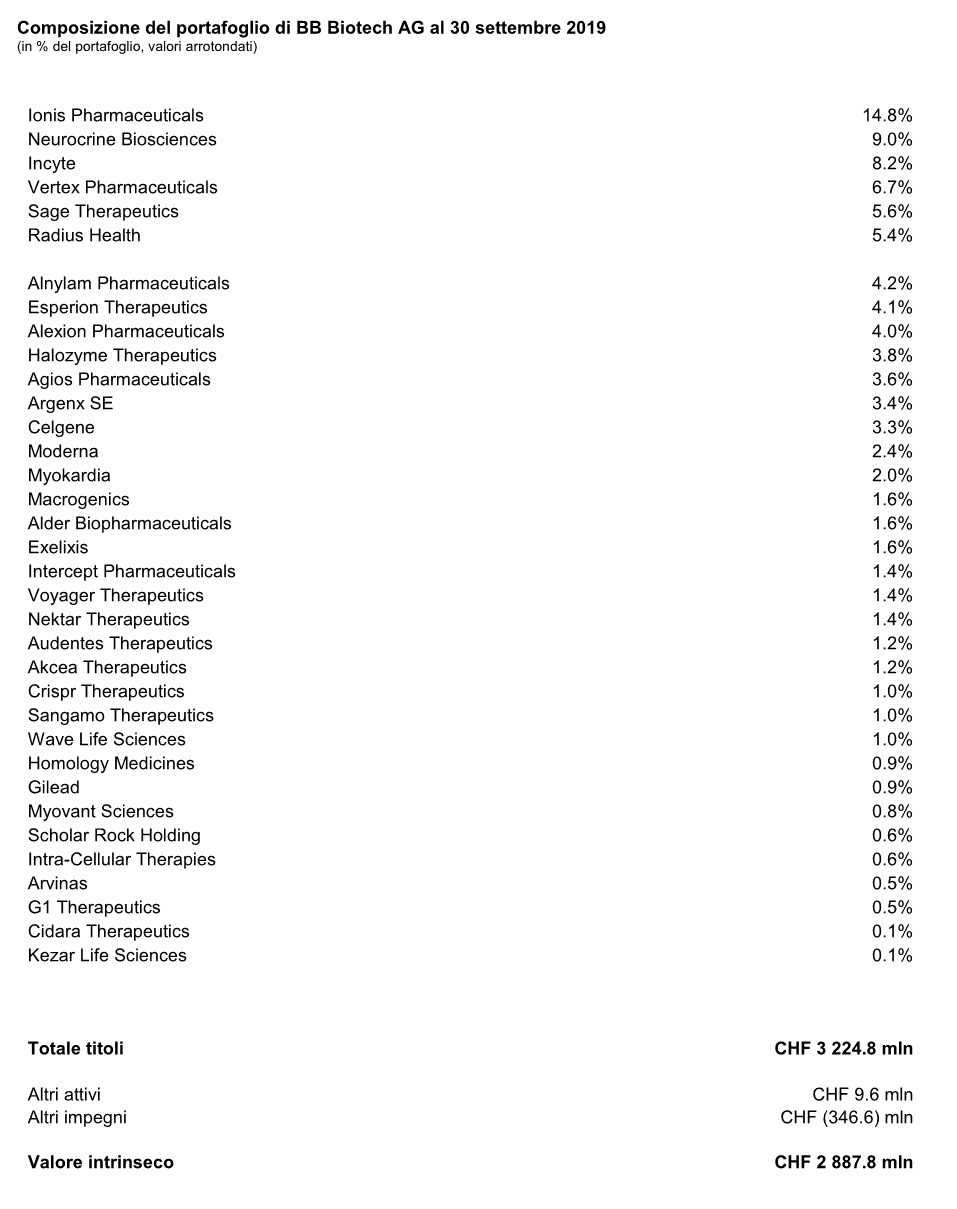

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Ionis Pharmaceuticals (14,8%), cui seguono Neurocrine Biosciences (9%), Incyte (8,2%), Vertex Pharmaceuticals (6,7%), Sage Therapeutics (5,6%), Radius Health (5,4%) e Alnylam Pharmaceuticals (4,2%).

In relazione poi alle modifiche del portafoglio la società segnala che si è in gran parte conclusa la rimodulazione dello stesso verso aziende a piccola e media capitalizzazione di nuova generazione.

Nel terzo trimestre BB Biotech ha ulteriormente ridotto le partecipazioni in Celgene, Gilead e Neurocrine approfittando di vantaggiose oscillazioni di mercato. Una parte dei proventi introitati da queste vendite è stata riallocata in una sola nuova posizione, Arvinas, e nell’incremento delle attuali partecipazioni in small e mid cap che attualmente quotano a livelli nettamente inferiori rispetto al loro fair value.

Arvinas è una società biofarmaceutica che concentra le proprie attività sullo sviluppo di innovativi principi terapeutici per la degradazione di proteine target nella terapia del cancro e di altre malattie difficilmente curabili.

Inoltre, BB Biotech ha ampliato le posizioni in Agios, Nektar e Macrogenics, tutte impegnate nel segmento dell’oncologia, nonché in Intra-Cellular e Myovant, e incrementato in misura marginale la partecipazione in Ionis, dopo che una parte di tale posizione era stata venduta nel primo trimestre a un prezzo di borsa nettamente più elevato.

Il management si attende per il quarto trimestre 2019 progressi significativi nelle pipeline di sviluppo di principi attivi delle aziende biotecnologiche, con focus su Sage, Halozyme, Myovant, Myokardia, Homology, Crispr Therapeutics e Incyte.

Inoltre, sono attese omologazioni per il preparato Lumateperone di Intra-Cellular e per Ultomiris di Alexion.

Il team di gestione degli investimenti continuerà a monitorare con attenzione gli scostamenti di valutazione tra il settore delle biotecnologie e gli altri comparti sanitari da un lato e i mercati azionari nel loro complesso dall’altro lato.

Il tutto nella consapevolezza che i decisi progressi conseguiti nel campo delle biotecnologie sul piano scientifico, medico ed economico rimangono a tutti gli effetti il pilastro portante alla base degli investimenti nell’interesse degli azionisti.

Le controversie e le decisioni sul piano politico continueranno ad avere conseguenze tangibili, soprattutto per la definizione dei prezzi dei farmaci e la rimborsabilità degli stessi. I riflettori resteranno inoltre puntati sui conflitti commerciali degli Stati Uniti, sulla corsa per le elezioni presidenziali americane del 2020 nonché sulle disposizioni normative in materia di definizione dei prezzi dei farmaci e politica sanitaria.

Infine, BB Biotech conferma il proprio approccio agli investimenti nel comparto basato sui fondamentali, l’attenzione a fattori quali innovazione, valore aggiunto per pazienti e contribuenti, e l’utilizzo di metodologie di valutazione pratiche per individuare target d’investimento con rendimenti promettenti in una prospettiva di lungo periodo.