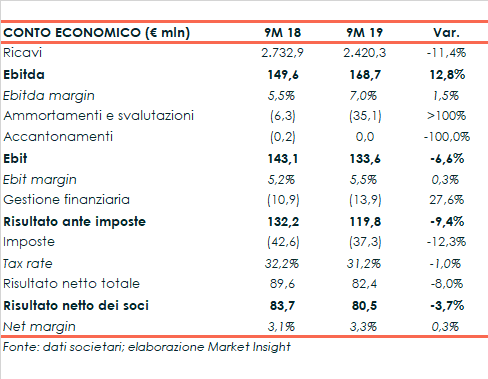

Nei primi nove mesi del 2019 Maire Tecnimont ha riportato un giro d’affari consolidato di 2.420,3 milioni, in calo dell’11,4% rispetto al pari periodo 2018, in linea con l’evoluzione dei progetti in portafoglio.

Tale dinamica riflette il raggiungimento di una fase ormai conclusiva delle principali commesse EPC degli anni passati nonché un phasing temporaneo di alcuni altri progetti.

Inoltre, i contratti di recente acquisizione riguardano prevalentemente servizi di Engineering, Procurement, Construction Management e Commissioning caratterizzati, per loro natura, da volumi più contenuti.

A livello di singoli business, la divisione Hydrocarbons ha evidenziato una diminuzione del 10,6% dei ricavi a 2.327 milioni, mentre il business Green Energy ha registrato un fatturato in calo del 28,1% a 93,8 milioni, complice la conclusione di commesse in portafoglio non ancora sostituite da nuove acquisizioni.

A fronte di un order intake di periodo pari a 1.587 milioni, il portafoglio ordini al 30 settembre ammonta a 6.063 milioni, da confrontarsi con i 7.330 milioni in essere a fine settembre 2018.

Nella gestione operativa, l’Ebitda è cresciuto del 12,8% a 168,7 milioni, con un’incidenza sul fatturato salita al 7% (+150 basis point). Al netto dell’applicazione dell’IFRS 16, l’Ebitda rettificato ammonta a 147,1 milioni.

L’Ebit è invece diminuito del 6,6% a 133,6 milioni, con un ros sostanzialmente stabile al 5,5% (+30 basis point), mentre l’Ebit rettificato (al netto del sopracitato IFRS 16) risulta pari 130,3 milioni (-8,9% a/a).

Il periodo si è chiuso con un utile netto di 82,4 milioni, di cui 80,5 milioni di competenza dei soci, complice il peggioramento della gestione finanziaria (negativa per 13,9 milioni rispetto ai 10,9 milioni del 2018) e nonostante la riduzione del tax rate (-100 basis point al 31,2%).

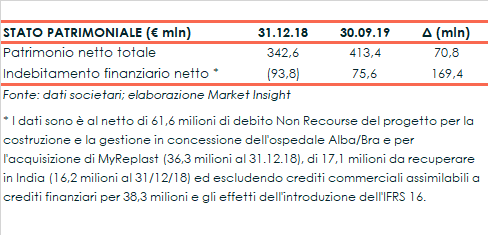

Dal lato patrimoniale l’indebitamento finanziario netto, al netto dell’applicazione dell’IFRS 16 e delle componenti indicate in nota, ammonta a 75,6 milioni rispetto alla liquidità di 93,8 milioni rilevata fine dicembre 2018.

Dal lato patrimoniale l’indebitamento finanziario netto, al netto dell’applicazione dell’IFRS 16 e delle componenti indicate in nota, ammonta a 75,6 milioni rispetto alla liquidità di 93,8 milioni rilevata fine dicembre 2018.

Infine, il management ha rivisto la guidance 2019 sui ricavi nell’intorno dei 3,4 miliardi, rispetto alla precedente indicazione di 3,8 miliardi.

Confermati invece i target dell’Ebitda (ex IFRS 16) a 210 milioni, con un margine in aumento dal 5,5 al 6,2 per cento, e della posizione finanziaria netta attesa in positivo per 80-100 milioni.