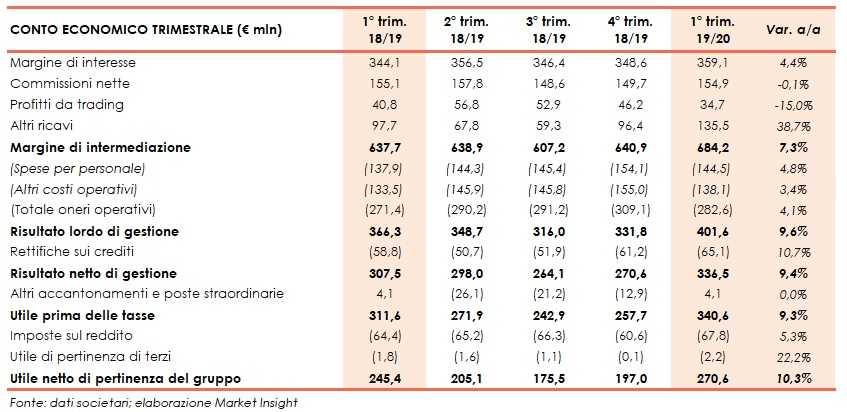

Mediobanca ha archiviato il primo trimestre dell’esercizio 2019/20 con un margine di intermediazione pari a 684,2 milioni (+7,3% a/a). Il risultato netto di gestione e l’utile netto sono saliti rispettivamente a 336,5 milioni (+9,4% rispetto al periodo di confronto) e a 270,6 milioni (+10,3% rispetto al primo trimestre 2019/20).

Nel primo trimestre 2019/20, caratterizzato da un’ampia volatilità dei tassi di mercato e dello spread, Mediobanca ha confermato la sostenibilità e distintività del modello di business, sostenuto dal forte posizionamento in attività ad elevata specializzazione e trainate da tendenze strutturali di lungo termine.

Il margine di intermediazione ha raggiunto 684,2 milioni (+7,3% a/a), grazie all’apporto positivo di specifiche aree di attività.

Il margine di interesse è salito a 359,1 milioni (+4,4% rispetto al periodo di confronto), beneficiando del buon andamento del consumer banking e del wealth management.

Le commissioni nette sono rimaste stabili a 154,9 milioni, con l’ingresso nel perimetro di Messier Maris, e la tenuta del wealth management, che hanno compensato il rallentamento del capital market e dello specialty finance.

I profitti da trading sono scesi a 34,7 milioni (-15% a/a), al cui interno l’apporto positivo dell’attività con la clientela di capital market solution è stato più che assorbito dall’andamento negativo del portafoglio proprietario.

Gli altri ricavi hanno toccato 135,5 milioni (+38,7% rispetto al periodo di confronto), in relazione soprattutto al maggiore contributo della partecipazione in Generali, che include utili non ricorrenti dalla cessione di Generali Leben.

I costi operativi sono aumentati a 282,6 milioni (+4,1% a/a), principalmente per l’ingresso di Messier Maris nel perimetro di gruppo e il rafforzamento delle strutture commerciali private, affluent e consumer. In crescita sia le spese per il personale (+4,8% su base annua a 144,5 milioni), sia gli altri costi (+3,4% a 138,1 milioni rispetto al periodo di confronto).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 401,6 milioni (+9,6% su base annua).

Dopo rettifiche su crediti aumentate a 65,1 milioni (+10,7% a/a) e riconducibili al consumer, il risultato netto di gestione si è attestato a 336,5 milioni (+9,4% rispetto al periodo di confronto).

Il periodo si è chiuso con un utile netto di 270,6 milioni (+10,3% rispetto al trimestre di confronto).

Dal lato patrimoniale, a fine settembre gli impieghi salgono a 74,3 miliardi (+4,7% rispetto al 30 giugno 2019), sostenuti dalla crescita dei crediti verso la clientela a 45 miliardi (+1,3% rispetto a fine giugno).

La raccolta aumenta a 69,1 miliardi (+4,7% rispetto al 30 giugno 2019), al cui interno quella da clientela raggiunge 22,6 miliardi (+0,6% rispetto a fine giugno).

Sul fronte della solidità patrimoniale, a fine settembre il Cet1 si fissa al 14,20% (14,09% al 30 giugno 2019).