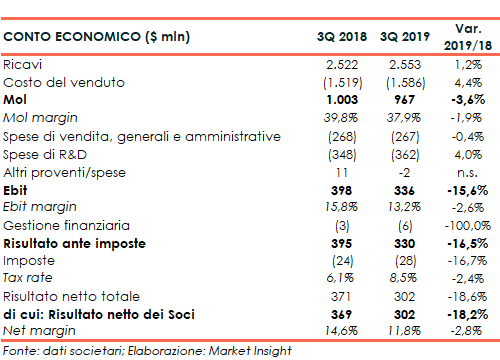

Nel terzo trimestre dell’esercizio 2019 STM ha riportato ricavi netti pari a 2,55 miliardi di dollari (+1,2% a/a), superiori al consensus degli analisti. L’Ebit si è attestato a 336 milioni (-15,6% a/a) e l’utile netto a 302 milioni (-18,2% a/a). Al 28 settembre 2019 la posizione finanziaria netta è positiva per 155 milioni.

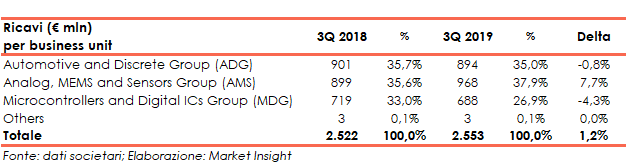

Nel terzo trimestre del 2019 il fatturato di STM è passato da 2,52 a 2,55 miliardi di dollari, principalmente grazie all’andamento del settore Analog, MEMS and Sensors Group (AMS) i cui ricavi sono aumentati su base annua del 7,7% a 968 milioni.

In flessione invece le vendite dei segmenti Automotive and Discrete Group (ADG) e Microcontrollers and Digital ICs Group (MDG), rispettivamente in diminuzione dello 0,8% a 894 milioni e del 4,3% a 688 milioni.

Su base trimestrale, invece, i ricavi netti del terzo trimestre sono cresciuti del 17,5%, meglio del valore intermedio della guidance (15,3%), grazie soprattutto ai programmi già in corso con clienti e a nuovi prodotti in un mercato che, in linea con le attese, è stato poco dinamico nel settore automotive “tradizionale” e nel settore industriale.

Come tipologia di clienti gli OEM (Original Equipment Manufacturer) hanno rappresentato il 72% (68% nel 3Q 2018) mentre la Distribuzione ha inciso per il restante 28% (32% nel 3Q 2018). Nel confronto anno su anno, le vendite a OEM sono progredite del 7,2%, mentre la Distribuzione ha fatto segnare una flessione dell’11,6 per cento.

Proseguendo con l’analisi del conto economico, il calo dei ricavi ha comportato la riduzione del Mol da 1.003 a 967 milioni (-3,6% a/a). Il margine lordo è stato del 37,9%, pari a un calo di 190 punti base anno su anno dovuto principalmente alla pressione sui prezzi e agli oneri da sottoutilizzo della capacità produttiva. In calo del 15,6% l’Ebit, da 398 milioni a 336 milioni (consensus 321 milioni), anche a causa di maggiori spese in R&D (+4% a 362 milioni).

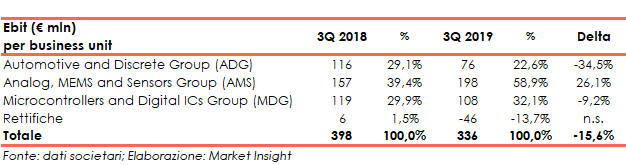

Più in dettaglio la discesa dell’Ebit è attribuibile alle performance di ADG (-34,5% da 116 a 76 milioni) e di MDG (-9,2% da 119 milioni a 108 milioni) mentre quella di AMS risulta in crescita del 26,1% da 157 milioni a 198 milioni.

Infine, l’aumento del carico fiscale (da 24 milioni a 28 milioni) e degli oneri finanziari netti (da 3 a 6 milioni) ha determinato una contrazione del 18,2% dell’utile netto di competenza dei soci, da 369 a 302 milioni (consensus utile netto 263 milioni).

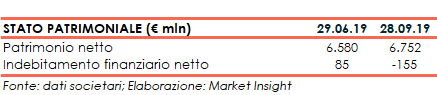

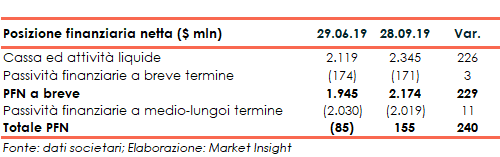

Da un punto di vista patrimoniale i mezzi propri passano dai 6,58 miliardi del 29 giugno 2019 ai 6,75 miliardi del 28 settembre 2019, mentre la posizione finanziaria netta (al netto di liquidità vincolata e titoli negoziabili) risulta positiva per 155 milioni, in miglioramento di 240 milioni.

Il rapporto total asset / patrimonio netto a fine periodo è risultato pari a 1,7x, in lieve riduzione rispetto a 1,8x di fine giugno 2019.

La liquidità netta derivante dalle attività operative è stata di 429 milioni e ha coperto gli investimenti (59 milioni) e la distribuzione di dividendi (54 milioni).