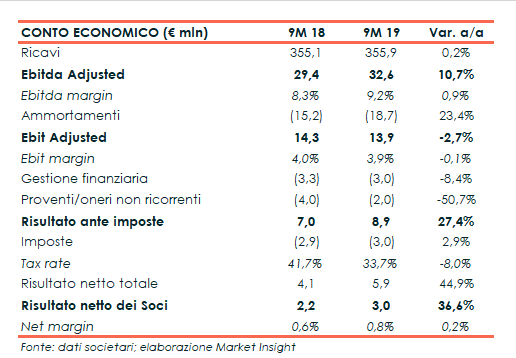

Elica ha chiuso i primi nove mesi del 2019 con ricavi sostanzialmente stabili a 355,9 milioni, beneficiando della ripresa avvenuta negli ultimi tre mesi dopo una prima parte dell’anno debole. Nella gestione operativa cresce a doppia cifra l’Ebitda adjusted mentre i maggiori ammortamenti comportano una leggera flessione dell’Ebit. L’utile netto cresce comunque del 37% a 3 milioni grazie anche ai minori oneri non ricorrenti. Dal lato patrimoniale, infine, l’indebitamento finanziario netto sale a 71,3 milioni.

Nei primi nove mesi dell’anno i ricavi consolidati di Elica sono rimasti sostanzialmente invariati a 355,9 milioni rispetto ai 355,1 milioni dei 9M 2018 (-1,1% a parità di cambi).

A livello di brand, le vendite a marchi propri sono cresciute ulteriormente del 9,4% (+8,1% a cambi costanti) con una forte accelerazione nel terzo trimestre in EMEA, aumentando anche l’incidenza sulle vendite del segmento Cooking (53%).

I ricavi OEM sono invece diminuiti del 4,8% (-6,6% a cambi costanti) per effetto del calo dei primi due trimestri e del rallentamento del mercato americano. Trend che si è invertito nel terzo trimestre, in particolare in EMEA.

In merito ai segmenti di business, il segmento Cooking ha riportato una crescita del 2% (+0,4% a cambi costanti), mentre il business Motori mostra un calo del 10,3% legato principalmente al mercato turco, nonostante l’inversione del trend del terzo trimestre.

A livello geografico, pur in un contesto generale negativo, si sono evidenziati segnali di ripresa in Europa occidentale, mentre è proseguito il momento di debolezza di Turchia, Nord America e Asia.

Nella gestione operativa l’Ebitda adjusted è cresciuto del 10,7% a 32,2 milioni (30,3 milioni al netto dell’IFRS 16), con un’incidenza sul fatturato in salita al 9,2% (+90 basis point).

L’Ebit adjusted mostra invece una flessione del 2,7% a 13,9 milioni con un margine sostanzialmente stabile al 3,9% (-10 basis point), per effetto degli ammortamenti legati agli investimenti a supporto dello sviluppo nella nuova gamma prodotti lanciata nel 2018.

Il periodo si è chiuso con un utile netto di competenza dei soci in crescita del 36,6% a 3 milioni, beneficiando del miglioramento della gestione finanziaria e dei minori oneri non ricorrenti.

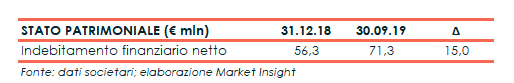

Questi ultimi passano infatti da 4 milioni dei 9M 2018, generati dall’accantonamento per le insolvenze della ex controllata tedesca Gutmann, a 2 milioni dei 9M 2019, inerenti alla sostituzione dell’Amministratore Delegato e a costi di ristrutturazione. Dal lato patrimoniale, l’indebitamento finanziario netto si è attestato a 71,3 milioni rispetto ai 56,3 milioni rilevati il 31 dicembre 2019.

Dal lato patrimoniale, l’indebitamento finanziario netto si è attestato a 71,3 milioni rispetto ai 56,3 milioni rilevati il 31 dicembre 2019.

Al netto degli effetti dell’introduzione dell’IFRS 16, pari a 11,2 milioni, l’indebitamento finanziario netto risulta pari a 60,1 milioni e risente della stagionalità del business, della crescita del magazzino a sostegno del B2C e dei crediti commerciali.