Il gruppo ha archiviato il periodo aprile-giugno 2019 con ricavi delle attività industriali in calo del 6% a 5,9 miliardi di dollari, penalizzati in particolare dai minori volumi e dall’effetto cambi negativo. L’Ebit adjusted ha segnato un -11,5% a 284 milioni con una marginalità al 4,8%, mentre il risultato netto adjusted è rimasto sostanzialmente stabile a 221 milioni. Rivisto leggermente al ribasso il target sui ricavi 2019 e aumentato quello sull’indebitamento.

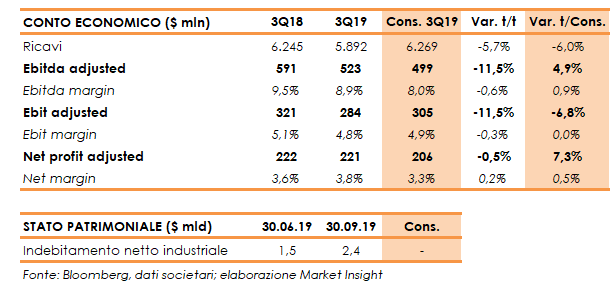

Cnh ha archiviato il terzo trimestre 2019 con ricavi consolidati in calo del 4,9% a 6.360 milioni di dollari (-2,6% a cambi costanti). Il fatturato delle attività industriali è diminuito del 5,7% a 5.892 milioni, con i migliori prezzi più che assorbiti dai minori volumi e dall’impatto negativo dei cambi.

Nel dettaglio, il fatturato del business Macchine Agricole ha registrato un calo del 7,2% a 2.446 milioni, con il rallentamento della domanda unito a un mix prodotto sfavorevole che ha più che annullato la performance positiva dei prezzi.

I ricavi dei Veicoli Commerciali sono diminuiti del 3% a 2.331 milioni, con le maggiori consegne di veicoli speciali più che compensate dalla riduzione dei principalmente correlata alle transazioni non più ripetutesi relative a flotte di veicoli medi in Europa e a una domanda estremamente bassa in Argentina

Infine, le vendite delle Macchine per le Costruzioni hanno segnato un -8,5% a 664 milioni e il Powetrain un -3,3% a 940 milioni.

L’Ebitda adjusted delle attività industriali è diminuito dell’11,5% a 523 milioni, con una marginalità all’8,9% (-60 punti base), mentre l’Ebit adjusted delle attività industriali è aumentato dell’11,5% a 284 milioni, con un’incidenza sul fatturato al 4,8% (-30 punti base).

Il trimestre si è chiuso con un utile netto di 643 milioni rispetto ai 231 milioni nel pari periodo 2018, dopo un beneficio fiscale non-cash di 539 milioni, mentre l’utile netto adjusted è rimasto sostanzialmente stabile a 221 milioni grazie a minori oneri finanziari e a una minore aliquota fiscale.

Dal lato patrimoniale, l’indebitamento netto industriale è aumentato di circa 868 milioni a 2,4 miliardi rispetto a 1,5 miliardi al 30 giugno 2019. Il free cash-flow delle Attività Industriali è stato pari a un utilizzo di 1,1 miliardi derivante dall’aumento del capitale di funzionamento, principalmente dovuto a un saldo dei debiti commerciali inferiore risultante dalla normale stagionalità del business e dai recenti adeguamenti della produzione dopo la frenata della domanda e le scorte elevate.

Infine, il gruppo ha rivisto il target 2019 su ricavi delle attività industriali a 26,5-27 miliardi (27-27,5 miliardi la precedente indicazione), confermando invece le previsioni di un risultato diluito per azione adjusted pari a 0,84-0,88 dollari. L’indebitamento netto industriale, invece, è atteso tra 0,4 e 0,6 miliardi (tra 0,2 e 0,4 miliardi la precedente indicazione), riflettendo principalmente gli effetti dell’attività di M&A.