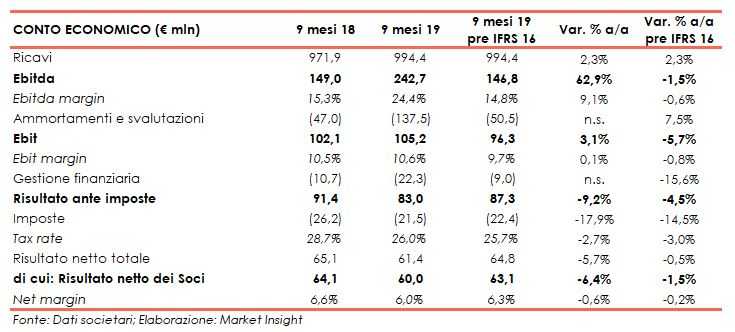

Nei primi nove mesi del 2019 il gruppo Salvatore Ferragamo ha realizzato ricavi pari a 994,4 milioni, in crescita del 2,3% a tassi di cambio correnti e del 1,9% tassi di cambio costanti. Nel solo terzo trimestre il fatturato ha registrato una diminuzione del 2,9% (-3,6% a cambi costanti).

A livello geografico, l’Asia Pacifico si riconferma il primo mercato (37,5%) in termini di ricavi per il gruppo, con un aumento del 2,7% a 373,1 milioni. I negozi a gestione diretta in Cina hanno registrato un incremento delle vendite del 16,3% (+15% a tassi di cambio costanti).

Salgono del 3,9% (+3,7% a cambi costanti) a 258,7 milioni le vendite in Europa, che incidono per il 26% sul fatturato totale, mentre quelle in Nord America (22,1% sul giro d’affari complessivo) sono diminuite dell’1,3% (-1,8% a cambi costanti) a 219,7 milioni.

I negozi a gestione diretta (64,7% dei ricavi complessivi) hanno mostrato una crescita del 2,6% (+2% a cambi costanti) a 643,3 milioni, mentre il canale wholesale (34,1% del fatturato totale) ha registrato un incremento del 3% (+3,1% a cambi costanti) a 338,7 milioni.

Analizzando le categorie di prodotto le calzature (42,3% sul giro d’affari complessivo) sono aumentate del 3,5% (+3,4% a cambi costanti) a 420 milioni, mentre le vendite della pelletteria, che incidono per il 39,5% sulle vendite totali, sono salite del 4,7% (+4,4% a cambi costanti) a 392,3 milioni.

Per quanto riguarda i margini operativi, l’Ebitda, è aumentato del 62,9% a 242,7 milioni mentre, al netto dell’effetto dell’IFRS 16, è diminuito dell’1,5% a 146,8 milioni, con un’incidenza sui ricavi scesa dal 15,3% al 14,8 per cento.

L’Ebit è aumentato del 3,1% a 105,2 milioni, mentre al netto degli effetti IFRS 16, ha registrato un calo del 5,7% a 96,3 milioni.

Il tutto dopo aver spesato ammortamenti e svalutazioni saliti a 137,5 milioni dai precedenti 47 milioni. Al netto degli effetti IFRS 16 tale voce è aumentata del 7,5% a 50,5 milioni.

Gli oneri finanziari netti sono più raddoppiati a 22,3 milioni mentre, al netto dell’applicazione di suddetto principio, sono diminuiti del 15,6% a 9 milioni.

Il periodo in esame si è chiuso con un utile netto di gruppo è diminuito del 6,4% a 60 milioni. Al netto degli effetti IFRS 16 l’ultima riga di conto economico ha registrato un calo dell’1,5% a 63,1 milioni.

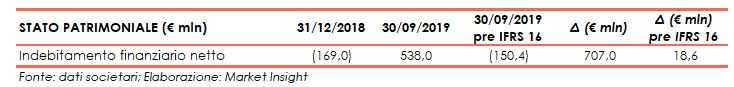

Al 30 settembre 2019, il gruppo presenta un indebitamento finanziario netto pari a 538 milioni, a fronte di una liquidità netta di 169 milioni a fine 2018. Al netto dell’impatto IFRS 16, il gruppo avrebbe registrato a fine settembre 2019 una liquidità netta di 150,4 milioni (-18,6 milioni rispetto a fine 2018). Infine la società ritiene, in un contesto macroeconomico e di mercato caratterizzato da una permanente complessità, e sulla base degli elementi ad oggi disponibili, che il rallentamento dei ricavi e dei margini operativi registrato nel corso del terzo trimestre 2019, possa proseguire nell’ultima parte dell’anno.

Infine la società ritiene, in un contesto macroeconomico e di mercato caratterizzato da una permanente complessità, e sulla base degli elementi ad oggi disponibili, che il rallentamento dei ricavi e dei margini operativi registrato nel corso del terzo trimestre 2019, possa proseguire nell’ultima parte dell’anno.