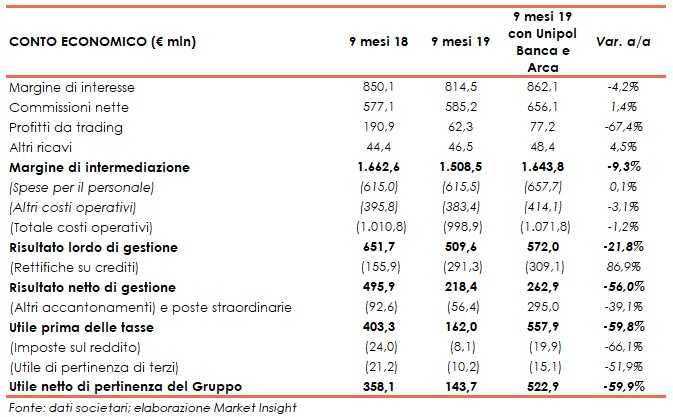

Il terzo trimestre 2019 di Bper ha visto l’ingresso nel perimetro di Unipol Banca e Arca Holding. Il margine di intermediazione dei primi nove mesi, con le due nuove realtà, è pari a 1.643,8 milioni e l’utile netto a 522,9 milioni. A parità di perimetro, il margine di intermediazione si è attestato a 1.508,5 milioni (-9,3% a/a; anche per il venire meno di un ricavo one-off) e l’utile netto a 143,7 milioni (-59,9% rispetto ai primi nove mesi del 2018), con quest’ultimo che ha risentito delle extra rettifiche contabilizzate in vista del de-risking.

“Il terzo trimestre dell’anno registra un importante allargamento del gruppo con l’ingresso nel perimetro di consolidamento di Unipol Banca e Arca Holding a seguito del perfezionamento, nel mese di luglio, delle operazioni di acquisizione”.

Entrambe le società, unitamente al beneficio derivante dall’acquisto delle quote di minoranze del Banco di Sardegna, apportano un significativo contributo all’utile netto consolidato che nei nove mesi si attesta a 522,9 milioni”.

È con queste parole che Alessandro Vandelli, Ad di Bper, ha commentato i risultati dei primi nove mesi del 2019.

L’importo include “alcune rilevanti componenti non ricorrenti tra le quali il badwill generato dall’acquisizione di Unipol Banca, provvisoriamente pari a 353,8 milioni, e maggiori accantonamenti su crediti anche in coerenza con l’obiettivo di accelerare ulteriormente il processo di de-risking”, ha aggiunto il manager.

Il margine di intermediazione, a parità di perimetro, si è fissato a 1.508,5 milioni (-9,3% rispetto al periodo di confronto). Includendo Unipol Banca e Arca Holding, l’aggregato si attesta a 1.643,8 milioni.

Il margine di interesse è diminuito a 814,5 milioni (-4,2% rispetto ai primi nove mesi del 2018), a causa soprattutto degli effetti contabili dovuti all’introduzione dei principi Ifrs9 e Ifrs16. Includendo Unipol Banca e Arca Holding, il margine si attesta a 862,1 milioni.

Le commissioni nette sono salite a 585,2 milioni (+1,4% su base annua), supportate da quelle generate dalla bancassurance, fronte di una riduzione delle componenti riferibili a finanziamenti e garanzie. Includendo Unipol Banca e Arca Holding, la voce si attesta a 268,3 milioni.

I profitti da trading sono scesi a 62,3 milioni (-67,4% rispetto al periodo di confronto, che

includeva utili non ricorrenti realizzati su titoli di debito), mentre gli altri ricavi sono cresciuti a 46,5 milioni (+4,5% su base annua). Includendo Unipol Banca e Arca Holding, le due voci si attestano rispettivamente a 77,2 milioni e 48,4 milioni.

I costi operativi sono calati a 998,9 milioni (-1,2% a/a). Le spese per il personale sono rimaste stabili a 615,5 milioni, mentre gli altri costi sono diminuiti a 383,4 milioni (-3,1% rispetto al periodo di confronto). Con Unipol Banca e Arca Holding, i costi operativi si fissano a 1.071,8 milioni, quelli del personale a 657,7 milioni e gli altri costi a 414,1 milioni.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 509,6 milioni (-21,8% rispetto ai primi nove mesi del 2018). Includendo Unipol Banca e Arca Holding, il risultato lordo di gestione è pari a 572 milioni.

Dopo rettifiche su crediti salite a 291,3 milioni (+86,9% a/a) in vista di un’accelerazione del de-risking tramite una nuova cartolarizzazione di Npl di importo rilevante, da completare nella prima parte del 2020, il risultato netto di gestione si è fissato a 218,4 milioni (-56% su base annua). Con Unipol Banca e Arca Holding, le rettifiche su crediti risultano pari a 309,1 milioni e il risultato netto di gestione si esprime in 262,9 milioni.

Il periodo si è chiuso con un utile netto di 143,7 milioni (-59,9% rispetto ai primi nove mesi del 2018), un risultato che includendo Unipol Banca e Arca Holding si attesta a 522,9 milioni, inclusivo del badwill da 353,8 milioni legato all’acquisto della stessa Unipol Banca.

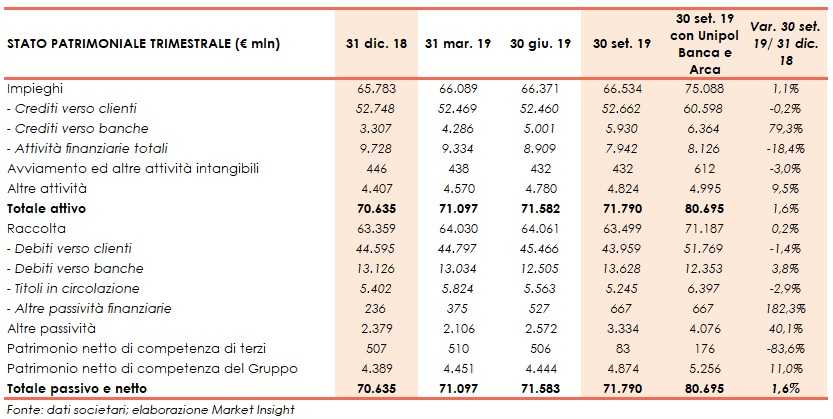

Sul fronte patrimoniale, a fine settembre gli impieghi crescono a 66,5 miliardi (+1,1% rispetto al 31 dicembre 2018), al cui interno quella da clientela si fissano a 52,7 miliardi (in linea con fine 2018). Includendo Unipol Banca e Arca Holding le due grandezze sono pari rispettivamente a 75,1 miliardi e 60,6 miliardi.

Sul fronte patrimoniale, a fine settembre gli impieghi crescono a 66,5 miliardi (+1,1% rispetto al 31 dicembre 2018), al cui interno quella da clientela si fissano a 52,7 miliardi (in linea con fine 2018). Includendo Unipol Banca e Arca Holding le due grandezze sono pari rispettivamente a 75,1 miliardi e 60,6 miliardi.

I crediti deteriorati lordi ammontano a 6,5 miliardi (-7,5% rispetto al 31 dicembre 2018) con un coverage ratio al 51,1%, al cui interno le sofferenze si attestano a 3,5 miliardi (grado di copertura al 63,7%) e le inadempienze probabili a 2,9 miliardi (coverage ratio al 37,2%).

I crediti deteriorati netti diminuiscono a 3,2 miliardi (-0,5% rispetto a fine 2018), al cui interno le sofferenze sono pari a 1,3 miliardi e le inadempienze probabili a 1,8 miliardi.

La raccolta resta stabile a 63,5 miliardi (+0,2% rispetto al 31 dicembre 2018), al cui interno quella da clientela scende di poco a 43,9 miliardi (-1,4% rispetto a fine 2018). Includendo Unipol Banca e Arca Holding le due grandezze sono pari rispettivamente a 71,2 miliardi e 51,8 miliardi.

In termini di solidità patrimoniale, al 30 settembre 2019 il Cet1 phased si attesta al 13,23% (14,27% al 31 dicembre 2018) poiché non è ancora possibile includere nei risultati il badwill relativo all’acquisizione di Unipol Banca, mentre quello fully phased è pari al 12,36% (11,95% a fine 2018).