Nei primi nove mesi del 2019 il gruppo Aeffe ha riportato ricavi pari a 269 milioni in crescita dell’1,7% a cambi correnti (+1,4% a cambi costanti).

Un risultato che ha mediato il calo dell’1% a cambi correnti a 200,9 milioni dei ricavi della divisione prêt-à-porter e l’incremento del 9,1% a 96,7 milioni della divisione calzature e pelletteria, al lordo delle elisioni tra le due divisioni, grazie principalmente al buon andamento del brand Moschino.

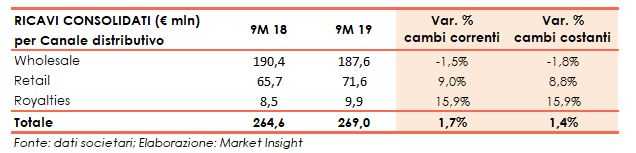

A livello di canale distributivo, nei primi nove mesi del 2019, il canale wholesale ha registrato a tassi di cambio costanti una diminuzione dell’1,8% (-1,5% a tassi di cambio correnti) a 187,6 milioni (69,7% del fatturato totale).

La diminuzione è derivata dalla contrazione registrata nel secondo e terzo trimestre per effetto dell’andamento della campagna vendite delle collezioni della stagione Autunno/Inverno 2019.

Le vendite dei negozi a gestione diretta (canale retail) hanno confermato una buona performance, evidenziando un incremento dell’8,8% a tassi di cambio costanti (+9% a cambi correnti) a 71,6 milioni (26,6% delle vendite del gruppo).

I ricavi per royalties sono aumentati del 15,9% a 9,9 milioni (3,7% del fatturato consolidato).

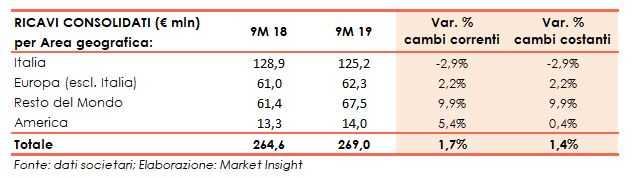

Nei primi nove mesi del 2019 le vendite sul mercato italiano sono diminuite del 2,9% a 125,2 milioni rispetto al corrispondente periodo del 2018, calo direttamente imputabile alla debolezza del canale wholesale, in controtendenza rispetto alla positiva performance del canale retail. Il mercato italiano è pari al 46,5% del fatturato consolidato; tale incidenza si riduce al 37% al netto dell’effetto delle vendite alla clientela straniera effettuate sul territorio nazionale.

Nei primi nove mesi del 2019 le vendite sul mercato italiano sono diminuite del 2,9% a 125,2 milioni rispetto al corrispondente periodo del 2018, calo direttamente imputabile alla debolezza del canale wholesale, in controtendenza rispetto alla positiva performance del canale retail. Il mercato italiano è pari al 46,5% del fatturato consolidato; tale incidenza si riduce al 37% al netto dell’effetto delle vendite alla clientela straniera effettuate sul territorio nazionale.

A tassi di cambio costanti, nei primi nove mesi del 2019 le vendite in Europa, con un’incidenza sul fatturato del 23,2%, hanno riportato una crescita del 2,2% a 62,3 milioni.

In Asia e nel Resto del mondo, il gruppo ha conseguito ricavi per 67,5 milioni, con un’incidenza sul fatturato del 25,1%, in aumento del 9,9% a cambi costanti rispetto ai primi nove mesi del 2018, grazie soprattutto al buon andamento dell’area della Greater China e della Corea, cresciute, rispettivamente, dell’8% e del 35%.

Le vendite in America, con un’incidenza sul fatturato del 5,2%, hanno registrato un aumento dello 0,4% a tassi di cambio costanti (+5,4% a cambio correnti) a 14 milioni.

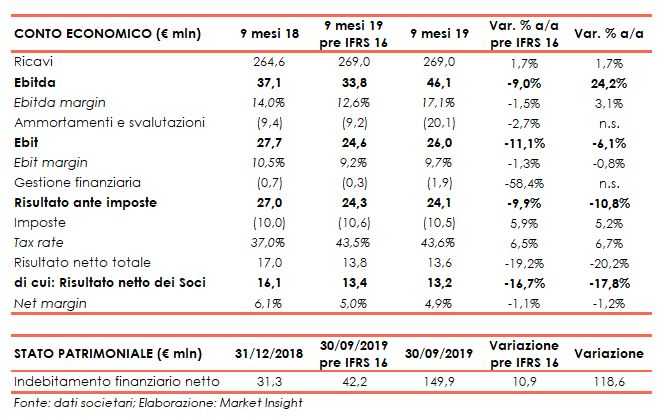

A livello di gestione operativa l’Ebitda è aumentato del 24,2% a 46,1 milioni mentre al netto degli effetti IFRS 16 sarebbe diminuito del 9% a 33,8 milioni.

A livello di gestione operativa l’Ebitda è aumentato del 24,2% a 46,1 milioni mentre al netto degli effetti IFRS 16 sarebbe diminuito del 9% a 33,8 milioni.

L’Ebit è sceso del 6,1% a 26 milioni (-11,1% a 24,6 milioni ante IFRS 16), in presenza di ammortamenti e svalutazioni più che raddoppiati a 20,1 milioni (-2,7% a 9,2 milioni ante IFRS 16).

Gli oneri finanziari netti sono aumentati a 1,9 milioni dagli 0,7 milioni dei primi nove mesi del 2018 (-58,4% a 0,3 milioni ante IFRS 16).

Il periodo in esame si è chiuso con un utile netto diminuito del 17,8% a 13,2 milioni (-16,7% a 13,4 milioni ante IFRS 16).

Sul fronte patrimoniale l’indebitamento finanziario comprensivo dell’effetto IFRS 16 si è fissato a 149,9 milioni mentre al netto dell’effetto IFRS 16 è stato pari a 42,2 milioni, a fronte dei 31,3 milioni a fine 2018.

Massimo Ferretti, presidente esecutivo di Aeffe, ha così commentato: “In un contesto di mercato incerto, caratterizzato da turbolenze su mercati per noi significativi, valutiamo positivamente i risultati dei primi 9 mesi e riteniamo che il piano di investimenti intrapresi a partire dallo scorso anno nelle aree di ricerca e sviluppo, produzione e marketing contribuirà ad un rafforzamento del posizionamento strategico dei nostri brand a livello internazionale”.