“Vogliamo consolidare la leadership e lanciare nuovi servizi ‘ad abbonamento’ per incrementare i ricavi ricorrenti e aumentare la marginalità a valle di un quinquennio nel quale abbiamo conseguito una crescita di fatturato esponenziale: circa il 50% ogni anno”. E proprio per questo, precisa Andrea Rangone, Ceo di Digital360, “agiremo per razionalizzare e consolidare, mentre proseguirà lo scouting per integrare startup e realtà dalle dimensioni contenute ma altamente innovative. Il tutto per rafforzare ulteriormente la nostra offerta tecnologica e di servizi a canone”.

- Andrea Rangone, Ceo di Digital360, illustra le priorità strategiche

- Aumentare i ricavi ricorrenti attraverso l’offerta “Digital As-A-Service”

- 5 milioni di ricavi da abbonamenti nel 2019

- Consolidare la crescita degli ultimi anni e incrementare la marginalità

- Crescita esterna con focus su startup innovative

- Le sinergie fra le due business unit

- Il ruolo del “Digital Marketing & Sales Engine”

- Un mercato dalle enormi opportunità

- Ricavi in crescita del 13% nel primo semestre 2019 grazie ai nuovi servizi

- CFO Sim valuta il titolo 1,2 euro

- Ampi spazi per un recupero in Borsa

Prosegue a ritmi serrati lo sviluppo di Digital360, che nel primo semestre del 2019 ha realizzato ricavi per 13,4 milioni, con una crescita organica del 13% grazie anche al lancio di nuovi servizi a ricavi ricorrenti (“Digital As-A-Service”).

Quest’anno, ricorda Andrea Rangone, Ceo di Digital360, “chiuderemo con circa 5 milioni di contratti da servizi in abbonamento, all’incirca il 20% dei 25 milioni di fatturato atteso per il 2019, anche se solo il 65% circa si trasformerà in ricavi di competenza. Una buona base sulla quale costruire la crescita degli anni futuri”.

Risultati di grande soddisfazione e di buon auspicio per “proseguire lo sviluppo nei contratti in grado di generare fee periodiche e conseguire una maggior visibilità con ricavi ad elevata marginalità”.

In buona sostanza, ricorda Rangone, “vogliamo incrementare sensibilmente la quota di ricavi ricorrenti, effettuando allo stesso tempo una razionalizzazione dei processi e delle risorse dopo la crescita tumultuosa degli ultimi cinque anni”.

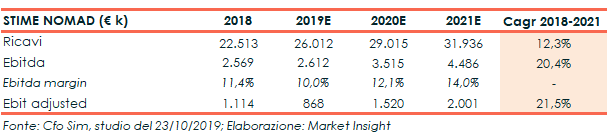

Iniziative grazie a cui spingere l’Ebitda margin oltre il 10% stimato dal Nomad CFO Sim per l’esercizio 2019, un valore comunque condizionato dai forti investimenti sostenuti per il piano di riorganizzazione e ristrutturazione reso necessario dal nuovo business model.

È doveroso ricordare al riguardo che Digital360 ha registrato negli ultimi cinque anni un progresso medio annuo dei ricavi di oltre il 50% grazie anche al contributo di una politica di forte crescita esogena.

L’azione di razionalizzazione sarà comunque affiancata da “un’attenta attività di scouting per integrare startup con cui sperimentare nuovi modelli di business e arricchire ulteriormente i servizi e le attività del Gruppo, mantenendo il focus sui recurrent revenues”.

E tutto ciò sarà agevolato da uno scenario di mercato che si conferma estremamente favorevole. “Negli ultimi cinque anni le 10.000 tech company analizzate mostrano tassi medi di crescita intorno al 9% annuo ed il trend dovrebbe rafforzarsi ulteriormente nel prossimo futuro”.

Scenario all’interno del quale “noi di Digital360 lavoriamo per consolidare la leadership nella innovazione digitale, diffondendo servizi ad abbonamento fra le migliaia di aziende che forniscono servizi tecnologici, mentre nell’Advisory agiremo su soluzioni innovative, caratterizzate da costi bassi ed elevata scalabilità, per conseguire una penetrazione maggiore fra tutte quelle imprese, anche di dimensione minore, che hanno sempre più bisogno di digitalizzarsi”.

Ed è proprio per tutto ciò che Digital360 dovrebbe centrare senza affanni le stime di CFO Sim che indica per il 2021 un fatturato vicino ai 32 milioni (Cagr 2018-21 del 12%) e un margine operativo lordo di circa 4,5 milioni (Cagr 18-21 del 21%).

Performance che verosimilmente dovrebbero riflettersi anche nell’andamento borsistico della Società, permettendo al titolo di risollevarsi dai minimi in area 0,9 euro, per riportarsi al di sopra del prezzo di IPO (1,15 euro) e muoversi verso il target price fissato da CFO Sim a 1,2 euro.

Andrea Rangone, Ceo di Digital360, illustra le priorità strategiche

“Aumentare la percentuale di ricavi ricorrenti e razionalizzare risorse e processi, al fine di incrementare la marginalità. Il tutto, continuando a crescere sia in maniera organica sia attraverso acquisizioni selettive”.

“Aumentare la percentuale di ricavi ricorrenti e razionalizzare risorse e processi, al fine di incrementare la marginalità. Il tutto, continuando a crescere sia in maniera organica sia attraverso acquisizioni selettive”.

Sono queste le principali priorità strategiche del Gruppo Digital 360, indicate dall’amministratore delegato Andrea Rangone.

Obiettivi trasversali per entrambe le business unit del gruppo, la Demand Generation che supporta i fornitori di innovazione digitale a farsi conoscere ed entrare in contatto con nuovi clienti e l’Advisory, che affianca imprese e pubbliche amministrazioni per aiutarle nel processo di trasformazione digitale.

Il tutto facendo leva sui nuovi servizi “ad abbonamento” con ricavi ricorsivi (“Digital As-A-Service”) lanciati a fine 2018, che, come spiega l’Ad, “hanno posto le basi per il nuovo modello di business a maggiore scalabilità e redditività, comportando per contro una riduzione temporanea della marginalità percentuale”. Gli effetti positivi di tale svolta si stanno già riscontrando quest’anno, ma “saranno pienamente visibili a partire dall’esercizio 2020”, quando la marginalità stimiamo che tornerà a crescere.

Aumentare i ricavi ricorrenti attraverso l’offerta “Digital As-A-Service”

Innanzitutto, afferma Rangone, “vogliamo incrementare la quota di servizi in abbonamento, con riferimento ad entrambe le business unit di Demand Generation e Advisory. L’obiettivo è stipulare il maggior numero possibile di contratti annuali o pluriennali ricorsivi, strutturati secondo una logica ricorrente e potenzialmente illimitati nel tempo”.

Un’impostazione parzialmente paragonabile a quella adottata da colossi come Apple, Spotify, Netflix o Amazon, i cui clienti usufruiscono dei servizi attraverso abbonamenti continuativi a canone.

Un’impostazione parzialmente paragonabile a quella adottata da colossi come Apple, Spotify, Netflix o Amazon, i cui clienti usufruiscono dei servizi attraverso abbonamenti continuativi a canone.

“Una buona parte delle nostre energie va in questa direzione, poiché siamo nel mondo della subscription economy e il concetto di ‘as a service’ è imperante. Questo non significa che non continueremo a fornire anche servizi ‘custom’, personalizzati, per medie e grandi imprese italiane che ci chiedono consulenza. Tuttavia, la priorità strategica è proprio il servizio in abbonamento, per cui stiamo sollecitando le nostre risorse a ragionare in questi termini, affiancando ai servizi una tantum anche soluzioni con pagamenti di canoni mensili. C’è un clima di fermento e proposizione su questo fronte”.

5 milioni di ricavi da abbonamenti nel 2019

“Quest’anno chiuderemo con circa 5 milioni di contratti da servizi in abbonamento, anche se solo circa il 65% si trasformerà in ricavo di competenza dell’esercizio in corso” afferma Rangone.

Una buona base da cui ripartire nel 2020, uno “zoccolo duro” in termini di fatturato già acquisito, su cui costruire una crescita ulteriore negli anni successivi. “In questo modo abbiamo contratti ricorrenti che generano fee periodiche; dobbiamo essere bravi a mantenerli, riducendo il churn rate e ad incrementarli sensibilmente”.

Una buona base da cui ripartire nel 2020, uno “zoccolo duro” in termini di fatturato già acquisito, su cui costruire una crescita ulteriore negli anni successivi. “In questo modo abbiamo contratti ricorrenti che generano fee periodiche; dobbiamo essere bravi a mantenerli, riducendo il churn rate e ad incrementarli sensibilmente”.

Inoltre, aggiunge Rangone, “una volta agganciata un’azienda con i servizi di una business unit possiamo fare cross selling, offrendo più soluzioni e sfruttando maggiormente le sinergie tra Demand Generation e Advisory”.

Nel primo semestre del 2019 l’offerta innovativa di servizi As-A-Service nella business unit “Demand Generation” ha generato vendite a 45 imprese per un valore annuale di 2,0 milioni, mentre 46 imprese hanno comprato servizi ad abbonamento di Advisory (in particolare nell’area compliance, DPO As-A-Service), per un valore contrattuale su base annua di 1,3 milioni.

Consolidare la crescita degli ultimi anni e incrementare la marginalità

“La seconda priorità deriva dalla necessità di consolidare e razionalizzare la crescita esponenziale degli ultimi anni”.

Nel 2014 Digital360 fatturava circa 4,5 milioni, ha chiuso il 2018 con 22,5 milioni e secondo le stime di CFO Sim si appresta a crescere ulteriormente nel 2019.

“La contropartita di questa espansione”, afferma l’AD, “è che abbiamo enormi spazi per razionalizzare processi e personale, consolidare le società acquisite, e rivedere bene le nostre ‘fondamenta’. Il tutto con l’obiettivo di incrementare l’Ebitda margin”.

“La contropartita di questa espansione”, afferma l’AD, “è che abbiamo enormi spazi per razionalizzare processi e personale, consolidare le società acquisite, e rivedere bene le nostre ‘fondamenta’. Il tutto con l’obiettivo di incrementare l’Ebitda margin”.

Obiettivo, quest’ultimo, raggiungibile anche grazie ad una maggior penetrazione dei servizi in abbonamento di cui sopra, caratterizzati da basso costo, alta marginalità ed elevata scalabilità.

Crescita esterna con focus su startup innovative

Il terzo obiettivo del Gruppo è quello di continuare ad affiancare alla crescita organica un’attenta attività di sviluppo per linee esterne, seppur in modo diverso da quanto fatto negli ultimi anni.

“Stiamo facendo scouting su startup, più che su realtà già consolidate sul mercato, con l’idea di cercare realtà piccole ma innovative che ci aiutino a perseguire i nostri target”, spiega Rangone.

“Stiamo facendo scouting su startup, più che su realtà già consolidate sul mercato, con l’idea di cercare realtà piccole ma innovative che ci aiutino a perseguire i nostri target”, spiega Rangone.

Per questo Digital360 ha lanciato la CallX360, un’iniziativa rivolta a giovani talenti, professionisti, startup e aziende che propongano soluzioni tecnologiche, servizi, modelli di business innovativi in tutti gli ambiti del marketing B2B e dell’Advisory.

“L’evoluzione di queste tecnologie è così rapida che è necessario innovarsi costantemente per stare al passo con i nuovi trend del mercato”, spiega il Ceo. “Per questo invitiamo giovani talenti, esperti digitali, startup e aziende tech a collaborare con noi per sperimentare nuovi modelli di business e rivoluzionare i servizi di Marketing B2b e di Advisory, mantenendo il focus sul filone dei recurrent e della tecnologia”.

Le sinergie fra le due business unit

Un’ulteriore priorità trasversale consiste nel “maggiore sfruttamento delle sinergie fra le due business unit, Demand Generation e Advisory, che hanno un peso rispettivamente del 55% e del 45% sul fatturato totale e dovrebbero mantenere tassi di crescita simili tra loro nei prossimi anni”.

In particolare, spiega Rangone, “stiamo mettendo a disposizione dell’Advisory, in maniera strutturata e sistematica, la macchina di go-to-market della Demand Generation, il cosiddetto ‘Engine’, che diventa un importante canale di vendita anche per l’attività di consulenza”.

In particolare, spiega Rangone, “stiamo mettendo a disposizione dell’Advisory, in maniera strutturata e sistematica, la macchina di go-to-market della Demand Generation, il cosiddetto ‘Engine’, che diventa un importante canale di vendita anche per l’attività di consulenza”.

Attraverso l’Engine, specifica il Ceo, “all’interno degli unique visitors attivi ogni mese sul nostro network (circa 1,7 milioni) possiamo individuare i prospect per l’Advisory, agganciarli e proporre servizi. In questo modo andiamo ad aggredire una fascia di mercato più ‘bassa’ rispetto al passato, quella rappresentata dalle migliaia di Pmi sparse sul territorio nazionale che hanno bisogno di digitalizzarsi”.

“Dall’altra parte, aggiunge Rangone, il know-how e le competenze di tutti gli esperti dell’Advisory ci servono per creare contenuti di elevatissima qualità sui nostri portali, aumentandone il valore per la nostra audience e per i nostri clienti”.

Il ruolo del “Digital Marketing & Sales Engine”

“Con l’engine, inoltre, abbiamo unito la forza dell’outbound e dell’inbound”, prosegue l’Ad. “Oltre a sfruttare il nostro network – 53 portali online e newsletter, con oltre 45.000 keyword in prima pagina su Google – realizziamo e gestiamo in outsourcing blog e contenuti editoriali direttamente sui siti dei clienti, con una fortissima attenzione alle due piattaforme digitali di riferimento, Google e LinkedIn”.

Attraverso questa attività di content marketing “creiamo un posizionamento online, con l’obiettivo di aumentare il traffico organico sul sito del cliente. A questo punto entra in gioco la ‘macchina’ che permette di convertire il traffico in leads settimanali, andando a profilare il visitatore, analizzare i suoi comportamenti e proponendogli i contenuti e i servizi più idonei, fino a fissare un appuntamento”, spiega l’AD. Il tutto, sfruttando gli strumenti di marketing automation.

Attraverso questa attività di content marketing “creiamo un posizionamento online, con l’obiettivo di aumentare il traffico organico sul sito del cliente. A questo punto entra in gioco la ‘macchina’ che permette di convertire il traffico in leads settimanali, andando a profilare il visitatore, analizzare i suoi comportamenti e proponendogli i contenuti e i servizi più idonei, fino a fissare un appuntamento”, spiega l’AD. Il tutto, sfruttando gli strumenti di marketing automation.

“Rispetto a due anni fa stiamo lavorando bene sul sito del cliente, oltre che sul nostro network, operando come un extended marketing department e stipulando contratti annuali ricorsivi”, conclude il Ceo.

Un mercato dalle enormi opportunità

“Il mercato della Digital Transformation continua ad essere caratterizzato da grandissime opportunità”, afferma Rangone. “È uno dei settori che crescono di più in assoluto in Italia perché tutti, dalla piccola alla grande impresa, hanno bisogno di digitalizzarsi. Basti pensare che un’analisi sui bilanci di circa 10.000 tech company ha evidenziato uno sviluppo medio del 9% negli ultimi 5 anni”.

Nell’attività di Demand Generation il Gruppo Digital360 ricopre un ruolo da assoluto protagonista, poiché dispone dell’agenzia più grande, visibile e integrata del mercato. “Il 2019 dovrebbe chiudersi con circa 14 milioni di ricavi e oltre 70 clienti dell’engine di sales & marketing, con grandi possibilità di espansione fra le migliaia di tech company italiane analizzate”, spiega Rangone.

Nell’attività di Demand Generation il Gruppo Digital360 ricopre un ruolo da assoluto protagonista, poiché dispone dell’agenzia più grande, visibile e integrata del mercato. “Il 2019 dovrebbe chiudersi con circa 14 milioni di ricavi e oltre 70 clienti dell’engine di sales & marketing, con grandi possibilità di espansione fra le migliaia di tech company italiane analizzate”, spiega Rangone.

Lato Advisory, Digital360 annovera fra i propri clienti colossi come: Hera, A2A, Moncler, Maire Tecnimont, Creval, Conad, Prysmian Group ma punta ad espandersi anche nella fascia delle PMI, facendo leva su quei servizi ingegnerizzati e scalabili che mette a disposizione delle PMI a prezzi contenuti. “Nella fascia delle grandi imprese ci sono le società di consulenza internazionali, mentre sul territorio possiamo rivolgerci pressoché senza concorrenti ad una platea di piccole aziende che hanno bisogno di servizi, ad esempio, di data protection e di cybersecurity, forniti ‘As-A-Service’ dai nostri esperti a prezzi competitivi”. Nel 2019 l’attività di Advisory apporterà ricavi per circa 11 milioni.

Ricavi in crescita del 13% nel primo semestre 2019 grazie ai nuovi servizi

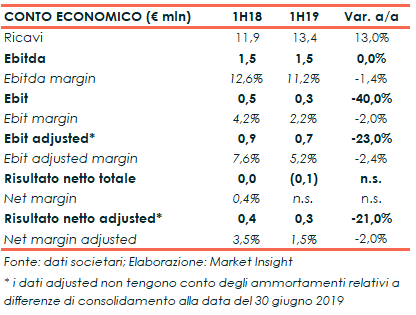

Nel primo semestre del 2019 Digital360 ha riportato ricavi consolidati per 13,4 milioni, registrando una crescita organica del 13% rispetto allo stesso periodo del 2018 grazie anche al lancio sul mercato dei nuovi servizi a ricavi ricorrenti.

A livello di gestione operativa, l’Ebitda è risultato stabile a 1,5 milioni. La focalizzazione delle risorse verso i servizi As-A-Service ha posto le basi per un modello di business a maggiore scalabilità e redditività, comportando tuttavia una riduzione temporanea della marginalità all’11,2% (12,6% a fine giugno 2018).

Tale riduzione è stata determinata in particolare da un calo dei ricavi derivanti dai servizi più tradizionali, a fronte di una parziale duplicazione di spese su entrambe le aree di servizi – innovativi e tradizionali – con un temporaneo aumento dei costi necessari per l’adeguamento della struttura.

Tale riduzione è stata determinata in particolare da un calo dei ricavi derivanti dai servizi più tradizionali, a fronte di una parziale duplicazione di spese su entrambe le aree di servizi – innovativi e tradizionali – con un temporaneo aumento dei costi necessari per l’adeguamento della struttura.

L’Ebit è sceso a 0,3 milioni (0,5 milioni al 30 giugno 2018) mentre l’Ebit adjusted, depurato dagli ammortamenti relativi alle differenze di consolidamento al 30 giugno, risulta pari a 0,7 milioni (0,9 milioni nel periodo di confronto). L’Ebit e l’Ebit adjusted scontano anche i maggiori ammortamenti connessi agli investimenti in innovazione tecnologica e sviluppo di nuovi servizi, necessari per il nuovo business model.

Il conto economico si è chiuso con un utile netto adjusted di 0,33 milioni, contro gli 0,42 milioni del primo semestre 2018.

Dal lato patrimoniale, al 30 giugno 2019 l’indebitamento finanziario netto ammontava a 5,2 milioni, a fronte di 4,6 milioni al 31 dicembre 2018.

CFO Sim valuta il titolo 1,2 euro

Lo scorso 23 ottobre, a seguito dei risultati del primo semestre, gli analisti di CFO Sim hanno confermato il rating “Buy” sul titolo, assegnando un target price di 1,2 euro. Valutazione ottenuta con il metodo dei multipli e avvalorata dall’applicazione del modello DCF.

Gli analisti hanno rivisto le stime per tenere conto dei minori ricavi da attività tradizionali, dei maggiori costi fissi per il rafforzamento della struttura operativa e dell’incremento degli investimenti intangibili per l’evoluzione del business model. Dinamiche che hanno comportato uno slittamento di un anno nel raggiungimento dei target di profittabilità.

Con riferimento al primo semestre, CFO rimarca la crescita interamente organica dei ricavi (+13%) trainata dai nuovi servizi innovativi a sottoscrizione, con un andamento positivo sia per la business unit di Demand Generation (+10%) sia per l’Advisory (+18%).

Gli esperti apprezzano particolarmente il nuovo approccio “As-A-Service”, basato su canoni mensili, che “porterà nel tempo più entrate ricorrenti, migliorando la visibilità del fatturato”. Inoltre, “grazie al contributo delle società acquisite nel 2018, Digital360 sarà in grado di integrare il proprio modello di business con nuove attività altamente complementari con quelle già fornite dal gruppo, gettando le basi per importanti sviluppi futuri”.

Ampi spazi per un recupero in Borsa

Fino all’inizio di quest’anno Digital360, quotata dal 13 giugno 2017, scambiava al di sopra del prezzo di IPO, pari a 1,15 euro.

Negli ultimi mesi il titolo ha scontato alcune operazioni di vendita – presumibilmente da parte di azionisti retail – che, complice la scarsa liquidità, lo hanno portato sui minimi storici, dove attualmente scambia in area 0,9 euro.

Un calo a cui può aver contribuito la momentanea riduzione della marginalità generata dagli investimenti necessari per potenziare il modello di business.

È dunque probabile che non appena cominceranno a vedersi i frutti di questi investimenti e i margini torneranno a crescere, il titolo possa riavvicinarsi al fair value indicato dal Nomad (1,2 euro), che implica un upside potenziale di circa il 35% rispetto alle attuali quotazioni.

Da considerare inoltre che Digital360 viaggia su multipli nettamente a sconto rispetto a quelli medi del settore, con un EV/Sales 2019E intorno a 0,8x e un EV/Ebitda 2019E a circa 8x, contro valori medi rispettivamente superiori a 4x e a 16x per i principali peers internazionali.