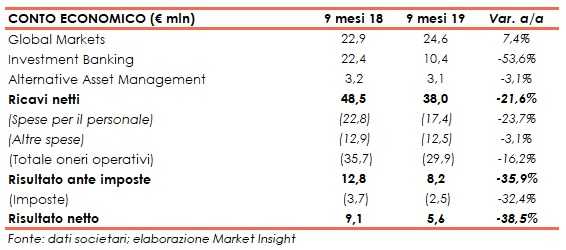

Equita Group ha chiuso i primi nove mesi del 2019 con ricavi scesi a 38 milioni (-21,6% a/a). Il periodo si è chiuso con un utile netto di 5,6 milioni (-38,5% rispetto ai primi nove mesi del 2018).

“Se si escludono gli impatti non ricorrenti, sia il Global Markets che l’Alternative Asset Management hanno contribuito positivamente alla crescita dei ricavi”.

È con queste parole che Andrea Vismara, Ad di Equita, ha commentato i risultati dei primi nove mesi del 2019.

“Anche l’Investment Banking mostra segnali positivi: dopo un primo semestre caratterizzato da poche operazioni sul mercato italiano, la traiettoria dei risultati suggerisce un miglioramento trimestre dopo trimestre”, ha aggiunto il manager.

Il margine di intermediazione è sceso a 38 milioni (-21,6% rispetto al periodo di confronto).

Il giro d’affari del Global Markets, è salito a 24,6 milioni (+7,4% a/a), grazie alla crescita del business Sales & Trading e del Client Driven Trading & Market Making, a fronte del calo del trading direzionale.

I ricavi dell’area investment banking sono scesi a 10,4 milioni (-53,6% su base annua) in relazione al contesto di mercato. Nel periodo, infatti, il controvalore delle operazioni di finanza straordinaria si è ridotto significativamente rispetto ai primi nove mesi del 2018 che per Equita era stato molto forte rispetto alla normale stagionalità del business.

Il giro d’affari dell’alternative asset management è sceso a 3,1 milioni (-3,1% rispetto al periodo di confronto), per effetto della contabilizzazione della minusvalenza one-off dovuta alla svalutazione della partecipazione in EPS Equita Pep Spac 2.

I costi operativi totali sono diminuiti a 29,9 milioni (-16,2% a/a). Le spese per il personale sono scese a 17,4 milioni (-23,7% su base annua), nonostante l’allargamento del perimetro di operatività per l’acquisizione del ramo Retail Hub e del Market Making da Nexi.

Gli altri costi sono calati a 12,5 milioni (-3,1% rispetto ai primi nove mesi del 2018), con la variazione di perimetro per le maggiori spese operative del Retail Hub compensati dalla mancanza di oneri non ricorrenti.

Il periodo si è chiuso con un utile netto di 5,6 milioni (-38,5% rispetto al periodo gennaio-settembre 2018).

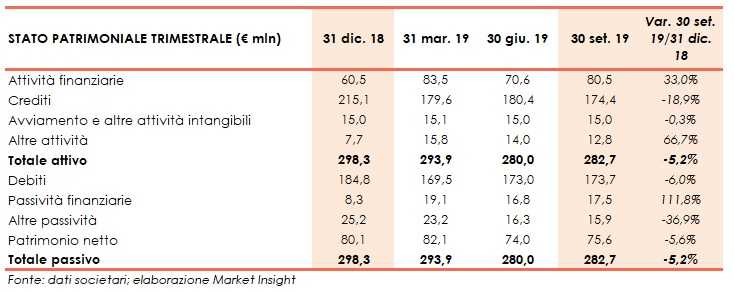

Dal lato patrimoniale, a fine settembre il patrimonio netto si riduce a 75,6 milioni (-5,6% rispetto al 31 dicembre 2018), per effetto dell’utilizzo di riserve per il pagamento di dividendi a maggio 2019.

Sul fronte della solidità patrimoniale, al 30 settembre 2019 il Total Capital ratio è pari al 23% (28,67% a fine 2018).