Il gruppo bergamasco raddoppia il fatturato in cinque anni ed ora rilancia facendo leva sul vantaggio competitivo conquistato grazie alla forte differenziazione di prodotto conseguita merito il focus su R&D. Strategia confermata per “migliorare la redditività e conquistare nuove quote di mercato grazie anche all’innovazione di prodotto ed al cross selling, ma anche alle sinergie derivanti dall’essere l’unico operatore attivo in quattro diversi settori: pavimentazione tessile, navale, sportivo ed automotive” come sottolinea Ivan Palazzi, Ceo di Radici Pietro Industries & Brands.

- Ivan Palazzi, Ceo di Radici Pietro Industries & Brands, illustra le priorità strategiche

- Il modello di business: “R&D per differenziarci rispetto ai competitor”

- Leadership e unicità, con presenza sui quattro mercati core

- Focus sulla ricerca con attenzione alle tematiche ambientali

- Migliorare la redditività dopo il balzo del primo semestre

- Lo scenario del prossimo biennio si conferma positivo

- I risultati al 30 giugno 2019, più ricavi e balzo nei margini

- L’outlook 2019-2021 di Banca Finnat conferma più ricavi e margini

- Il mercato resta riflessivo in attesa di conferme

“Consolidare e sviluppare il nostro posizionamento competitivo, mantenere il focus sulla R&D con particolare attenzione alle tematiche ambientali e proseguire negli interventi finalizzati all’ottimizzazione della marginalità”.

Sono queste, sottolinea Ivan Palazzi, Ceo di Radici Pietro Industries & Brands, “le priorità strategiche a cui stiamo lavorando per continuare a crescere, confermandoci come unica realtà del mercato ad operare contemporaneamente e tramite un’offerta differenziata e personalizzata in quattro diversi segmenti: residenziale/contract, navale, sportivo ed automotive”.

È doveroso rilevare al riguardo che noi, aggiunge Palazzi, “siamo attivi della pavimentazione tessile di alto contenuto tecnologico, con elevato grado di personalizzazione. Una realtà che in cinque anni ha raddoppiato i ricavi grazie anche ad un cambio di strategia: dalla leva prezzo alla differenziazione del prodotto, puntando su qualità e innovazione con forte attenzione alle tematiche ambientali”.

Un processo di crescita realizzato “attraverso ingenti investimenti in capacità produttiva ed in innovazione, sia di parco macchine che di prodotto. Un percorso – completa il Ceo di Radici Pietro Industries & Brands- culminato con il debutto all’Aim dello scorso 26 luglio”.

L’operazione ha permesso di raccogliere oltre sei milioni da destinare allo sviluppo, “salvaguardando quel forte vantaggio competitivo di una produzione flessibile e customizzata che dovrebbe consentire da un lato di aumentare ulteriormente le quote di mercato e dall’altro migliorare la marginalità”, come si rileva anche dai dati a giugno 2019.

I primi sei mesi del 2019 hanno visto i ricavi crescere del 2% a 30 milioni, accompagnati però da un incremento double digit dell’Ebitda a 2,6 milioni con chiari benefici in termini di redditività.

Un trend che dovrebbe proseguire anche nei prossimi anni grazie all’effetto volumi dovuto alla maggior saturazione degli impianti e all’ottimizzazione dei costi, soprattutto in ambito di efficienza energetica in linea alla maggiore attenzione alle tematiche ambientali.

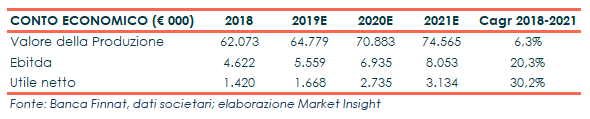

Ipotesi supportata dallo studio di Banca Finnat, che prevede per il triennio 2019-2021 una crescita medio annua dei ricavi del 6% con target al 2021 di 75 milioni. Significativo anche il progresso atteso nei margini reddituali poiché l’Ebitda dovrebbe crescere ad un tasso medio annuo del 20% per superare gli 8 milioni nel 2021, con una marginalità poco al di sotto dell’11 per cento.

Ivan Palazzi, Ceo di Radici Pietro Industries & Brands, illustra le priorità strategiche

“Consolidare e sviluppare il posizionamento competitivo, mantenere il focus sulla R&D con particolare attenzione alle tematiche ambientali e proseguire negli interventi finalizzati all’ottimizzazione della marginalità”.

Sono queste, spiega Ivan Palazzi, Ceo di Radici Pietro Industries & Brands, “le priorità a cui ci stiamo dedicando per proseguire il nostro percorso di crescita, anche reddituale, dopo aver raddoppiato il fatturato negli ultimi cinque anni”.

Risultati culminati con il debutto all’Aim di Borsa Italiana lo scorso luglio, “dove ci siamo presentati come una realtà che ha già effettuato importanti investimenti in capacità produttiva e che ora è pronta a cogliere le opportunità di un mercato con importanti margini di sviluppo”.

Il tutto, aggiunge Palazzi, “senza dimenticare le opportunità di crescita per linee esterne, in un processo che accompagnerà lo sviluppo organico “per favorire l’integrazione sia a valle sia monte del ciclo produttivo”.

Il modello di business: “R&D per differenziarci rispetto ai competitor”

“Negli ultimi anni abbiamo adottato una leva competitiva basata sulla differenziazione del prodotto, abbandonando la logica di prezzo e andando a lavorare maggiormente sulla qualità dell’offerta”.

Una scelta strategica che “ci ha consentito di modificare i nostri riferimenti sul mercato in termini di cliente finale, passando dall’area della distribuzione a quelli che sono i decision maker (come studi di design e di architettura) in grado di influenzare la domanda” prosegue Palazzi.

L’obiettivo rimane quindi quello di differenziarsi sempre di più rispetto ai competitor per aumentare le quote di mercato in tutti e quattro i settori in cui opera il gruppo, il residenziale – contract, il navale, lo sportivo e l’automotive.

L’obiettivo rimane quindi quello di differenziarsi sempre di più rispetto ai competitor per aumentare le quote di mercato in tutti e quattro i settori in cui opera il gruppo, il residenziale – contract, il navale, lo sportivo e l’automotive.

“Siamo l’unica azienda del nostro settore presente in tutti e quattro questi segmenti, con un’ampia gamma di offerta che ci contraddistingue come unica realtà in grado di soddisfare molteplici esigenze dei clienti attraverso una produzione customizzata”.

Gli importanti investimenti effettuati negli ultimi anni consentono una produzione molto flessibile che non richiede volumi minimi significativi per poter realizzare prodotti ad hoc per i clienti, mentre la contemporanea presenza in quattro diversi segmenti di mercato consente di fare attività di cross selling e creare sinergie in termini di trasmissione di know how.

Leadership e unicità, con presenza sui quattro mercati core

“A differenza dei nostri competitor, abbiamo deciso di abbandonare la leva competitiva del prezzo confermando comunque la nostra presenza in tutti e quattro i nostri mercati di riferimento” spiega il Ceo di Radici Pietro Industries & Brands.

Il settore residenziale contract rimane quello con il maggior peso in termini di ricavi (circa il 49% del fatturato 2018), in cui il focus del gruppo si è spostato dal segmento residenziale alle catene alberghiere e alle case del lusso mantenendo un’offerta di alta gamma ad elevato grado di personalizzazione.

Il settore residenziale contract rimane quello con il maggior peso in termini di ricavi (circa il 49% del fatturato 2018), in cui il focus del gruppo si è spostato dal segmento residenziale alle catene alberghiere e alle case del lusso mantenendo un’offerta di alta gamma ad elevato grado di personalizzazione.

Anche nell’ambito sportivo (erba artificiale) “abbiamo puntato esclusivamente sulla qualità dei prodotti per differenziarci rispetto alla proposte attualmente sul mercato e, collaborando con diverse federazioni nazionali, siamo riusciti a far percepire gli aspetti che ci contraddistinguono guadagnando importanti quote di mercato”.

Discorso analogo per il navale, dove i clienti di Radici sono principalmente la cantieristica navale e gli armatori, e l’automotive, in cui il gruppo lavora con i fornitori di tessuti per le case automobilistiche.

Focus sulla ricerca con attenzione alle tematiche ambientali

“Il nostro obiettivo è quello di continuare a influenzare sempre di più il mercato, facendo leva sia sugli aspetti tecnici del prodotto sia sull’elevato grado di personalizzazione” afferma l’Amministratore delegato.

Per fare ciò, “stiamo incrementando e sviluppando maggiormente la nostra organizzazione a livello di studi e di R&D nella direzione di una maggiore eco-sostenibilità, per essere in grado di seguire e anticipare questo trend andando a ingegnerizzare dei prodotti che rispondono a queste esigenze”.

Il mercato, infatti, pone una sempre maggior attenzione alle tematiche ambientali e Radici intende confermare il proprio impegno per adeguare gli impianti e ridurre i consumi energetici con l’obiettivo di preservare l’ambiente.

Il mercato, infatti, pone una sempre maggior attenzione alle tematiche ambientali e Radici intende confermare il proprio impegno per adeguare gli impianti e ridurre i consumi energetici con l’obiettivo di preservare l’ambiente.

“La nostra priorità è sviluppare prodotti che rispecchino le esigenze ecologiche offrendo soluzioni a basso impatto ambientale, tramite l’utilizzo di materie prime che al termine del proprio ciclo di vita possono essere rigenerate e ritrasformate”.

Un esempio in tal senso è costituito dai manti erbosi artificiali 100% Microplatic Free e totalmente riciclabili destinati al settore del calcio, già introdotti a partire dal 2013 e che hanno reso Radici il fornitore di riferimento per i Campionati Europei e Mondiali di Minifootball.

Migliorare la redditività dopo il balzo del primo semestre

“Il nostro piano industriale prevede diversi interventi finalizzati sia alla crescita dei ricavi sia al miglioramento della marginalità” dichiara Ivan Palazzi. “L’incremento della redditività passerà attraverso l’ottimizzazione delle risorse, soprattutto in ambito energetico, con una riduzione dei costi”.

“Abbiamo investito in un sistema software che ha permesso negli ultimi anni di ridurre dal 20% al 30% la quantità di energia necessaria ai cicli produttivi, monitorando minuto per minuto e ottimizzando il nostro parco macchine e i nostri impianti”.

Un impegno che ha portato la società a investire circa 2 milioni per installare entro la fine del 2020 un impianto di cogenerazione per autoprodursi il 70% di energia elettrica necessaria, di cui la maggior pare verrà utilizzata per fini produttivi e la restante quota sarà scambiata.

Un’ulteriore spinta alla marginalità dovrebbe poi arrivare dall’effetto volume, dopo gli investimenti degli ultimi anni per innovare il parco macchine.

“Ad oggi la nostra capacità produttiva è satura per circa il 60%, lasciandoci quindi importanti spazi di crescita di fatturato senza necessità di ulteriori investimenti con chiari benefici attesi in termini di margine di contribuzione”.

Lo scenario del prossimo biennio si conferma positivo

Una strategia ben delineata che si inserisce in uno scenario molto positivo, con Radici che si prepara a sfruttare i vantaggi competitivi e gli investimenti effettuati per guadagnare ulteriori quote di mercato in un contesto di crescita della domanda.

Nell’ultimo quinquennio, il gruppo ha realizzato una strategia di crescita sul proprio core-business, che ha posto le basi per una potenziale espansione in un settore caratterizzato da fenomeni di concentrazione nei principali mercati di riferimento.

“Il nostro piano industriale prevede una crescita organica in tutti e quattro i settori in cui siamo presenti, con le opportunità più significative nei segmenti sportivo e navale”.

In particolare, in ambito sportivo le previsioni indicano tassi di crescita double digit per il 2021-2022 grazie soprattutto al boom atteso in Africa, “area che avrà sempre più necessità di abbandonare i campi in erba naturale e terra battuta in favore di cambi in erba artificiale per migliorare il settore dell’impiantistica sportiva soprattutto a livello professionistico” spiega Palazzi.

In particolare, in ambito sportivo le previsioni indicano tassi di crescita double digit per il 2021-2022 grazie soprattutto al boom atteso in Africa, “area che avrà sempre più necessità di abbandonare i campi in erba naturale e terra battuta in favore di cambi in erba artificiale per migliorare il settore dell’impiantistica sportiva soprattutto a livello professionistico” spiega Palazzi.

A ciò si accompagna la possibilità di sviluppo per linee esterne, per integrare a monte processi produttivi attualmente esternalizzati e valle per essere più vicini al cliente offrendo servizi complementari.

I risultati al 30 giugno 2019, più ricavi e balzo nei margini

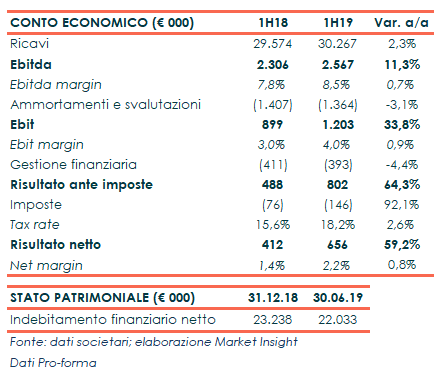

Radici ha chiuso il primo semestre 2019 con ricavi in aumento del 2,3% a 30,3 milioni, in continuità con la crescita registrata negli ultimi esercizi.

A livello geografico, l’Europa (inclusa l’Italia) ha segnato un +2,2% a 23,2 milioni e gli Stati Uniti un +21,8% a 6,5 milioni, mentre l’area Resto del Mondo ha registrato un -60% a 0,7 milioni.

Per quanto riguarda il fatturato per settori, le buone performance nel mercato Marine (+15% a 4,5 milioni) e Automotive (+11,9% a 6,1 milioni) hanno più che compensato la contrazione nella Pavimentazione Tessile (-2% a 14,7 milioni) e dello Sportivo (-4,8% a 4,9 milioni).

Per quanto riguarda il fatturato per settori, le buone performance nel mercato Marine (+15% a 4,5 milioni) e Automotive (+11,9% a 6,1 milioni) hanno più che compensato la contrazione nella Pavimentazione Tessile (-2% a 14,7 milioni) e dello Sportivo (-4,8% a 4,9 milioni).

L’Ebitda è aumentato dell’11,3% a 2,6 milioni con un’incidenza sui ricavi salita all’8,5% (+70 punti base), anche grazie ai minori costi del personale per effetto dell’ottimizzazione delle risorse interne, mentre l’Ebit è cresciuto del 33,8% a 1,2 milioni con un ros al 4% (+90 punti base).

Il periodo si è chiuso con un incremento dell’utile netto del 59% a 0,7 milioni, mentre dal lato patrimoniale l’indebitamento finanziario netto è leggermente diminuito a 22 milioni rispetto ai 23,2 milioni al 31 dicembre 2018.

L’outlook 2019-2021 di Banca Finnat conferma più ricavi e margini

Prospettive riconosciute anche da Banca Finnat soprattutto a livello di miglioramento della marginalità, con conseguenti impatti positivi sulla generazione di cassa e sulla riduzione del debito.

Nel suo studio dello scorso 14 ottobre, la banca d’investimento stima un valore della produzione in crescita a un cagr 2018-2021 del 6%, passando dai 62 milioni dello scorso esercizio a oltre 74 milioni nel 2021.

Più che proporzionale l’incremento atteso dei margini, nonostante l’aumento previsto dei costi. L’Ebitda dovrebbe raggiungere gli 8 milioni nel 2021 dai 4,6 milioni dello scorso anno, portando la redditività a sfiorare l’11% rispetto al 7,4% del 2018 e all’8,6% stimato per quest’anno.

Notizie positive soprattutto in ottica di sostenibilità del debito, su livelli elevati alla fine dello scorso esercizio soprattutto alla luce dei forti investimenti effettuati dalla società negli scorsi anni.

Le risorse raccolte in sede di Ipo e la generazione di cassa dovrebbero però consentire una sensibile diminuzione già quest’anno, con un rapporto Netdebt/Ebitda previsto in discesa da 5x nel 2018 a 2,86x a fine anno e a 1,83x nel 2021.

Il mercato resta riflessivo in attesa di conferme

Radici scambia in area 2,40 euro, inferiore di oltre 20% rispetto al prezzo di collocamento di 3,10 euro con cui ha fatto il suo debutto all’Aim lo scorso 26 luglio con una raccolta complessiva superiore ai 6 milioni.

Un calo significativo su cui ha certamente inciso la vicenda Bio-On, che ha visto bruciare quasi un miliardo di capitalizzazione in poche settimane. Un brusco risveglio per il mercato e per una delle “perle” dell’AIM ove vantava le migliori performance della storia di questo mercato. Una realtà dove ora, però, regna sovrana la magistratura.

Radici, inoltre, potrebbe aver risentito anche della bassa visibilità correlata alla tradizionale riservatezza dei bergamaschi, che preferiscono lasciar parlare i fatti e non si sono ancora allineati alle necessità dei mercati finanziari, che “scommettono sull’equity story e su quella capacità di execution che Radici ed il suo management ha dimostrato di possedere”.

È doveroso infine ricordare che lo studio di Banca Finnat mantiene una view positiva sul titolo con un potenziale upside di oltre il 100% rispetto alle quotazioni attuali in quanto il ‘buy’ è accompagnato da un target price di 5,51 euro.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Radici