ICF Group ha fornito alcune indicazioni dei risultati consolidati dei primi nove mesi 2019 che mostrano un miglioramento dell’Ebitda margin al 12,4% (10,6% al 30/9/18) grazie alla maggiore efficienza operativa. Diminuisce infatti il fatturato del gruppo a 53 milioni, rispetto ai 61,2 milioni di un anno prima. A fine settembre l’indebitamento finanziario netto diminuisce a 7,7 milioni, dai 9,7 milioni di fine 2018. Per fine 2019 gli analisti di Mediobanca stimano vendite pari a 72 milioni (-10%), un Ebitda margin all’11,7% ed un utile netto adj stabile rispetto a fine 2018 a 3,9 milioni.

Modello di business

ICF Group, nata a metà maggio 2018 dalla business combinazione tra Industrie Chimiche Forestali e la Spac EPS Equita PEP, che ha assunto l’attuale denominazione,  opera a livello internazionale nella progettazione, produzione e commercializzazione di adesivi e tessuti ad alto contenuto tecnologico, principalmente per i mercati delle

opera a livello internazionale nella progettazione, produzione e commercializzazione di adesivi e tessuti ad alto contenuto tecnologico, principalmente per i mercati delle

calzature, pelletteria, automotive e packaging, con i marchi ABC, Industrie Chimiche Forestali e Durabond. Oltrefrontiera la società presidia il territorio messicano attraverso la controllata Forestali de Mexico, mentre la produzione viene effettuata esclusivamente nello stabilimento di Marcallo con Casone, in provincia di Milano.

Nel settore automotive i principali concorrenti sono multinazionali, mentre il mercato del packaging vede un’offerta particolarmente frammentata con la presenza di numerosi competitors nei vari settori riforniti. In Italia il mercato calzaturiero rimane circoscritto ai tradizionali distretti di produzione.

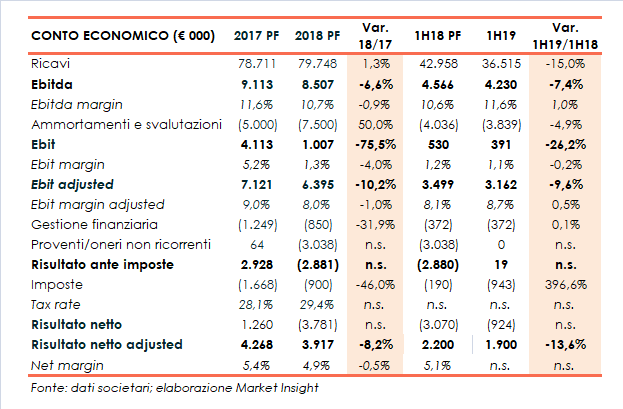

Conto Economico

La società ha fornito alcune indicazioni dei risultati consolidati gestionali e finanziari dei primi nove mesi del 2019. Nel periodo il fatturato si è fermato a 53,2 milioni, con quota di export pari a 66%, rispetto ai 61,2 milioni dei primi nove mesi 2018. L’Ebitda, in linea con il pari periodo 2018 a 6,6 milioni, configura una marginalità in miglioramento al 12,4% (10,6%al 30/9/18), anche grazie alle strategie di efficientamento intraprese. Nel solo terzo trimestre 2019 l’Ebitda si è attestato a 2,4 milioni rispetto a 2 milioni del terzo trimestre 2018. A fine settembre 2019 l’indebitamento finanziario netto è diminuito a 7,7 milioni, dai 9,7 milioni di fine 2018, grazie alla generazione di cassa per 3,9 milioni.

Analogo andamento ha caratterizzato il primo semestre 2019, con ricavi del gruppo diminuiti su base annua del 15% a 36,5 milioni, realizzati per il 66% oltrefrontiera. Una dinamica manifestata in tutte divisioni, con l’Automotive in calo del 18% a 13,5 milioni, il Packaging del 5,7% a 3,3 milioni e il segmento manifatturiero del 14,3% a 19,7 milioni.

Alla contrazione delle vendite hanno fatto da contraltare la riduzione di prezzi delle materie prime e la maggiore efficienza operativa, che ha portato su base annua risparmi per 0,3 milioni. L’Ebitda ha registrato un aumento della marginalità di 100 bp all’11,6%, seppure diminuito in valore assoluto del 7% a 4,2 milioni.

L’Ebit si è poi fermato a 0,4 milioni (-26%), mentre l’Ebit adjusted cifra in 3,2 milioni, deputato dai 2,8 milioni di ammortamento dell’avviamento, rispetto ai 3,5 milioni di fine giugno 2018 che non considerano costi non ricorrenti per 3 milioni connessi alla regolazione del piano di stock option a favore del management, previsto da un precedente accordo per la chiusura della business combination.

L’utile netto adjusted cifra in 1,9 milioni e si confronta con i 2,2 milioni di un anno prima anche al netto di 3 milioni di goodwill.

Nel 2018, il giro d’affari consolidato si è attestato a 79,7 milioni (+1,3%) dei quali oltre il 70% realizzato all’estero. L’Automotive ha registrato vendite per 31,5 milioni (+3%) e la divisione Packaging per 6,6 milioni (+12%), mentre sono diminuiti del 2% a 41,6 milioni i ricavi del settore Manifatturiero.

L’Ebitda è diminuito del 6,6% a 8,5 milioni, con una marginalità al 10,7% (-90 basis point), scontando anche oneri operativi per 450mila euro per servizi a carico della controllante, parzialmente compensati dalla progressiva riduzione dei costi delle materie prime. L’Ebit adjusted ha mostrato un calo del 10,2% a 6,4 milioni, con una marginalità all’8% (-100 basis point), al netto dell’ammortamento dell’avviamento per 5,4 milioni generato dall’acquisizione della Industrie Chimiche Forestali. Pari a 3,9 milioni l’utile netto adjusted (-8,2%) esclusi oneri non ricorrenti per circa 3 milioni inerenti alla regolazione del piano di stock option, oltre all’ammortamento dell’avviamento.

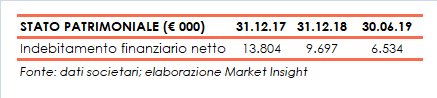

Stato Patrimoniale

L’indebitamento finanziario netto a fine giugno 2019 migliora a 6,5 milioni (9,7 milioni a fine 2018) grazie ai flussi di cassa generati dalla gestione operativa, al netto di circa 0,3 milioni connessi al piano di buy back avviato a maggio 2018. Analogo andamento aveva caratterizzato il 2018 con un indebitamento finanziario netto diminuito a 9,7 milioni (13,8 milioni nel 2017) grazie alla generazione di cassa operativa (2 milioni) e all’aumento di capitale sociale (5,1 milioni) connesso alla business combination, assorbiti in parte dal pagamento straordinario dal piano di stock option (3 milioni).

Outlook

Tra le azioni strategiche varate dal management di ICF Group al 2020, rientra lo sviluppo in nuove aree per il settore delle calzature, in particolare Cina, India, Brasile, Vietnam e Indonesia. Inoltre, ICF Group vuole aumentare le produzioni di adesivi a base acquosa in Asia. Nel packaging, intenzione del management è la creazione di linee produttive in Egitto e Medio Oriente. In un futuro di più ampio respiro, l’obiettivo è quello di sviluppare un nuovo progetto di autoadesivi con materiali estrusi e creare un nuovo sistema di consegna per gli stessi. Oltre alla crescita per linee interne, la strategia del gruppo prevede la ricerca di aggregazioni che aprirebbero a nuovi segmenti di business.

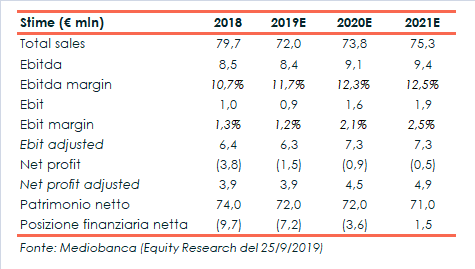

Gli analisti di Medibanca (Specialist e Nomad della società), dopo la diffusione dei risultati del primo semestre 2019 hanno rivisto al ribasso le previsioni per l’esercizio in corso e per il prossimo biennio. Il fatturato è ora atteso a 72 milioni nel 2019 (-9,7% sul 2018PF), dai 75 milioni delle precedenti stime, a 73,8 milioni nel 2020 (precedenti 76,5 milioni) e 75,3 milioni nel 2021 (precedenti 78 milioni). La revisione si fonda sul contributo inferiore alle attese del settore automobilistico e calzaturiero a causa dell’andamento dei volumi e dei prezzi.

Confermato il progressivo aumento dell’Ebitda margin, pari al 11,7% nel 2019 (10,7% 2018PF), al 12,3% nel 2020 e al 12,5% nel 2021, in ragione del favorevole andamento dei prezzi delle materie prime.

L’utile netto adjusted per fine anno è stimato dagli analisti a 3,9 milioni (-0,4% rispetto al 2018), a 4,5 milioni nel 2020 e a 4,9 milioni nel 2021.

Punti di Forza

- Il modello di business di ICF non richiede importanti investimenti

- Relazioni stabili con clienti e distributori

- Capacità di fornire soluzioni su misura e assistenza tempestiva ai clienti

- Significativi investimenti in R&D per sviluppare nuovi prodotti innovativi

Punti di Debolezza

- Esposizione alla fluttuazione del costo delle materie prime

Opportunità

- Consolidamento del mercato attraverso acquisizioni mirate di piccole e medie dimensioni con logica bolt-on

- Ulteriore accrescimento dell’uso di adesivi più ecologici a base acquosa e senza solventi

Minacce

- Il gruppo presenza una dimensione ancora piccola rispetto ai grandi competitor

Borsa

L’azione ICF Group quota oggi 5,5 euro e da inizio anno ha lasciato sul terreno il 7,5%, manifestando nel periodo un andamento particolarmente altalenante, che si confronta con una perdita del 5,7% evidenziata dall’indice di riferimento Ftse Aim Italia.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Industrie Chimiche Forestali