Il 2018 e il 2019 di Iervolino Entertainmet, rappresentano il punto di svolta del modello di business della società, con l’avvio dell’attività di produzione cinematografica e web series e quella di Digital Advertising. Forte infatti l’accelerazione del business, con lo sviluppo di diverse attività di produzione che oltre a porre le basi per una crescita futura, hanno consentito di realizzare nel terzo trimestre risultati di rilievo. A fine settembre i ricavi hanno raggiunto 47,7 milioni, rispetto agli 8,6 milioni del primo semestre, e l’Ebit superato i 14 milioni (2,9 milioni al 30 giugno). Confermati i target per l’intero 2019.

Modello di business

Iervolino Entertainment, fondata nel 2011 per commercializzare Diritti in Italia, nel 2018 si è focalizzata sulle produzioni di standing internazionale, tra cui film, TV-shows, web series e  short TV-show. La società produce i contenuti cinematografici e televisivi su garantito, trasferendo pertanto il rischio di performance dell’opera e registrando i primi profitti alla consegna del film ai distributori e mantenendo peraltro i diritti sulle proprietà intellettuali. Ha rapporti con partners internazionali di primario standing che, oltre a garantire ricavi derivanti dalla cessione delle licenze, consentono lo sfruttamento degli IP per gli anni successivi alla produzione dei contenuti tramite diritti di remake, sequel e altri prodotti derivati dal web. Da aprile 2019 la società

short TV-show. La società produce i contenuti cinematografici e televisivi su garantito, trasferendo pertanto il rischio di performance dell’opera e registrando i primi profitti alla consegna del film ai distributori e mantenendo peraltro i diritti sulle proprietà intellettuali. Ha rapporti con partners internazionali di primario standing che, oltre a garantire ricavi derivanti dalla cessione delle licenze, consentono lo sfruttamento degli IP per gli anni successivi alla produzione dei contenuti tramite diritti di remake, sequel e altri prodotti derivati dal web. Da aprile 2019 la società  opera anche nel settore dell’Advertising Digitale attraverso lo sviluppo e l’ideazione di campagne pubblicitarie, nonché la gestione, commercializzazione e vendita di spazi pubblicitari presenti sui siti web di terzi editori. Iervolino Entertaiment dispone inoltre di una Library di Diritti in licenza, costituita da circa 26 Film.

opera anche nel settore dell’Advertising Digitale attraverso lo sviluppo e l’ideazione di campagne pubblicitarie, nonché la gestione, commercializzazione e vendita di spazi pubblicitari presenti sui siti web di terzi editori. Iervolino Entertaiment dispone inoltre di una Library di Diritti in licenza, costituita da circa 26 Film.

Ultimi avvenimenti

Nel primo semestre 2019 la società è stata impegnata nel processo di quotazione, conclusosi con l’inizio delle negoziazioni sul segmento Aim di Borsa italiana lo scorso 5 agosto. Operazione che ha consentito di introitare mezzi freschi per 10,7 milioni (compreso esercizio Greenshoe).

Nel periodo Iervolino Entertainment ha inoltre avviato due attività ancillari al core business. La prima riguarda l’attività Digital Advertising, nel cui ambito ha concluso con TaTaTu Enterprises (piattaforma di intrattenimento lanciata nel 2018 da Andrea Iervolino) un accordo per la gestione degli spazi pubblicitari sulla piattaforma stessa. Inizialmente concentrata sull’Italia, l’attività sarà estesa al resto del mondo, anche attraverso contratti di distribuzione con agenzie di pubblicità. L’accordo prevede per la società il 50% lordo su tutti i ricavi da raccolta pubblicitaria maturati e incassati ogni semestre.

La seconda è relativa all’attività di management delle celebrities in Italia, che prevede la partecipazione di attori di standing internazionali a programmi televisivi (es. John Travolta ad “Amici di Maria De Filippi”).

La società prosegue con determinazione nel percorso di crescita intrapreso portando a termine importanti accordi che daranno i primi frutti già nell’esercizio in corso. Uno tra i più rilevanti, riguarda l’accordo quadro sottoscritto a fine settembre con Paradox Studios Llc, società di produzione di film indipendenti specializzata in co-produzioni internazionali, che conferma peraltro la volontà di collaborare con player internazionali per realizzare film di qualità rivolti al mercato internazionale. L’intesa prevede per Iervolino Entertainment ricavi per almeno $ 12 milioni per la produzione di cinque film (100% del copyright e i diritti di produzione). L’accordo fa seguito a quello sottoscritto sempre con Paradox Studios Llc per la realizzazione della web series animata “The Puffins” (short content di 5 minuti) fino ad un totale di 500 episodi, con ricavi pari a 0,6 milioni di dollari per episodio.

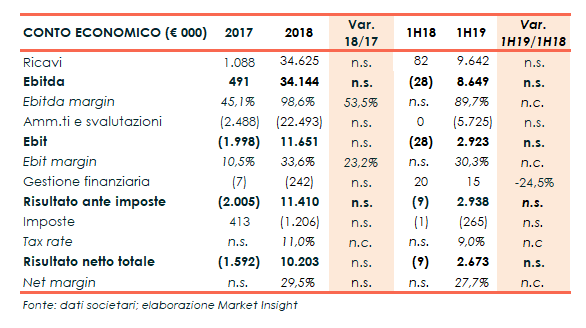

Conto economico

30 settembre 2019 – Ricavi ed Ebitda 5 volte superiori rispetto a fine giugno 2019

Prima di passare ai risultati del primo semestre 2019 si segnala che la società ha reso noto ricavi ed Ebitda preconsuntivi di fine settembre 2019, attestatisi rispettivamente a 47,7 milioni e a 14,2 milioni, grazie all’elevato numero di consegne del terzo trimestre. Confermato il positivo trend di sviluppo e i target previsti per l’intero 2019.

La nota precisa che i dati sono poco comparabili con quelli al 30 settembre 2018, in quanto la maggior parte delle consegne dello scorso anno è stata realizzata nel quarto trimestre.

Primo semestre 2019 – ricavi e marginalità spinti anche dalle web series internazionali

Il primo semestre 2019, chiude con un utile netto di 2,7 milioni, non comparabile con il risultato del pari periodo 2018 in quanto la società era ancora in fase di sart-up.

Nel periodo i ricavi si attestano a 9,6 milioni, di cui 4,3 milioni relativi alle produzioni Arctic Justice e 2,5 milioni a Poison Rose, mentre 2,9 milioni hanno riguardato i proventi per tax credit cinema e ricerca & sviluppo. Le produzioni cinematografiche e quelle di web series rappresentano rispettivamente il 37% ed il 63% dei ricavi.

L’Ebit, pari a 2,9 milioni (30% dei ricavi), deriva dai ricavi di cessione dei diritti delle opere filmiche al netto del relativo costo del venduto rappresentato, essenzialmente, dalla quota di competenza degli ammortamenti delle immobilizzazioni immateriali (opere filmiche) pari a 5,7milioni, essendo modesta l’incidenza dei costi di struttura, pari 994mila euro. L’Ebit margin si attesta al 30%.

La passata gestione si è chiusa con un utile netto di oltre 10 milioni, non confrontabile con il deficit del 2018 (1,6 milioni), in connessione all’inizio dell’attività di produzione cinematografica. I ricavi pari a 34,6 milioni (52% produzioni cinematografiche e 48% web series) comprendono oltre 6,9 milioni di tax credit cinema e ricerca & sviluppo. L’Ebit, pari al 33,6% dei ricavi, segna un utile di 11,6 milioni. Quest’ultimo deriva dai ricavi di cessione dei diritti delle opere filmiche al netto del relativo costo del venduto rappresentato, essenzialmente, dalla quota di competenza degli ammortamenti delle immobilizzazioni immateriali (opere filmiche) pari a 22,5 milioni, essendo contenuti a 481mila euro i costi di struttura.

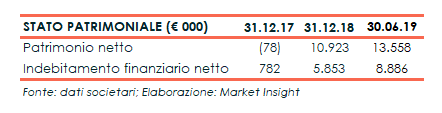

Stato Patrimoniale

Si presenta equilibrata e su livelli fisiologici la struttura patrimoniale, che è bene ricordare non recepisce ancora i 10,7 milioni (compreso esercizio greenshoe) di mezzi introitati con l’aumento di capitale connesso alla quotazione in Borsa. L’indebitamento finanziario netto (5,8 milioni nel 2018 e quasi 9 milioni a fine giugno 2019) e il patrimonio netto (rispettivamente 11 milioni e 13,6 milioni), ad oggi finanziano il capitale investito netto della società. Quest’ultimo, pari a 16,8 milioni nel 2018 e 22,4 milioni a fine giugno 2019, è rappresentato prevalentemente da immobilizzazioni immateriali (opere filmiche, proprietà intellettuali ed altri diritti). L’indebitamento finanziario netto al 30 giugno 2019 recepisce inoltre, in particolare, l’emissione di un bond convertibile da nominali 5 milioni.

Ratio

Anche in questo caso gli indici che non includono l’aumento di capitale si presentano di buon livello sia con riferimento alla capacità di ripagamento del debito, sia al grado di copertura dell’indebitamento. Il Roe mostra un andamento incostante in connessione all’aumento dell’utile netto nei periodi di riferimento.

Strategia

Il piano strategico della società per l’attività di produzione cinematografica si basa essenzialmente su:

- focalizzazione sulla produzione di IP di qualità con possibilità di sfruttamento perpetuo;

- realizzazione di Produzioni di Standing Internazionale di Film e di Web Series animate;

- co-produzione di film con player di Standing internazionale;

- produzione di Web Series animate;

- commercializzazione della library esistente e in corso di realizzazione.

Nel settore dell’Advertising Digitale, la società intende focalizzare l’attività sulla pubblicità mirata sugli utenti finali e su contenuti pubblicitari premium, con un’offerta strutturata per canali verticali.

Obiettivi che saranno raggiunti anche grazie all’impiego dei nuovi mezzi finanziari indirizzati principalmente al finanziamento di nuovi investimenti in produzioni innovative, acquisizione di proprietà intellettuali di alto livello, potenziamento della Web Tv, sviluppo di nuove serie di short content, nonché all’apertura di una sede a Los Angeles per avere una presenza diretta nel principale mercato mondiale del cinema.

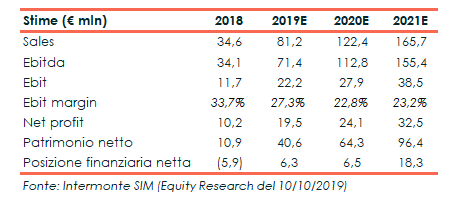

Outlook

Il Budget 2019, indicato nel documento di ammissione, prevede per fine 2019 la realizzazione di ricavi e proventi operativi per 84 milioni e un Ebit di 22 milioni.

Gli analisti di Intermonte Sim nello studio dello scorso 10 ottobre, hanno elaborato le proprie stime al 2021 includendo le produzioni di film e mini serie animate già contrattualizzate. Per fine 2019 le stime, sostanzialmente allineate a quanto indicato dal management, prevedono ricavi pari a 81 milioni(35 milioni nel 2018), un Ebitda a 71 milioni (34 milioni nel 2018), un Ebit atteso 22 milioni. L’utile netto è stimato a 19 milioni (10 milioni nel 2018).

Per il biennio 2020-2021 gli analisti si attendono un ulteriore forte crescita dei ricavi rispettivamente a 122 milioni e a 166 milioni. Le stime, al momento prudenti, includono inoltre il contributo delle nuove attività (advertising service e celebrity management) e i relativi costi. Sul fronte dei margini le aspettative degli analisti indicano un Ebit a 28 milioni nel 2020 e a 39 milioni a fine periodo. L’utile netto è stimato nel prossimo biennio rispettivamente a 24 milioni e 33 milioni.

Punti di Forza

- Consolidata rete di relazioni con attori e registi di fama internazionale

- Rapporti consolidati con i sales agent e i distributori locali

- Focalizzazione sulle produzioni adatte ad un pubblico internazionale in quanto realizzate esclusivamente in inglese

Punti di Debolezza

- Limitata storia operativa nel settore delle produzioni cinematografiche di standing internazionale (2018) e nell’advertising digitale (2019)

- Rischi connessi all’attività di produzione e co-produzione

- Rischi connessi al gradimento del pubblico e all’interesse editoriale delle emittenti televisive e delle piattaforme digitali.

Opportunità

- L’esistenza di contributi nazionali e comunitari a supporto dell’industria cinematografica rappresenta un incentivo per le regie internazionali a girare le proprie pellicole in Italia appoggiandosi ad una produzione locale.

- Nuove opportunità derivanti dal business advertising grazie alla collaborazione con TaTaTu

Minacce

- Evoluzione del quadro normativo nazionale relativo al settore cinematografico.

- Eventuale slittamento dei tempi di ultimazione e consegna delle opere filmiche.

- Elevato livello di concorrenza e innovazione tecnologica

- Costante evoluzione della pirateria cinematografica

Borsa

Il mercato sembra avere compreso le potenzialità di crescita del business di Iervolino Entertainment, come dimostrano le performance borsistiche dalla quotazione ad oggi. Sbarcata all’Aim Italia il 5 agosto ad un prezzo di collocamento di 1,95 euro e dopo avere chiuso il primo giorno di negoziazione con un +18%, l’azione ha avviato un andamento ascendente fino a toccare il prezzo massimo a 4,04 euro a inizio novembre. Dal debutto ad oggi l’azione Iervolino Entertainment ha raddoppiato il proprio valore a 3,83 euro, rispetto all’andamento sostanzialmente piatto del Ftse Aim Italia.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Sipario Movies