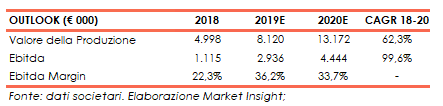

La società sbarcata a Piazza Affari lo scorso 26 giugno si appresta ad accelerare il proprio percorso di crescita all’interno della New Space Economy, potendo contare sulle risorse introitate in sede di collocamento. Officina Stellare stima di raggiungere al 2020 un Valore della Produzione di 13,2 milioni (cagr al 62,3%) e un Ebitda di 4,4 milioni (cagr al 99,6%), forte di un portafoglio ordini di 11 milioni al 30 giugno 2019. Risultati in forte crescita apprezzati anche dagli investitori come dimostra il +35,5% segnato in Borsa dall’IPO ad oggi.

Modello di Business

La società veneta è una PMI Innovativa attiva nella progettazione e produzione di telescopi e strumentazione ottica ed aerospaziale d’eccellenza (ground based e space based) offerti ad aziende attive nel settore aerospaziale (B2G e B2B). Officina Stellare sviluppa inoltre beni e applicazioni commerciali immessi direttamente sul mercato con l’omonimo brand, diretti a consumer e prosumer (B2C).

Nel corso degli anni la società guidata da Giovanni Dal Lago si è distinta come un operatore unico all’interno del settore di riferimento, vantando una catena produttiva completamente in house e tutte le conoscenze e capacità necessarie allo sviluppo, realizzazione e messa in funzione dei prodotti, grazie anche al laboratorio ottico conferito nel 2012 dal consigliere Fabio Rubeo.

La New Space Economy e la democratizzazione dello spazio hanno creato ora una serie di opportunità commerciali per il gruppo, le cui attenzioni sono rivolte alla ricerca e sviluppo in ambito Earth Observation (EO), Laser Communications (Laser Comms), Video-Tracking e Space Situational Awareness.

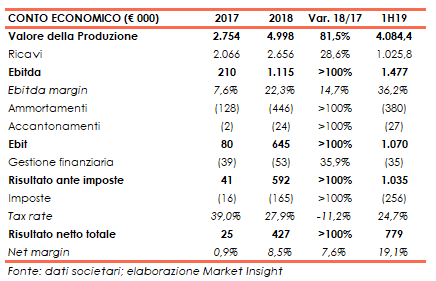

Conto Economico

Si premette che la società ha predisposto il primo bilancio semestrale nel 2019, senza il confronto con il corrispondente periodo del 2018 essendosi quotata lo scorso 26 giugno. Nel periodo il valore della produzione del gruppo si è attestato a 4,1 milioni, l’Ebitda a 1,5 milioni e l’utile netto a 0,8 milioni. Importante il progresso evidenziato della marginalità rispetto a fine 2018, con un Ebitda margin al 36,2% (22,3 % nel 2018) e un’ incidenza della bottom line al 19% (8,5% nel 2018).

Nella passata gestione il gruppo ha conseguito un valore della produzione di circa 5 milioni, in progresso del 81,5% rispetto al precedente esercizio. I ricavi di vendita sono saliti del 28,6%,con un aumento delle vendite di apparecchiature ottiche nell’Aerospace (+50%), Prosumer (+37%) e Ricerca (+29%).

A livello di gestione operativa, la dinamica registrata dal VdP e l’incremento della marginalità dei contratti in corso di produzione hanno consentito all’Ebitda di attestarsi a 1,1 milioni (0,2 milioni nel 2017) con una marginalità sui ricavi al 22,3%.

Il conto economico si è chiuso con un utile di 427mila euro, rispetto ai 25mila euro di un anno prima.

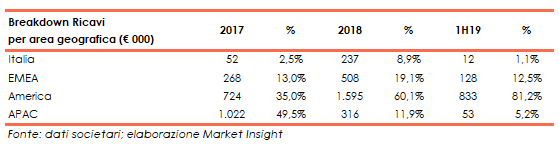

Breakdown Ricavi

Il breakdown dei ricavi per area geografica evidenzia il forte carattere internazionale della società che al 30 giugno 2019 ha realizzato quasi l’intera totalità del proprio fatturato all’estero (98,9%), di cui un 81,2% nelle Americhe.

Ricordiamo in merito che la società annovera tra i propri clienti la Nasa, il Kasi e altri rinomati player del settore aerospace e astronomy, oltre a importanti istituzioni in ambito scientifico ed universitario e del settore della difesa come ad esempio l’US Air Force.

Ricordiamo in merito che la società annovera tra i propri clienti la Nasa, il Kasi e altri rinomati player del settore aerospace e astronomy, oltre a importanti istituzioni in ambito scientifico ed universitario e del settore della difesa come ad esempio l’US Air Force.

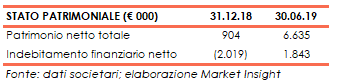

Stato Patrimoniale

Al 30 giugno 2019 il patrimonio netto del gruppo sale a 6,6 milioni, a seguito prevalentemente dell’aumento di capitale effettuato in sede di IPO che ha consentito di introitare circa 5 milioni.

Risorse che si sono riflesse anche sulla posizione finanziaria netta, positiva per oltre 1,8 milioni, rispetto all’indebitamento di fine dicembre 2018.

Ratio

Gli indicatori mettono inoltre in risalto la buona struttura finanziaria del gruppo che al 30 giugno 2019 presenta una posizione finanziaria netta positiva per circa 1,8 milioni.

I ratio di bilancio evidenziano un interessante livello di redditività che, pur scontando la maggiore patrimonializzazione, ammonta al 23,5% al 30 giugno 2019 (dato annualizzato).

Outlook

Officina Stellare intende continuare ad incrementare la propria struttura produttiva, acquisendo dotazioni tecniche e industriali e assumendo personale altamente qualificato che potrà supportare un’ulteriore evoluzione delle attività.

Officina Stellare intende continuare ad incrementare la propria struttura produttiva, acquisendo dotazioni tecniche e industriali e assumendo personale altamente qualificato che potrà supportare un’ulteriore evoluzione delle attività.

Il rafforzamento della strategia produttiva sarà portato avanti dalla società contemporaneamente ad un potenziamento della divisione di business development e marketing e alla creazione di una divisione R&D.

Obiettivo conclamato di Officina Stellare è la realizzazione di una Space Factory dedicata allo sviluppo di tecnologie applicate all’aerospace da dove la società vicentina potrà consolidare la propria posizione nella New Space Economy.

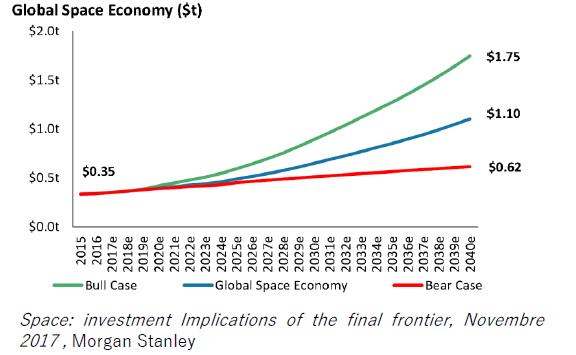

La New Space Economy rappresenta un mercato con alte potenzialità come sottolineano le previsioni degli analisti, secondo cui nel 2020 il settore raggiungerà un fatturato complessivo di 439 miliardi di dollari (299 miliardi nel 2017). Un trend positivo sostenuto dalla domanda di prodotti legati all’ambito spaziale (ground based e space based) e dall’aumento esponenziale di richiesta del traffico dati.

Osservando invece le stime offerte da Morgan Stanley riguardanti la Global Space Economy, il giro d’affari nel 2040 è atteso a 1,1 miliardi di dollari (Cagr 17-40 al 5,1%).

Per quanto riguarda l’outlook, la società ha fornito alcune stime per il prossimo biennio (2019-2020). Il valore della produzione è atteso a 13,2 milioni nel 2020 con una marginalità che passerà dal 22,3% del 2018 al 33,7% nell’ultimo anno di piano. Dal lato patrimoniale, la posizione finanziaria netta evidenzierà liquidità nette per 1,2 milioni al 2020.

In occasione della pubblicazione dei risultati del primo semestre 2019, la società vicentina ha affermato che i risultati del terzo trimestre 2019 sono in linea con le attese e che gli obiettivi per l’esercizio 2019 saranno sostanzialmente centrati. Nella medesima occasione la società ha indicato di avere in corso 34 commesse al 30 giugno 2019 (+78% vs 1H18), di cui nove completate, e un portafoglio complessivo di circa 11 milioni.

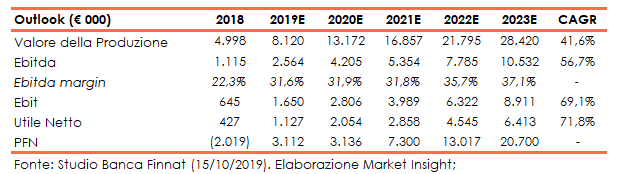

Le proiezioni degli analisti di Banca Finnat, estese invece fino al 2023, evidenziano un valore della produzione di 28,4 milioni nell’ultimo anno disponibile (Cagr 18-23 del 41,6%), un Ebitda di 10,5 milioni (Cagr 18-23 del 56,7%), con una marginalità al 37,1%. L’utile netto raggiungerà infine 6,4 milioni (Cagr 18-23 del 71,8%).

Punti di forza

- Il laboratorio ottico di Officina Stellare rappresenta un asset unico ed è il principale vantaggio competitivo di Officina Stellare che può vantare una produzione completamente in house della componente più importante dei suoi prodotti

- Prodotti personalizzabili con una rapida customizzazione sulla base delle richieste dei propri clienti

- I prodotti di Officina Stellare sono caratterizzati da una cura del design, particolarmente innovativo rispetto agli altri prodotti sul mercato

- Rapporto forte con Università e Istituti di ricerca in grado di garantire un alto livello di innovazione

- Portafoglio consolidato di grande valore formato da alcune delle aziende corporate e governative tra i principali attori del settore

- Rete di oltre 30 dealer presenti in tutto il mondo, in continua evoluzione ed espansione

- Il know-how e le competenze tecniche acquisite nel corso degli anni hanno permesso alla società di sviluppare un’ottima capacità di gestione

- La Società ha ottenuto il livello TRL 9 sulla scala di c.d. “Technology Readiness Level” nel settore dell’Earth Observation

- Esposizione pressoché nulla verso il rischio paese Italia in relazione alla forte internazionalizzazione

Punti di debolezza

- In ragione del settore di attività, il portafoglio clienti pur essendo consolidato presenta un numero ristretto di controparti con poche commesse ma di dimensioni rilevanti.

Opportunità

- La società opera in un mercato con alte potenzialità di crescita, come indicano i diversi studi di settore

- La quotazione in borsa ha migliorato la visibilità della società

Minacce

- Rischi connessi all’evoluzione tecnologica e alle dinamiche concorrenziali nei mercati in cui opera la Società.

Borsa

L’esordio a Piazza Affari della matricola Officina Stellare è stato a tutti gli effetti eccezionale con una performance positiva in rialzo del 54,3% a 9,26 euro dopo aver toccato in apertura un prezzo di 9,4 euro a 56,5% rispetto al prezzo di offerta di 6 euro.

Nel corso delle successive sedute gli acquisti sul titolo sono proseguiti fino al raggiungimento di un massimo storico intraday a 10,49 euro (+74,8%).

I mesi estivi caratterizzati da bassi volumi e da un andamento negativo che ha coinvolto l’intero Ftse Aim Italia hanno portato il titolo intorno alla valutazione attuale di 8,13 euro, superiore del 35,5% al prezzo di Ipo.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Officina Stellare