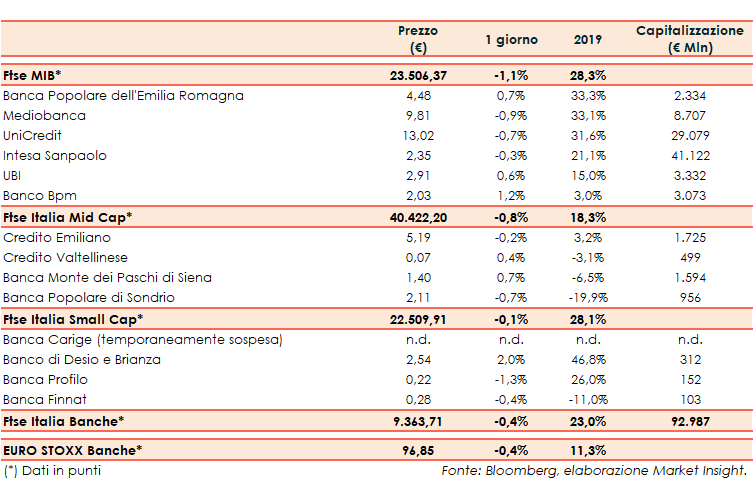

Il Ftse Italia Banche ha chiuso il 2019 con un balzo del 23%, sovra-performando l’analogo europeo (+11,3%) e sostenendo anche il Ftse Mib (+28,3%).

L’anno è stato caratterizzato dai timori per il rallentamento della crescita globale, soprattutto a causa della diatriba commerciale a colpi di dazi tra Stati Uniti e Cina, anche se in extremis le due superpotenze sono riuscite a raggiungere un primo accordo parziale.

Altra incertezza è stata generata dalla Brexit, anche se alla fine il voto in Uk del 12 dicembre ha portato alla vittoria schiacciante del premier Boris Johnson, che dovrebbe portare a un’uscita ordinata del Regno Unito dall’UE entro fine gennaio 2020.

La Bce, che ha visto il passaggio di consegne da Mario Draghi a Christine Lagarde, ha confermato una politica monetaria accomodante, abbassando il tasso sui depositi a -0,5% e varando al contempo misure volte a mitigarne gli effetti sui bilanci bancari. Inoltre, è stata avviata una nuovo operazione di Tltro3.

Sul fronte italiano, si è vista una prima parte d’anno in cui ha operato un governo guidato da Giuseppe Conte e targato Lega-5 Stelle, per poi avere un ribaltone nel corso dell’estate, passando ad un esecutivo sempre guidato da Conte ma questa volta appoggiato da Lega e 5 Stelle, che ha portato anche a un rapporto più cordiale con l’Europa rispetto al precedente.

In questo contesto, lo spread Btp-Bund ha in parte oscillato ben oltre i 200 punti base, salvo poi stabilizzarsi sotto questa soglia, sostenendo anche la performance del settore bancario.

Sul Ftse Mib molto bene UniCredit (+31,6%), che ha visto chiudersi il piano “Transform 2019” concentrato sul de-risking, sul taglio dei costi e sul rafforzamento patrimoniale. La banca ha effettuato cessioni di asset non considerati più core, tra cui Fineco e l’8,4% di Mediobanca, oltre al riassetto della partecipazione nella turca Yapi. Lo scorso 3 dicembre è stato presentato il nuovo piano al 2023, che prevede un utile di 5 miliardi a regime e di restituire 8 miliardi di capitale ai soci tra dividendi e buy-back.

In grande spolvero Intesa Sanpaolo (+21,1%), confermatasi tra gli istituti più solidi e profittevoli in Italia e in Europa e che ha accelerato ulteriormente il de-risking grazie all’accordo con Prelios sugli Utp.

Bene Ubi (+15%) e lievemente positiva Banco Bpm (+3%). I due istituti hanno portato a termine con grande successo le operazioni di efficientamento previste, oltre ad avere velocizzato ulteriormente il de-risking. Il tutto in attesa dei nuovi piani industriali che saranno presentati nella prima parte del 2020.

In evidenza Bper (+33,3%), che ha approvato il nuovo piano industriale al 2021 e portato a termine importanti operazioni straordinarie: l’acquisto di Unipol Banca, delle minorities di Banco di Sardegna e (insieme a Popolare Sondrio) delle quote di Arca in mano alle ex venete.

In luce Mediobanca (+33,1%), che ha visto un significativo mutamento dell’assetto azionario con l’uscita di UniCredit e la salita di Leonardo Del Vecchio al 9,9% del capitale, diventandone primo azionista.

Piccolo stop per Mps (-6,5%), nonostante i significativi progressi nel de-risking e con l’attenzione concentrata sulla strategia di uscita del Tesoro dal capitale.

Frena Popolare Sondrio (-19,9%), nonostante sia una banca profittevole e con una robusta dotazione patrimoniale che le consentirà di accelerare il de-risking, secondo le indicazioni fornite dalla Bce a seguito del mancato ok all’acquisto di Caricento.

Saldo negativo anche per Creval (-3,1%), che ha visto un cambio al vertice con la nomina di Luigi Lovaglio come nuovo Ad e l’approvazione di un nuovo piano industriale al 2023 che prevede un ulteriore passo avanti nel de-risking e di concentrarsi sul rilancio commerciale.

Tra le Small Cap l’attenzione è stata rivolta alla crisi di Carige, sospesa dalle negoziazioni e sottoposta a commissariamento da parte della Bce. L’operazione di salvataggio condotta dai commissari ha portato all’approvazione di un rafforzamento patrimoniale da 900 milioni, di cui 700 milioni in aumento di capitale, con gran parte dell’importo garantito dal Fitd e dall’adesione di Cassa Centrale Banca. 200 milioni riguardano l’emissione di un bond subordinato Tier2.