Obiettivo di Apple è espandere le opportunità di mercato dei propri prodotti e dei servizi offerti. In questo contesto può essere visto l’accordo esclusivo di produzione pluriennale di Tv+, il nuovo servizio di streaming televisivo dell’azienda di Cupertino, con Richard Plepler, ex presidente e amministratore delegato di Hbo. I ricavi di Apple dell’esercizio 2018-19 sono calati del 2,0% a/a da usd 265,6 miliardi a 260,2 miliardi a causa della contrazione del fatturato di iPhone, passato da 164,9 miliardi a 142,4 miliardi (-13,6% a/a): Positive invece le performance delle altre business unit: Mac è cresciuta del 2,2% a 25,7 miliardi, iPad del 15,8% a/a 21,3 miliardi, Wearables, Home and Accessories del 40,9% a 24,5 miliardi e i Servizi del 16,5% a 46,3 miliardi. L’Ebitda è sceso del 6,5% a/a da 81,8 miliardi a 76,5 miliardi, l’Ebit è calato del 9,8% a/a da 70,9 miliardi a 63,9 miliardi mentre l’utile netto si è ridotto del 7,2% a/a da 59,5 miliardi (22,4% dei ricavi) a 55,3 miliardi (21,2% del fatturato). Al 30 settembre 2019 l’equity era pari a 90,5 miliardi (107,1 miliardi al 29 settembre 2018) mentre l’indebitamento finanziario netto si attestava a 59,2 miliardi (88,6 miliardi al 29 settembre 2018).

Apple progetta, produce e commercializza dispositivi mobili per i settori telecom e media, personal computer, software, contenuti digitali, applicazioni, servizi e accessori.

I prodotti comprendono:

- iPhone: è la linea di smartphone basata sul sistema operativo proprietario iOS

- Mac: è la famiglia di pc, laptop e desktop, basata sul sistema operativo proprietario macOS

- iPad: sono i tablet basati sul sistema operativo iPadOS

- altri prodotti quali AirPods, Apple TV, Apple Watch, HomePod, iPod Touch.

La gamma di servizi offerti dalla società include:

- negozi on line da cui gli utenti possono scaricare app e contenuti digitali quali AppStore per iPhone e iPad, Mac App Store, TV App Store e Watch App Store

- servizi streaming che permettono di accedere a contenuti digitali quali Apple Music e Apple TV+

- iCloud: è il servizio cloud che permette di archiviare i contenuti personali quali foto, musica, email, documenti ecc.

- altri servizi quali Apple Arcade (piattaforma di gioco), Apple Card, Apple News+, Apple Pay e Apple Care.

Il gruppo distribuisce in tutto il mondo sia attraverso negozi di proprietà, negozi online e la forza vendita diretta, sia attraverso grossisti, dettaglianti e rivenditori terzi.

Inoltre, la Società vende prodotti di terzi compatibili con Apple, inclusi software e accessori, attraverso i propri negozi al dettaglio e online.

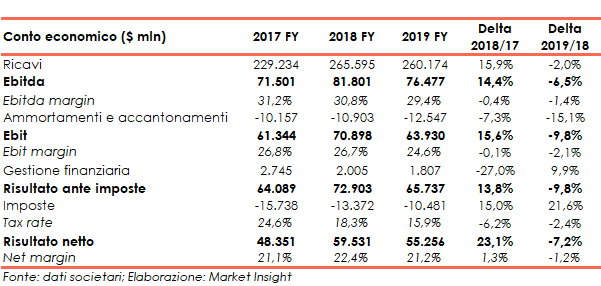

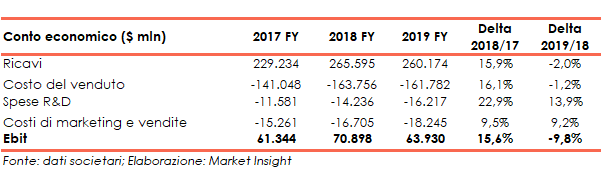

CONTO ECONOMICO

Nel 2018-19 i ricavi sono risultati in calo del 2,0% a/a da usd 265,6 miliardi a 260,2 miliardi, in controtendenza rispetto al +15,9% del 2017-18 (da 229,2 miliardi a 265,6 miliardi).

Anche l’Ebitda e l’Ebit hanno registrato una contrazione rispettivamente del 6,5% da 81,8 miliardi (30,8% dei ricavi) a 76,5 miliardi (29,4% del fatturato) e del 9,8% da 70,9 miliardi (26,7% dei ricavi) a 63,9 miliardi (24,6% del fatturato).

Anche l’Ebitda e l’Ebit hanno registrato una contrazione rispettivamente del 6,5% da 81,8 miliardi (30,8% dei ricavi) a 76,5 miliardi (29,4% del fatturato) e del 9,8% da 70,9 miliardi (26,7% dei ricavi) a 63,9 miliardi (24,6% del fatturato).

In particolare, l’andamento dell’Ebit è dovuto, oltre alla diminuzione dei ricavi meglio descritta nel paragrafo successivo, anche alle maggiori spese in R&D (da 14,2 miliardi a 16,2 miliardi) e di marketing (da 16,7 miliardi a 18,2 miliardi), solo parzialmente compensate dalla fisiologica diminuzione del costo del venduto (da 163,8 miliardi a 161,8 miliardi).

Infine, il minor carico fiscale (da 13,4 miliardi a 10,5 miliardi) ha permesso di arginare il calo dell’utile (-7,2% a/a da 59,5 miliardi a 55,3 miliardi) e del net margin (dal 22,4% al 21,2%).

Infine, il minor carico fiscale (da 13,4 miliardi a 10,5 miliardi) ha permesso di arginare il calo dell’utile (-7,2% a/a da 59,5 miliardi a 55,3 miliardi) e del net margin (dal 22,4% al 21,2%).

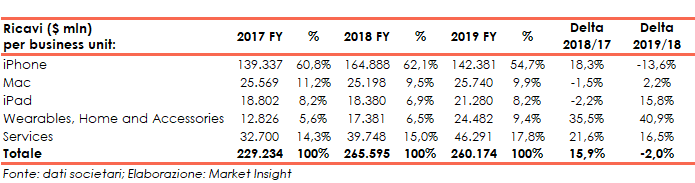

BREAKDOWN RICAVI

Il 2018-19 ha visto i ricavi in diminuzione del 2,0% a da 265,6 miliardi a 260,2 miliardi a causa del calo delle vendite di iPhone (-13,6% da 164,9 miliardi a 142,3 miliardi, 54,7% del totale) solo parzialmente controbilanciato dalle performance positive degli altri business.

Il fatturato di Mac è cresciuto del 2,2% da 25,2 miliardi a 25,7 miliardi, quello di iPad del 15,8% da 18,4 miliardi a 21,3 miliardi, quello degli altri prodotti del 40,9% da 17,4 miliardi a 24,5 miliardi mentre quello dei servizi è aumentato del 16,5% da 39,7 miliardi a 46,3 miliardi.

Da un punto di vista geografico, le Americhe incidono per il 44,9% (+4,3% a 116,9 miliardi), l’Europa per il 23,2% (-3,4% s 60,3 miliardi), la Greater China per il 16,8% (-15,9% a 43,7 miliardi), il Giappone per l’8,3% (-1,0% a 21,5 miliardi) e il resto dell’Apac per il 6,8% a 17,8 miliardi.

Da un punto di vista geografico, le Americhe incidono per il 44,9% (+4,3% a 116,9 miliardi), l’Europa per il 23,2% (-3,4% s 60,3 miliardi), la Greater China per il 16,8% (-15,9% a 43,7 miliardi), il Giappone per l’8,3% (-1,0% a 21,5 miliardi) e il resto dell’Apac per il 6,8% a 17,8 miliardi.

STATO PATRIMONIALE

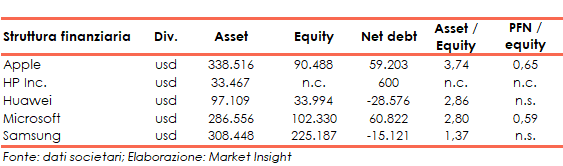

Lo struttura finanziaria ha visto il patrimonio netto diminuire dagli usd 107,1 miliardi del 29 settembre 2018 (con un ratio total asset/ equity pari a 3,41x) ai 90,5 miliardi del 28 settembre 2010 (con un ratio total asset/ equity pari a 3,74x).

La dinamica dell’equity sconta l’effetto contabile dei riacquisti di azioni proprie, pari a 73,1 miliardi nel 2017-18 e a 67,1 miliardi nel 2018-19, che vengono sottratti dallo stock dei mezzi propri.

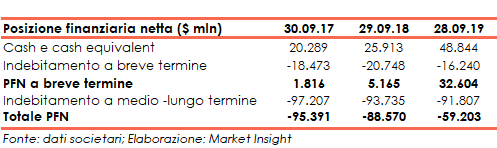

L’indebitamento finanziario netto è migliorato da 88,6 miliardi a 59,2 miliardi alle due date sopra indicate, con la componente a breve positiva al termine di entrambi gli esercizi e pari a +5,2 miliardi al 29 settembre 2018 e a +32,6 miliardi al 28 settembre 2019.

L’indebitamento finanziario netto è migliorato da 88,6 miliardi a 59,2 miliardi alle due date sopra indicate, con la componente a breve positiva al termine di entrambi gli esercizi e pari a +5,2 miliardi al 29 settembre 2018 e a +32,6 miliardi al 28 settembre 2019.

Al 30 settembre 2017 l’equity e l’indebitamento finanziario netto si attestavano rispettivamente a 134,0 miliardi e 95,4 miliardi.

CONFRONTO CON I COMPETITORS

I principali peers di Apple sono i produttori di pc quali Hp Inc., sviluppatori di software e sistemi operativi come Microsoft e aziende che operano tra l’altro anche nel settore della produzione di dispositivi mobili (smartphones e tablet) come Huawei e Samsung.

Per semplicità i dati di Samsung e Huawei sono stati convertiti da krw e cny a usd.

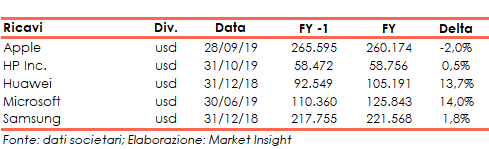

Nell’ultimo esercizio la performance migliore, in termini di ricavi, è stata quella di Microsoft (+14,0% a usd 125,8 miliardi), seguita da quella di Huawei (+13,7% a usd 105,2 miliardi), di Samsung (+1,8% a usd 221,6 miliardi) e di HP (+0,5% a usd 58,8 miliardi).

Per quanto riguarda l’Ebit, Huawei ha segnato un +23,6% a 10,7 miliardi, Microsoft un +22,5% a 43,0 miliardi, Samsung un +9,8% a 53,5 miliardi e Hp Inc. un +1,2% a 3,9 miliardi.

Per quanto riguarda l’Ebit, Huawei ha segnato un +23,6% a 10,7 miliardi, Microsoft un +22,5% a 43,0 miliardi, Samsung un +9,8% a 53,5 miliardi e Hp Inc. un +1,2% a 3,9 miliardi.

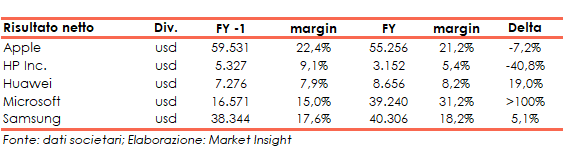

Infine, circa il risultato netto, Microsoft ha più che raddoppiato gli utili, passando da 16,6 miliardi a 39,2 miliardi, Huawei ha registrato un +19,0% a 8,7 miliardi e Samsung un +5,1% a 40, 3 miliardi. In controtendenza Hp il cui utile è diminuito del 40,8% da 5,3 miliardi a 3,2 miliardi per via della fiscalità.

Infine, circa il risultato netto, Microsoft ha più che raddoppiato gli utili, passando da 16,6 miliardi a 39,2 miliardi, Huawei ha registrato un +19,0% a 8,7 miliardi e Samsung un +5,1% a 40, 3 miliardi. In controtendenza Hp il cui utile è diminuito del 40,8% da 5,3 miliardi a 3,2 miliardi per via della fiscalità.

Da un punto di vista patrimoniale, la struttura più solida è quella di Samsung (ratio Total Asset / equity pari a 1,37x), seguita da quella di Microsoft (2,80x) e da quella di Huawei (2,86x).

Da un punto di vista finanziario Huawei e Samsung presentano una pfn positiva mentre Microsoft ha un rapporto indebitamento finanziario netto / equity pari a 0,59x.

Da un punto di vista finanziario Huawei e Samsung presentano una pfn positiva mentre Microsoft ha un rapporto indebitamento finanziario netto / equity pari a 0,59x.

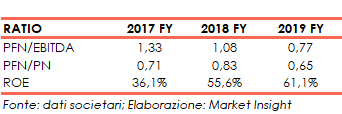

RATIOS

Nonostante la contrazione dell’Ebitda e del patrimonio netto sopra descritte, la riduzione dell’indebitamento ha comunque permesso al ratio pfn / Ebitda e pfn / equity di migliorare passando rispettivamente da 1,08x a 0,77x e da 0,83x a 0,65x al termine degli ultimi due esercizi.

Il Roe è cresciuto dal 55,6% al 61,1% beneficiando delle dinamiche relative ai mezzi propri a denominatore parzialmente controbilanciate dal calo degli utili a numeratore.

Il Roe è cresciuto dal 55,6% al 61,1% beneficiando delle dinamiche relative ai mezzi propri a denominatore parzialmente controbilanciate dal calo degli utili a numeratore.

FLUSSI DI CASSA

I flussi di cassa operativi sono stati pari a 69,4 miliardi a cui si aggiungono ulteriori 45,9 miliardi provenienti dall’attività di investimento / disinvestimento che è consistita soprattutto in 57,5 miliardi provenienti dalla liquidazione di titoli negoziabili di cui 10,5 miliardi sono stati impiegati per l’acquisto di asset materiali.

Questi introiti hanno permesso di finanziare la distribuzione di dividendi (14,1 miliardi) e i riacquisti di azioni proprie (66,9 miliardi).

STRATEGIA

Il management è focalizzato sull’ampliamento delle opportunità di mercato relative a smartphone, personal computer, tablet e altri dispositivi elettronici, in contesti ove operano player di dimensioni elevate, ben finanziati ed esperti nel settore. Secondo la società, per operare in questi ambiti bisogna essere in grado di fronteggiare le seguenti sfide:

- concorrenza sui prezzi aggressiva

- frequente introduzione di nuovi prodotti e nuove tecnologie

- tecnologie di progettazione in evoluzione

- sensibilità al prezzo da parte dei consumatori e delle imprese.

Apple punta ad offrire soluzioni hardware, software e servizi che offrono un’innovazione e un’integrazione superiori al mercato, facendo leva sui principali fattori competitivi:

- prezzo

- qualità e affidabilità del prodotto e del servizio

- caratteristiche di prodotti e servizi (comprese le funzioni di sicurezza)

- rapporto qualità / prezzo

- innovazione di design

- ecosistema di software e accessori di terze parti

- capacità di marketing e distribuzione

- servizio e supporto

- reputazione aziendale.

OUTLOOK

Apple fornisce le seguenti indicazioni per il primo trimestre fiscale 2020:

- ricavi tra 85,5 miliardi e 89,5 miliardi

- margine lordo tra il 37,5% e il 38,5%

- spese operative comprese tra 9,6 miliardi e 9,8 miliardi

- aliquota fiscale di circa il 16,5%.

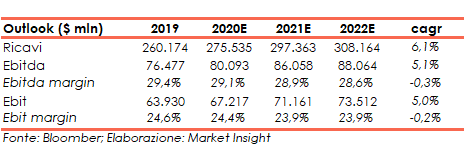

CONSENSUS

I ricavi al 2021-22 sono attesi a 308 miliardi, in aumento ad un cagr del 6,1% rispetto ai 260 miliardi dell’esercizio 2018-19, l’Ebitda dovrebbe attestarsi a 88,1 miliardi, corrispondenti ad un cagr del 5,1% in confronto ai 76,5 miliardi dell’ultimo anno fiscale, mentre l’Ebit è previsto in crescita, sempre alla fine dell’esercizio 2021-22, a 73,5 miliardi ad un cagr del 5,0% rispetto ai 63,9 miliardi dell’esercizio 2018-19.

Al contrario marginalità è vista in contrazione: alla fine del 2021-22 l’Ebitda margin è atteso al 28,6% (29,4% nel 2018-19) e l’Ebit margin al 23,9% (24,6% nel 2018-19).

Le view degli analisti sull’azione ordinaria a inizio gennaio 2020 possono essere raggruppate in 27 buy, 14 hold e 7 sell mentre il target price medio è visto a usd 274,66 ovvero l’8,4% al di sotto delle quotazioni attuali.

Le view degli analisti sull’azione ordinaria a inizio gennaio 2020 possono essere raggruppate in 27 buy, 14 hold e 7 sell mentre il target price medio è visto a usd 274,66 ovvero l’8,4% al di sotto delle quotazioni attuali.

PUNTI DI FORZA

Brand: tra i più noti del pianeta e capace di attrarre e fidelizzare i clienti

Tecnologia: i prodotti sono dotati di un sistema operativo di proprietà che da anni è l’avanguardia del settore

Distribuzione: i prodotti sono acquistabili in negozi (fisici e online) sia di proprietà che in tutti i rivenditori di elettronica di consumo

Positivo andamento dei business Mac, iPad, altri prodotti e Servizi negli ultimi esercizi.

PUNTI DI DEBOLEZZA

Prezzo elevato dei prodotti, che rende i dispositivi Apple meno accessibili ai consumatori

Tecnologia non sempre compatibile con dispositivi e software di altre case

Andamento delle vendite di iPhones nel 2018-19, soprattutto in Cina.

OPPORTUNITA’

Espansione nel mondo delle produzioni di contenuti streaming

Espansione nel settore del gaming

Lancio di nuovi prodotti e introduzione di ulteriori servizi

Forte generazione di cassa che può essere allocata ad eventuali opportunità di investimento.

MINACCE

Prodotti sostitutivi quali smart phone, tablet o pc più modesti in termini di prestazioni ma accessibili a prezzi decisamente inferiori

Diffusione della tecnologia rivale Android

Introduzione / sviluppo di nuove tecnologie da parte di altri big del settore

Tensioni geopolitiche internazionali che possono interferire sulle esportazioni dei dispositivi Apple.

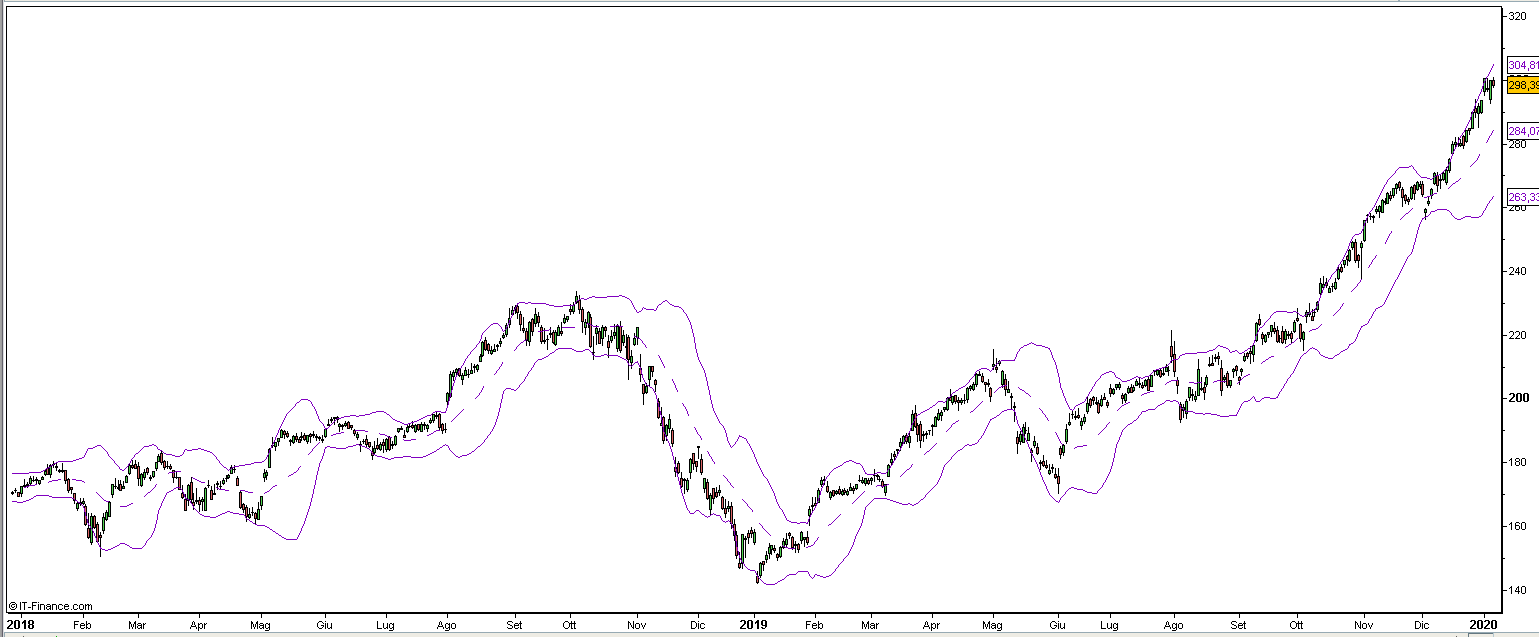

BORSA

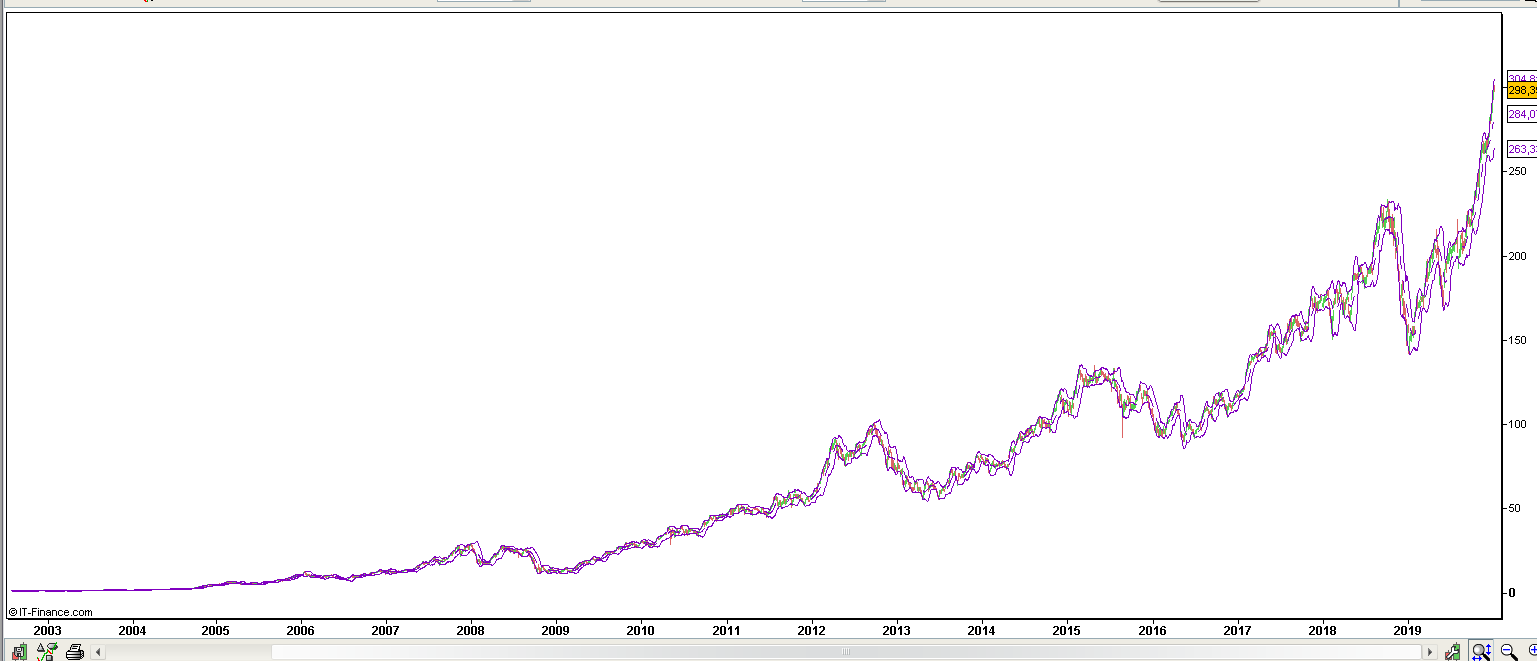

Dopo una seconda parte del 2018 in cui si sono concentrati i realizzi che hanno compresso le quotazioni (dagli usd 232 del 4 ottobre 2018 agli usd 157 del 3 gennaio 2019) il 2019 ha visto la ripresa del trend positivo dell’azione ordinaria che l’ha portata fino agli attuali massimi storici a usd 299,80 leggermente al di sotto della soglia psicologica di usd 300.

Sta pertanto proseguendo il trend rialzista iniziato nell’aprile 2003 quando l’azione scambiava sugli usd 0,94.