Nata nel 2002 come startup, oggi MailUp è a capo di un gruppo articolato, tra i principali player europei nel campo delle tecnologie in cloud applicate principalmente al mondo del marketing e comunicazione tramite e-mail e SMS. Un gruppo che punta a diventare l’operatore di riferimento nel Vecchio Continente, espandendosi al contempo negli Stati Uniti e in America Latina. Il tutto attraverso una costante attività di R&D e un’accurata strategia di crescita per linee esterne, nel solco tracciato dalle acquisizioni concluse con successo negli ultimi anni. Un mix che ha permesso di ampliare l’offerta e la base clienti, presidiando tutti gli elementi chiave della catena del valore, come testimoniano i dati preliminari sui ricavi del 2019, in aumento del 52,5% a 60,5 milioni.

MODELLO DI BUSINESS

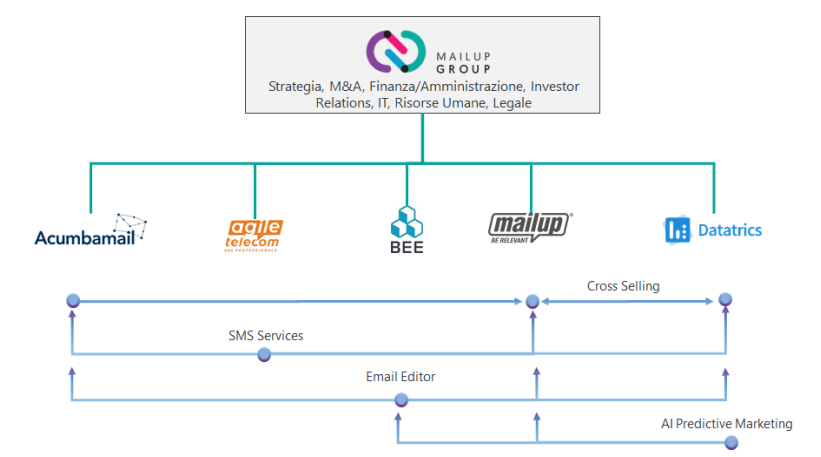

Il Gruppo MailUp è un operatore verticalmente integrato attivo nelle Cloud Marketing Technologies (MarTech), settore in forte espansione ed evoluzione, e offre una vasta gamma di soluzioni ai propri clienti, con particolare focalizzazione sul messaging e sulla data-driven e multi-channel marketing automation.

Il core business del Gruppo è rappresentato da sviluppo e vendita di:

- tecnologie finalizzate all’invio massivo di email e mobile messaging, in particolare tramite il canale SMS, per finalità di marketing e transazionali;

- sofisticati strumenti di editing di email e newsletter;

- innovative soluzioni nel campo delle marketing technologies basate su intelligenza artificiale (Predictive Marketing);

- servizi professionali di consulenza in questo ambito.

La capogruppo MailUp ha sviluppato una piattaforma Software-as-a-Service multicanale (email, newsletter, SMS e messaging apps) di cloud computing per la gestione professionale di campagne marketing digitali, utilizzata da oltre 11.000 clienti diretti, cui si aggiungono numerosi clienti indiretti gestiti dalla capillare rete dei rivenditori. Il Gruppo opera con oltre 22.000 clienti distribuiti in 115 Paesi ed è presente con le proprie sedi in tre continenti con un organico di oltre 240 collaboratori.

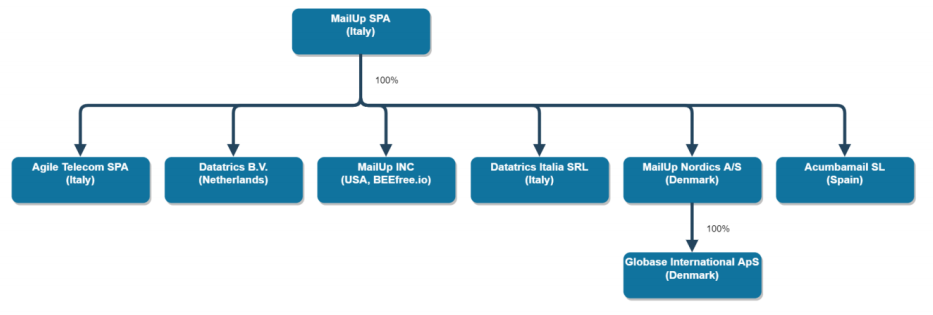

Dopo l’ammissione alle negoziazioni sul mercato AIM nel 2014, MailUp Group ha affiancato alla crescita organica un percorso di sviluppo per linee esterne, acquisendo realtà affermate ed emergenti, appartenenti allo stesso segmento di mercato o a business complementari tra cui Acumbamail (mercato spagnolo e LatAm), Agile Telecom (mercato SMS wholesale), Datatrics (intelligenza artificiale).

IL CONTO ECONOMICO

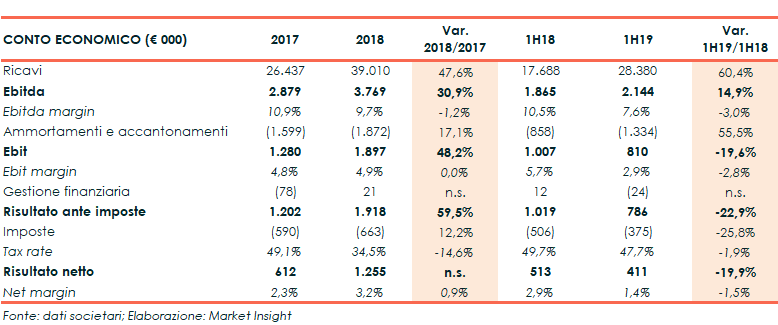

Il gruppo MailUp ha chiuso il primo semestre 2019 con ricavi netti per 28,4 milioni, in aumento del 60% rispetto al corrispondente periodo del 2018, grazie all’andamento positivo di tutte le linee di business. I ricavi esteri ammontano a 13,4 milioni, in crescita sia in valore assoluto (+71%) sia come incidenza complessiva (da 44% a 46%).

L’Ebitda invece, pari a 2,1 milioni (+15%), se da un lato beneficia della crescita dei ricavi e dell’adozione del nuovo principio contabile IFRS 16, dall’altro sconta una sopravvenienza passiva riguardante un fornitore di Agile Telecom (per un servizio poi sostituito nel secondo semestre) e l’impatto negativo della marginalità di Datatrics, ancora in fase di start up.

L’Ebit ha riportato un calo del 19,6% a 810 mila euro, scontando un incremento degli ammortamenti (+55,5% a 1,3 milioni) legato all’IFRS 16. Il semestre si è chiuso con un utile netto di 0,4 milioni (-19,9%).

I dati del semestre seguono quelli del 2018, caratterizzati da un incremento di tutti i principali indicatori economici rispetto al 2017. I ricavi sono cresciuti del 48% a 39 milioni, mentre l’Ebitda è migliorato del 31% a 3,8 milioni, trainato dalla crescita di Agile Telecom (+78,6% a 2,5 milioni), grazie ad importanti ottimizzazioni, e della startup interna BEE. L’Ebit è aumentato del 48,2% a 1,9 milioni, mentre l’utile netto consolidato 2018 è pari a 1,3 milioni, sostanzialmente raddoppiato rispetto a 0,6 milioni dell’esercizio precedente.

Lo scorso 12 novembre il gruppo ha diffuso i risultati del terzo trimestre 2019, in cui ha riportato un fatturato di 14,3 milioni (+56,8%) e un Ebitda di 1,2 milioni (+59,3%, con un’incidenza sui ricavi dell’8,3%). Nei 9 mesi al 30 settembre 2019 i ricavi totali ammontano a 43,6 milioni (+60,6%) e il margine operativo lordo a 3,3 milioni (+27,5%), con un Ebitda margin del 7,6 per cento.

Il 10 gennaio, infine, sono stati resi noti i dati preliminari sui ricavi del quarto trimestre 2019 (+31,4% a 16,6 milioni) e del full year 2019 (+52,5% a 60,5 milioni).

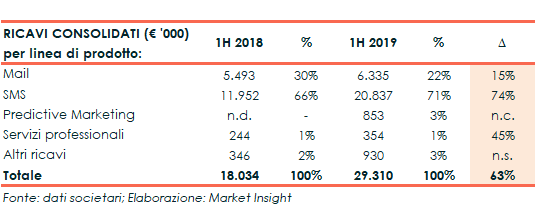

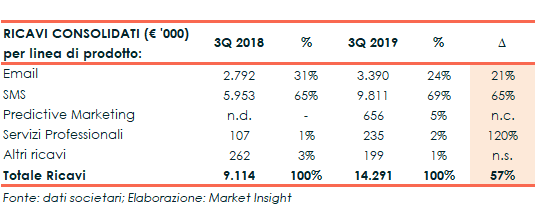

BREAKDOWN RICAVI PER LINEA DI PRODOTTO

Nel primo semestre del 2019 la crescita del fatturato è stata trainata dal comparto SMS, per sua natura dinamico e volatile, nonché fortemente price-oriented, che ha fatto registrare un giro d’affari di 20,8 milioni (+74%) grazie in particolare all’incremento dei volumi di Agile Telecom.

Il segmento email, il più stabile e consolidato all’interno del Gruppo, ha totalizzato vendite per 6,3 milioni (+15%), beneficiando anche dell’ottimo contributo dell’editor BEE, che è passato da 426 mila euro a oltre 1 milione di ricavi, a conferma del favore crescente riscontrato presso i marketer statunitensi e a livello internazionale.

Positivo, anche se contenuto in valore assoluto, il trend dei Professional Services, servizi consulenziali di customizzazione e formazione sulle piattaforme erogati su richiesta dei clienti (+45% a 354 mila euro).

Ottima performance per la nuova linea di business dei ricavi Predictive Marketing (853 mila euro), generati da Datatrics, la controllata olandese acquisita a fine 2018.

Anche nel terzo trimestre 2019 MailUp Group ha riportato una forte crescita in termini assoluti e relativi dei ricavi, specialmente nei comparti SMS (+65% a 9,8 milioni), trascinati da Agile Telecom, e Email (+21% a 3,4 milioni). I servizi professionali e consulenziali di customizzazione e formazione sulle piattaforme erogati su richieste dei clienti si sono attestati a circa 0,2 milioni (+120%). Ottima infine anche la performance della nuova linea di prodotto Predictive Marketing, generati da Datatrics, controllata olandese acquisita a fine 2018 (0,7 milioni nel 3Q19).

Per quanto riguarda invece l’intero periodo gennaio-settembre 2019, il gruppo ha realizzato ricavi per 43,6 milioni, in aumento del 61% su base annua, con la seguente ripartizione per linea di prodotto: Email 9,7 milioni (+17%), SMS 30,6 milioni (+71%), Servizi Professionali 0,6 milioni (+68%), Predictive Marketing 1,5 milioni (n.d. nei 9M18) e altri ricavi per 1,1 milioni (+86%).

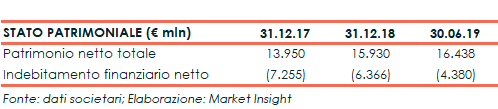

STATO PATRIMONIALE

Dal lato patrimoniale, la liquidità netta del gruppo è passata da 7,3 milioni del 31 dicembre 2017 a 6,4 milioni di fine 2018 e a 4,4 milioni al 30 giugno 2019.

Nel primo semestre 2019 il flusso positivo della gestione operativa è stato più che assorbito dal maggiore indebitamento figurativo (2,4 milioni) derivante dall’adozione dell’IFRS 16, nonché dai pagamenti relativi all’ultima tranche di earn-out per Agile Telecom (600 mila euro a giugno) e alla seconda tranche di pagamento dell’acquisizione Datatrics (374 mila euro ad aprile).

Al 30 settembre 2019 la posizione finanziaria netta risulta positiva ma ulteriormente in calo a 1,3 milioni (incluso l’effetto IFRS16).

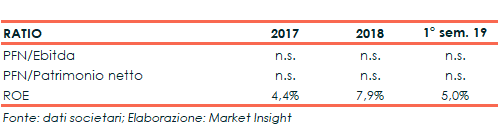

RATIO

I principali ratio patrimoniali perdono di significatività in presenza liquidità finanziaria netta. Per quanto riguarda il RoE, invece, il miglioramento fra il 2017 (4,4%) e il 2018 (7,9%) riflette l’andamento dell’utile netto. Nel primo semestre 2019 si torna ad un valore annualizzato pari al 5%, a causa delle dinamiche di Ebitda ed Ebit (influenzate da fattori straordinari e non ripetibili) che si ripercuotono sulla bottom line.

OUTLOOK

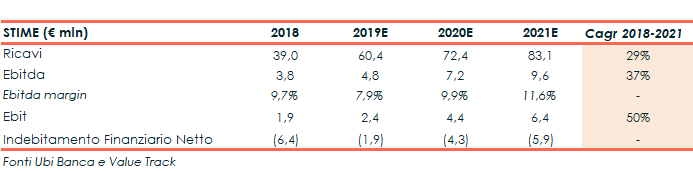

In assenza di un outlook ufficiale di MailUp, vengono riportate le stime di Ubi Banca e Value Track aggiornate dopo la pubblicazione di ricavi ed Ebitda al 30 settembre 2019. In particolare, i valori riportati nella tabella rappresentano una media fra le proiezioni dei due studi, entrambi datati 14 novembre 2019.

Secondo le proiezioni degli esperti i ricavi dovrebbero mantenere un ritmo di crescita sostenuto (+29% medio) fino al 2021, quando supereranno gli 83 milioni.

Ancora più accentuato il Cagr atteso per l’Ebitda, che dovrebbe mostrare un tasso annuo di sviluppo del 37% toccando nel 2021 quota 9,6 milioni, con una marginalità in crescita all’11,6%. Per quanto riguarda l’Ebit, si prevede una crescita media annua del 50% fino a 6,4 milioni nel 2021.

A livello patrimoniale gli analisti si attendono una liquidità netta in calo a 1,9 milioni per quest’anno e in risalita fino a 5,9 milioni nel 2021.

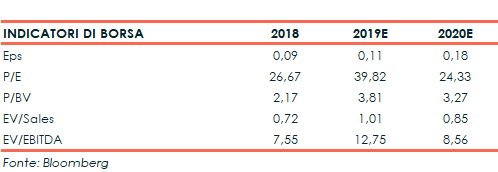

Con riferimento ai multipli di borsa, il P/E e il P/BV 2019 mostrano un incremento rispetto all’anno precedente, complice il rally del titolo nel 2019 (+103.5% da inizio anno al 10 dicembre 2019). Entrambi gli indicatori sono previsti poi in diminuzione nel 2020, rispettivamente a 24,33x e a 3,27x.

Stessa dinamica per EV/Sales ed EV/Ebitda, in aumento nel 2019 e nuovamente in calo nel 2020, rispettivamente a 0,85x e 8,56x.

PUNTI DI FORZA

- Ampia offerta di servizi tecnologici per il marketing. Grazie agli investimenti effettuati negli ultimi anni il gruppo fornisce soluzioni in cloud e altri servizi professionali che consentono ai clienti di (i) pianificare e implementare campagne di marketing via email e SMS, (ii) sviluppare un efficace editing di messaggi di posta elettronica, (iii) unificare i profili dei clienti e migliorare il tasso di conversione delle comunicazioni, il tutto in modo flessibile e customizzabile.

- Presidio di tutti gli elementi chiave della catena del valore. Il gruppo è in grado di fornire ai clienti (marketers e sviluppatori) tecnologia ed assistenza per la creazione e trasmissione di messaggi di marketing e per la gestione ottimale del customer journey.

- Clientela ampia e diversificata. La base clienti di MailUp, che conta oltre 22.000 unità, è altamente diversificata e spazia da professionisti del marketing a sviluppatori e venditori wholesale, a livello sia nazionale sia internazionale.

- R&D. La costante attività di ricerca e sviluppo crea interessanti opportunità di crescita, come nel caso dell’editor BEE.

PUNTI DI DEBOLEZZA

- Dimensioni limitate. MailUp ha una market cap di circa 68.7 milioni di Euro (al 10 dicembre 2019), decisamente inferiore rispetto a quella dei peers anglosassoni, il che potrebbe condizionare in parte lo sviluppo internazionale del gruppo.

OPPORTUNITÀ

- Crescita organica. La crescita endogena dovrebbe beneficiare anche del tasso di sviluppo sostenuto del mercato delle tecnologie applicate ai servizi di comunicazione.

- Crescita per linee esterne. Il gruppo presenta un track record di acquisizioni di successo e potrebbe continuare a sfruttare eventuali operazioni di M&A per ampliare le proprie competenze, con un focus particolare sull’automazione del marketing, anche in virtù della posizione finanziaria netta positiva.

- Espansione all’estero. Il gruppo è attivo in Europa, America Latina, Nordamerica e Asia e figura tra i primi 10 operatori europei nel campo delle marketing technologies. Il business internazionale conta già per il 46% circa del giro d’affari totale, ma MailUp Group potrebbe ulteriormente espandersi in nuove aree geografiche o ampliare la presenza in alcune zone, anche tramite acquisizioni.

MINACCE

- Capacità di execution. Lo sviluppo del gruppo è legato all’effettiva capacità di continuare ad innovarsi e rimanere al passo con gli sviluppi tecnologici nelle mar-tech.

- Eventuali problematiche legate al consolidamento. Con riferimento all’effettiva capacità di ottimizzare la crescita esterna e il processo di integrazione delle società acquisite.

BORSA

Le azioni MailUp viaggiano in area 4,7 euro, in prossimità dei massimi storici e nel 2019 hanno sostanzialmente raddoppiato il proprio valore (+104%), a fronte del lieve calo (-6,3%) registrato dal Ftse Aim Italia nello stesso arco temporale.

Dinamica a cui hanno contribuito sicuramente gli ottimi risultati, apprezzati anche dagli analisti che seguono il titolo. In particolare, Fidentiis e Ubi hanno assegnato un giudizio “buy”, rispettivamente con target price pari a 4,7-4,9 euro e 6,0 euro. Value Track, invece, valuta MailUp 4,51 euro per azione.

Nonostante la scarsa liquidità strutturale del mercato Aim, il titolo ha registrato anche dei volumi interessanti, con una media di circa 27.000 pezzi scambiati ogni giorno nel 2019 (fonte Bloomberg).

La capacità di execution, l’ulteriore integrazione delle società acquisite e il progressivo miglioramento della marginalità, oggi parzialmente condizionata dagli investimenti per la crescita degli ultimi anni, potranno influenzare positivamente le performance di borsa dei prossimi mesi.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Growens