Nel quarto trimestre dell’esercizio 2019 STM ha riportato ricavi netti pari a 2,75 miliardi di dollari (+4% a/a), superiori al consensus degli analisti. L’Ebit si è attestato a 460 milioni (+3,8% a/a) e l’utile netto a 392 milioni (-6,2% a/a). Al 31 dicembre 2019 la posizione finanziaria netta è positiva per 525 milioni.

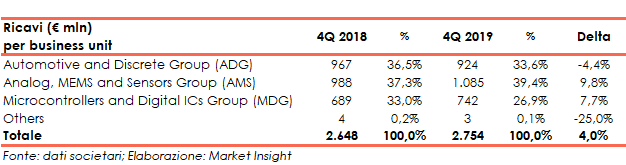

Nel quarto trimestre del 2019 il fatturato di STM è passato da 2,65 a 2,75 miliardi di dollari, principalmente grazie all’andamento del settore Analog, MEMS and Sensors Group (AMS) i cui ricavi sono aumentati su base annua del 9,8% a 988 milioni.

In crescita (+7,7% a 742 milioni) anche le vendite del segmento Microcontrollers and Digital ICs Group (MDG), mentre la divisione Automotive and Discrete Group (ADG) ha registrato un calo del 4,4% a 924 milioni.

Su base sequenziale, invece, i ricavi netti del quarto trimestre sono cresciuti del 7,9%, 290 punti base al di sopra del valore intermedio della guidance.

Come tipologia di clienti gli OEM (Original Equipment Manufacturer) hanno rappresentato il 72% (69% nel 4Q 2018) mentre la Distribuzione ha inciso per il restante 28% (31% nel 4Q 2018). Nel confronto anno su anno, le vendite a OEM sono progredite dell’8,9%, mentre la Distribuzione ha fatto segnare una flessione del 6,9 per cento.

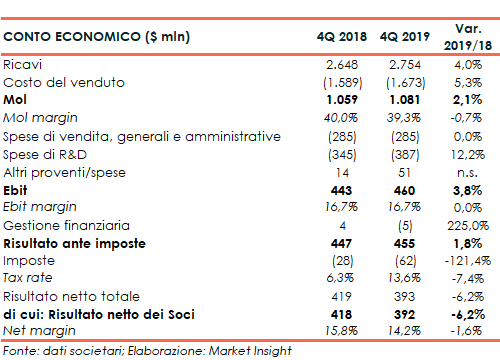

Proseguendo con l’analisi del conto economico, l’incremento dei ricavi si è parzialmente riflesso sul Mol, in crescita da 1.059 a 1.081 milioni (+2,1% a/a). Il margine lordo si fissa al 39,3% (110 punti base sopra il valore intermedio della guidance), pari a un calo di 70 punti base anno su anno dovuto principalmente alla pressione sui prezzi e agli oneri da sottoutilizzo della capacità produttiva.

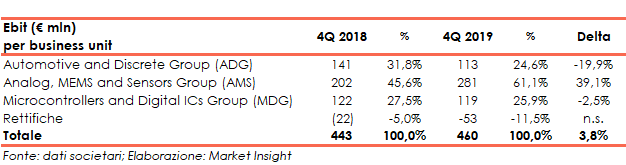

In progresso del 3,8% l’Ebit, da 443 milioni a 460 milioni (consensus 402 milioni), con un margine sui ricavi netti stabile al 16,7%, nonostante maggiori spese in R&D (+12,2% a 387 milioni).

Più in dettaglio l’aumento dell’Ebit è completamente attribuibile alle performance del segmento AMS (+39,1% a 281 milioni), mentre ADG e MDG hanno riportato una diminuzione rispettivamente del 19,9% a 113 milioni e del 2,5% a 119 milioni.

Infine, l’aumento del carico fiscale (da 28 milioni a 62 milioni) e il peggioramento del saldo della gestione finanziaria (oneri netti per 5 milioni rispetto a proventi netti per 4 milioni) hanno determinato una contrazione del 6,2% dell’utile netto di competenza dei soci, da 418 a 392 milioni (consensus utile netto 334 milioni).

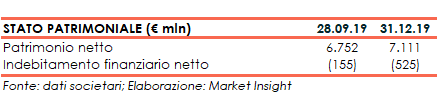

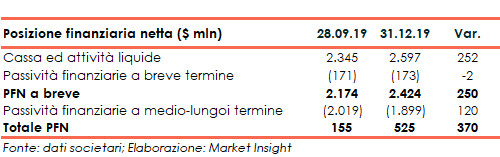

Da un punto di vista patrimoniale i mezzi propri passano dai 6,75 miliardi del 28 settembre 2019 ai 7,11 miliardi del 31 dicembre 2019, mentre la posizione finanziaria netta (al netto di liquidità vincolata e titoli negoziabili) risulta positiva per 525 milioni, in miglioramento di 370 milioni.

Il rapporto total asset / patrimonio netto a fine periodo è stabile a 1,7x.

La liquidità netta derivante dalle attività operative è stata pari a 775 milioni e ha coperto gli investimenti (314 milioni) e la distribuzione di dividendi (53 milioni).

La guidance della Società per il primo trimestre del 2020, ai valori intermedi, prevede ricavi netti per 2,36 miliardi di dollari (2,24 miliardi la stima degli analisti), pari ad una crescita anno su anno del 13,7% e a una diminuzione del 14,3% su base sequenziale, più o meno 350 punti base. Il margine lordo è atteso al 38,0%, più o meno 200 punti base. Questa previsione si basa su un tasso di cambio presunto effettivo di un cambio euro/dollaro a 1,12 per il primo trimestre 2020 e include l’impatto dei contratti di hedging in essere.

“Per il 2020 prevediamo di investire circa 1,5 miliardi di dollari in spese in conto capitale a sostegno delle nostre iniziative strategiche e della crescita dei ricavi, per continuare a procedere verso il raggiungimento, a medio termine, di 12 miliardi di dollari di ricavi” ha aggiunto il Ceo di Stm, Jean-Marc Chery.