L’istituto di credito guidato da Carlo Messina ha registrato nel quarto trimestre del 2019 un margine di intermediazione di 4.567 milioni (+8,8% rispetto al quarto trimestre 2018), sospinto dalla crescita di tutte le componenti, in particolare quelle legate all’asset management, all’attività assicurativa e al trading. Il calo dei costi operativi e la stabilità delle rettifiche su crediti hanno permesso una crescita del 42% del risultato netto di gestione a 1.340 milioni.

Intesa Sanpaolo archivia un ottimo quarto trimestre 2019, caratterizzato da una crescita dei ricavi accompagnata da un’ulteriore diminuzione dei costi. Elementi che hanno permesso, anche senza l’aiuto di poste straordinarie, di raggiungere un utile netto di 872 milioni.

Nel corso del trimestre il gruppo ha avviato numerosi progetti e iniziative volte a perseguire la crescita dei ricavi, soprattutto nei settori assicurativo e dell’asset management, in coerenza con quanto indicato nel Piano strategico.

Tra le diverse operazioni si ricordano l’acquisizione della compagnia di assicurazione RBM Assicurazione Salute, che ha permesso al gruppo di diventare il numero due in Italia nel segmento della protezione della salute che mostra elevati tassi di crescita.

Nel settore dell’asset management, inoltre, Intesa Sanpaolo ha ottenuto la prima licenza per operare come società del risparmio gestito e a costituire una “Securities company” in Cina e ha avviato l’attività attraverso la propria controllata Yi Tsai, che potrebbe essere considerata una sorta di “Fideuram cinese”.

Intesa Sanpaolo a dicembre ha poi siglato un accordo con SisalPay nel proximity banking, con l’obiettivo di allargare l’offerta di prodotti e servizi ai circa 13 milioni di clienti di SisalPay. L’intesa, inoltre, insieme allo sviluppo di Banca 5, permetterà all’istituto nella prosecuzione dell’ottimizzazione della rete territoriale in Italia con ulteriori chiusure di sportelli, in aggiunta alle circa 1.100 già previste nel Piano di Impresa.

Banca Intesa a dicembre ha inoltre siglato un accordo con Nexi nei sistemi di pagamento, che prevede la cessione della propria attività di acquiring per circa 1 miliardo, parte del quale verrà reinvestito per acquistare una partecipazione del 9,9% nella stessa Nexi e permette quindi all’istituto di essere presente nell’interessante settore dei pagamenti digitali.

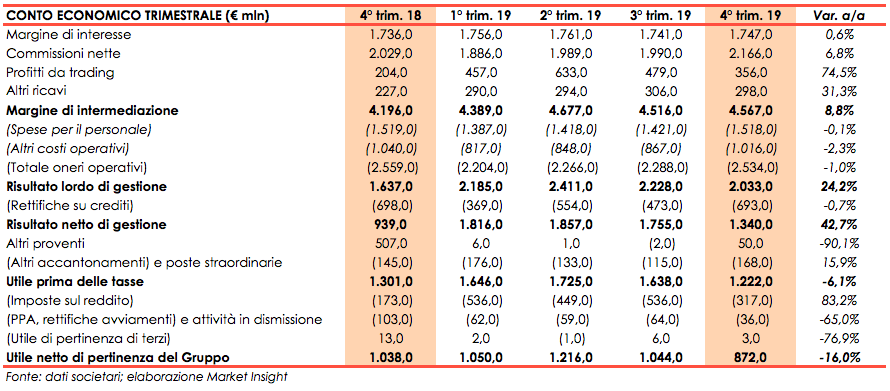

Nella tabella seguente riportiamo il confronto tra i conti economici trimestrali di Intesa Sanpaolo.

Il margine di interesse si è attestato a 1.747 milioni, sostanzialmente in linea (+0,6%) rispetto ai 1.736 milioni del quarto trimestre 2018. Ottima crescita, invece, per le commissioni nette che hanno toccato i 2.166 milioni, in aumento del 6,8% rispetto al quarto trimestre 2018.

Il risultato netto delle attività e passività finanziarie valutate al fair value è pari a 356 milioni in aumento di ben il 74,5% rispetto all’analogo periodo dell’anno precedente.

Bene anche gli altri ricavi, saliti del 31,3% a 298 milioni, trainati dal miglioramento del risultato dell’attività assicurativa cresciuto a 308 milioni (+29%).

La crescita di tutte le componenti dei ricavi ha permesso al margine di intermediazione di registrare una crescita dell’8,8% a 4.567 milioni, rispetto ai 4.196 milioni del quarto trimestre 2018.

I costi operativi ammontano a 2.534 milioni, in diminuzione dell’1,0% rispetto al corrispondente trimestre 2018, grazie a una stabilità delle spese del personale (-0,1%) e a un calo del 2,3% delle spese amministrative.

Le dinamiche sopra descritte hanno determinato un notevole incremento del risultato lordo di gestione che ha toccato i 2.033 milioni, in crescita del 24,2% rispetto al quarto trimestre 2018.

Stabili le rettifiche su crediti a 693 milioni (-0,7%).

Il risultato netto di gestione ha così raggiunto i 1.340 milioni, in aumento del 42,7% rispetto agli ultimi tre mesi del 2018.

A differenza dell’ultimo scorcio del 2018, la voce altri proventi non include significative poste straordinarie e si è quindi attestata a 50 milioni. Nel quarto trimestre 2018, invece, era stata pari a 507 milioni, poiché includeva la plusvalenza per la cessione della piattaforma di servicing per i crediti deteriorati a Intrum.

Dopo altri accantonamenti e poste straordinarie per 168 milioni, imposte sul reddito per 317 milioni; oneri di integrazione e incentivazione all’esodo (al netto delle imposte) per 27 milioni; oneri derivanti dall’allocazione dei costi di acquisizione (al netto delle imposte) per 12 milioni e tributi ed altri oneri riguardanti il sistema bancario (al netto delle imposte) per 22 milioni (69 milioni nel quarto trimestre 2018), l’utile netto è stato pari a 872 milioni (-16%).